Кредит является обязательным элементом коммерческого хозяйства, который оказывает прямое воздействие на процессы воспроизводства на всех его фазах. Кредит занимает важное место в решении проблемы реализации услуг на рынке и товаров. Высокий рост жилищно-ипотечного и потребительского кредитования населения в существенной мере приумножил рынок покупательских товаров длительного пользования, и сыграл важную роль в развитии подходящих отраслей строительства и промышленности. Главную роль в управлении банком и банковскими услугами играют программы кредитования, они позволяют банку создавать большую часть своих доходов. За последние годы повышается конкуренция на рынке кредитования, это принуждает банки всегда анализировать как кредитные продукты конкурентов, так и собственные, внедрять и разрабатывать новые варианты продуктов, улучшать условия существующих.

Значение банковской системы для развития экономики трудно переоценить, поскольку банки играют важную роль в обеспечении денежного оборота, в предоставлении возможностей промышленным предприятиям, организациям, правительству, населению для развития. Одним из основных направлений деятельности коммерческих банков является осуществление реализации различных целей клиентов за счет кредитного финансирования.

Кредит отражает ход развития экономического процесса, показывая влияние постоянно меняющихся условий экономической жизни общества. Результатом происходящих изменений становится рождение новых видов и форм кредита. Это способствует не только развитию теоретического аппарата, но и повышает практическую значимость категории кредита в современной системе экономических знаний. Перечисленные выше доводы говорят о необходимости изучения и актуальности выбранной темы работы.

Актуальность темы и ее теоретическая и практическая значимость обусловили выбор направления исследования, цели и задачи работы.

В связи с тем, что подъем российского производства в значительной мере связан с реализацией потенциала кредитных отношений, а практика подтверждает, что подавляющая часть кредитов предоставляется кредитными организациями, выбор темы дипломной работы выпал на изучение современных форм и видов кредитов, используемых банками.

Объектом дипломного исследования являются коммерческие банки. Предметом дипломного исследования выступают современные виды кредитов.

Цель данной дипломной работы — изучение и анализ современных форм кредита, а также выявление перспектив развития банковского кредитования в коммерческих банках.

Контрольная работа: Эволюция форм денег и денежных систем

... характеризуется их участием в: осуществлении различных видов общественных отношений; сущность денег не может быть неизменной: она должна отражать развитие экономических отношений в обществе и изменения ... подробнее в главе 3). Изменения были обусловлены различиями характера товарно-денежных отношений и сфер их применения; улучшают условия сохранения стоимости. При сохранении стоимости в деньгах, ...

Для выполнения этой цели в работе поставлены следующие задачи:

- раскрыть сущность, роль, функции кредитования;

- описать существующие формы и виды банковских кредитов;

- охарактеризовать современные формы и виды кредитов;

- рассмотреть современные формы кредитов;

- провести анализ динамики и условий современных форм кредита;

- выявить проблемы и перспективы развития современных форм кредита в современных условиях.

Дипломная работа имеет следующую структуру: введение, три главы, заключение, библиографический список. Первая глава посвящена теоретическим аспектам кредитования в коммерческих банках. Во второй главе проводится анализ современных форм кредита в российской экономике. В третьей главе рассмотрены перспективы развития современных форм кредита.

Глава 1. Экономическое содержание кредита

1.1. Кредит — понятие, сущность, функции и необходимость

Экономической основой возникновения и развития кредита является процесс материального воспроизводства, а зародился он с появлением функции денег как средства платежа.

В нашей жизни мы можем видеть, что к моменту появления у продавца товара на рынке, у покупателя может не оказаться денег. И причины этого коренятся в производстве ввиду различной продолжительности времени производства разных товаров, разной продолжительности времени обращения и сезонного характера производства. Возникает необходимость продажи товара с отсрочкой платежа. Именно отсрочка платежа за покупаемый товар и есть рождение кредита, а за ним — и первых кредитных денег.

Кредит — это предоставление банком или кредитной организацией денежных средств заемщику в размере и на условиях, предусмотренных кредитным договором, при этом заемщик обязуется вернуть полученную сумму и уплатить проценты по ней.

«Один вид товаров требует более длинного, другой — более короткого времени для своего производства. Производство различных товаров связано с различными временами года. Один товар рождается у самого рынка, другой должен совершить путешествие на отдалённый рынок. Поэтому один товаровладелец может выступить в качестве продавца раньше, чем другой выступит в качестве покупателя. При частом повторении одних и тех же сделок между одними и теми же лицами условия продажи диктуются условиями их производства». Поэтому возникает объективная основа для продажи в кредит.

С развитием производства колоссально возрастают как потребности в кредите, так и возможности предоставления его. Во-первых, потому, что если раньше ростовщический кредит носил непроизводительный характер и в основном использовался для паразитического потребления рабовладельцев и феодалов, а также для уплаты налогов и долгов мелкими товаропроизводителями, то с переходом к капитализму основными заемщиками становятся предприниматели различных отраслей экономики, использующие кредит в качестве производительного капитала, приносящего прибыль. Во-вторых, значительно расширяются источники кредитных ресурсов. Они наполняются, прежде всего, за счет временно высвобождаемого промышленного и торгового капитала. Развитие производства (промышленного, сельскохозяйственного, строительства, связи) и торговли создает рост, как спроса, так и предложения.

Сущность, функции и формы кредита

... ведению хозяйства при получении ссуды. Сущность кредита выражается не только в функциях, но и в его формах. Структура кредита включает: кредитора, заемщика и ссуженную стоимость, поэтому формы кредита можно рассматривать в зависимости от ...

Как известно, промышленный капитал в своем движении проходит три стадии и принимает три формы – денежную, производительную и товарную.

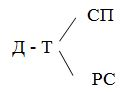

Движение капитала может быть выражено как:

формы и виды кредитов 1" width="120" height="92">

формы и виды кредитов 1" width="120" height="92">

… П… Т’-Д’

Здесь, означает превращение денежной формы в производительную, покупку за деньги необходимых средств производства (средств труда и предметов труда) и рабочей силы для производства.

П означает процесс производства, а Т’-Д’ реализацию товара, превращение возросшей в производстве и вышедшей из него товарной формы капитала снова в денежную. И для обеспечения наиболее эффективного функционирования капитал должен: во-первых, одновременно находиться на всех трех стадиях и во всех трех формах; во-вторых беспрепятственно переходить из одной формы в другую ; в-третьих, «беспрепятственно» означает, что капитал должен находиться в постоянном движении. «Капитал как самовозрастающая стоимость,- писал К. Маркс,- заключает в себе не только классовые отношения, не только определенный характер общества, покоящийся на том, что труд существует как наемный труд. Капитал есть движение, процесс кругооборота, который в свою очередь заключает в себе три различные формы. Поэтому капитал можно понять лишь как движение , а не как вещь, пребывающую в покое».

Если движение промышленного капитала останавливается на первой стадии, это означает, что его владелец не может превратить деньги в рабочую силу и средства производства. Капитал омертвляется в деньгах. Если движение останавливается на второй стадии, значит, он омертвляется в излишних производственных запасах, незавершенном производстве, бездействующей рабочей силе. Остановка движения промышленного капитала на третьей стадии, означает затруднение реализации произведенной продукции, отсутствие спроса, транспорта, дебиторскую задолженность.

Следовательно, авансированный капитал является капиталом до тех пор, пока он находится в движении. Но в процессе его кругооборота регулярно происходит временное высвобождение его частей, которые и составляют первый источник образования ссудного капитала.

Причинами временного высвобождения капитала являются:

- постепенное снашивание основного капитала. Между частичной амортизацией и полным обновлением основного капитала часть его стоимости высвобождается в виде амортизационного фонда. Если станок стоит 200 тыс. руб., а срок его службы 20 лет, то ежегодно высвобождается 20 тыс. руб.;

- несовпадение поступлений выручки от реализации со временем закупки сырья и материалов;

- часть денежной выручки предприятия, предназначенная для выплаты заработной платы. Чтобы выплатить заработную плату 1 или 2 раза в месяц, необходимо накопить соответствующую сумму на счете в банке из текущей выручки от реализации продукции или услуг, и до момента выплаты заработной платы она остается временно свободной и может использоваться в качестве краткосрочного кредитного ресурса;

- нераспределённая прибыль (прибыль поступает на расчетный счет после каждой поставки продукции или услуг, а дивиденды выплачиваются раз-два в год), а также временно высвобождаемая часть прибыли, предназначенная для расширения производства, и различные резервные фонды.

Следовательно, кругооборот промышленного капитала неизбежно приводит к образованию временно свободного денежного капитала. Но эта временно высвобождаемая часть промышленного капитала перестает функционировать как капитал, превращается в неработающую стоимость, празднолежащие деньги. Возникает противоречие между временным высвобождением части капитала и природой капитала как стоимости, находящейся в движении и приносящей прибавочную стоимость. Это противоречие разрешается посредством кредита. Вместо того чтобы держать высвободившийся у него капитал в виде празднолежащих денег, капиталист отдает эти деньги другому капиталисту (сам непосредственно или опосредовано через банк, в котором находится расчетный счет капиталиста — потенциального кредитора).

Кредит, его принципы и формы

... наше время тему своей курсовой работы, как кредит, принципы и формы кредита. Часть 1. Необходимость, сущность и функции кредита 1.1 Кредит – форма движения капитала Кредит – это форма движения ссудного капитала. Необходимость кредита вытекает из особенностей кругооборота капитала. У одних предприятий ...

являются:

- денежный капитал, переданный (прямо или опосредованно) одним капиталистом другому;

- капиталы Рантье;

- денежные сбережения и доходы населения, помещаемые в виде вкладов в кредитные учреждения, взносов в пенсионные фонды, различные паевые инвестиционные фонды;

- временно свободные денежные средства бюджетов разных уровней, средства страховых компаний, профессиональных союзов и других организаций;

- национальный капитал страны, который может формироваться за счет притока капитала из других стран, от международных финансово-кредитных организаций.

Сущность кредита проявляется в его функциях.

Первая функция кредита — перераспределительная . Она заключается в том, что стоимость (в денежной или товарной форме) передается от кредитора заемщику. При этом следует подчеркнуть, что перераспределяется, как правило, временно высвобождаемая часть стоимости (например, денежные средства, находящиеся на расчетном счете предприятия в банке, денежные вклады населения в банках и т.п.).

Это перераспределение может быть прямым (непосредственным) (одно предприятие предоставляет другому предприятию — коммерческий кредит) либо опосредованным (через банк, который собирает все возможные временно свободные средства предприятий, организаций, населения и государства и выдает кредиты различным заемщикам — банковский кредит).

Вторая функция кредита — капиталотворческая . Это способность кредита превращать временно свободные денежные средства в функционирующий, работающий капитал, когда ссужаемая сумма денег является капиталом не только в руках кредитора (получающего ссудный процент), но и в руках заемщика (получающего предпринимательский доход).

Третья функция кредита — повышение эффективности функционирования экономики как за счет замещения полноценных (металлических) денег неполноценными кредитными деньгами, наличных безналичными и взаимозачетом платежей, так и за счет превращения временно свободных, не работающих денежных ресурсов в функционирующий, работающий капитал. Причем такую «работу» кредит выполняет не только при кредитовании производственных и торговых предприятий, но также и при кредитовании населения, так как для производства необходимо расширение не только предложения товаров и услуг, но и спроса на них.

Четвертая функция кредита — ускорение концентрации капитала. С помощью кредита даже самые маленькие денежные ручейки (например, сбережения населения) превращаются в мощные финансовые потоки, способные справляться с финансированием строительства самых крупных и дорогостоящих объектов производственного, транспортного, сервисного и другого назначения.

Роль кредита в развитии экономики

... и сущность кредита; определить роль кредита в развитии экономики; рассмотреть изменения за последние шесть лет в денежно-кредитной политике Российской Федерации; проанализировать развитие денежно-кредитной политики в Российской Федерации. Объектом исследования является роль кредита в рыночной экономике. Предметом ...

Из четырех названных функций вытекает пятая — регулирующая. Там, где имеет место перераспределение капиталов, есть и регулирование, сознательно направляемое государством или стихийно осуществляемое в конкурентной борьбе между банками или их заемщиками за расширение масштабов сфер приложения капитала.

1.2. Принципы и роль кредита в развитии экономики

Кредитные отношения строятся на определенных принципах. Всего принципов шесть: возвратность, срочность, платность, обеспеченность, целевое использование и дифференцированный характер кредитования. Первые три перечисленных являются обязательными.

- Возвратность означает, что одолженная сумма денег должна быть возвращена заемщиком. Кредит тем и отличается от других форм денежных отношений, что здесь движение денег осуществляется на условиях возвратности.

- Срочность означает, что ссуженная сумма денег должна быть возращена в определенное кредитным договором время.

- Платность. Кредит — это специфическая аренда денежной суммы, которая должна быть возвращена заемщиком с уплатой определенного процента.

- Обеспечение кредита означает, что кредитор должен быть уверен в том, что одолженная им сумма денег будет возвращена в определенный срок. Гарантией возврата является материальное обеспечение кредита. Как правило, в качестве обеспечения кредита выступают материальные ценности. В качестве обеспечения может выступать движимое и недвижимое имущество (производственные запасы, здания, сооружения, земля — при выдаче ипотечных ссуд), ценные бумаги, гарантии солидных банков и других коммерческих организаций. Однако данный принцип не является универсальным — кредит может предоставляться без обеспечения.

- Целевой характер кредитования. Как правило, ссуда выдается на определенные цели (на закупку сырья, на реализацию какого-либо проекта, приобретение дополнительного оборудования и расширение производства).

В этом случае средства, полученные заемщиком, не могут быть использованы на другие цели, ибо в противном случае создается угроза невозврата денег.

- Дифференцированный характер кредитования означает неодинаковый подход кредитора к различным заемщикам. Это проявляется в том, что одним заемщикам банк выдает кредит под обеспечение, другим, — без обеспечения, третьим — вообще не выдает, могут меняться и ставки банковского процента в зависимости от класса заемщика. Определенные льготы в кредитовании может обеспечивать государство (льготные кредиты экспортерам, малому бизнесу и т.п.).

Кредит — одно из главных экономических изобретений человечества, а также один из важнейших инструментов регулирования экономики. Он не остается неизменным, а развивается и совершенствуется вместе с развитием экономики, техники и информационных технологий. Он проникает во всё новые и новые ниши хозяйственного организма и привносит колоссальную движущую энергию в экономическое развитие страны.

Кредит играет огромную роль в развитии современной экономики как на микро- и макроуровне, так и на национальном и мировом уровне:

Деньги, кредит, банки

... кредитования. Таким образом, речь идет о формировании жизнеспособной системы коммерческих банков, способная поднять экономику Казахстана. Методологической основой выполнения данной курсовой работы ... кредита. ... определяется тем, что ... деньги, что в результате приводит к умению экономически мыслить, развивая предприимчивость у субъектов национальной экономики. Устойчивость системы банковского кредитования ...

- с помощью кредита расширяются масштабы функционирующего капитала, а значит, масштабы производства, товарного обращения и занятости. Достаточно назвать одну цифру: объемы выданных кредитов в развитых странах сегодня превышают объемы ВВП;

- кредит придает капиталу небывалую эластичность и мобильность, т.е. возможность перебрасывать огромные финансовые ресурсы от одних предприятий, отраслей, секторов экономики к другим предприятиям, отраслям, секторам и странам;

- может способствовать расширению потребительских возможностей и улучшению условий жизни населения, в том числе решению жилищной проблемы и обеспечению жильем;

- может значительно ускорить накопление капитала, способствовать ускорению обновления техники и научно-технического прогресса;

- становится мощным средством централизации капитала и конкурентной борьбы. Еще полтора столетия назад К. Маркс писал: «Вместе с капиталистическим производством развивается совершенно новая сила — кредит; вначале он потаенно прокрадывается как скромный пособник накопления, посредством невидимых нитей стягивает в руки индивидуальных или ассоциированных капиталистов денежные средства, большими или меньшими массами рассеянные по поверхности общества, но вскоре он становится новым и страшным орудием в конкурентной борьбе и, в конце концов, превращается в колоссальный социальный механизм для централизации капиталов»;

- способствует развитию внешней торговли, углублению международного разделения труда, перетоку капитала из одних стран в другие, развитию производства в странах, импортирующих капитал.

- кредит — один из важнейших инструментов регулирования экономики.

Россия в настоящее время продолжает переживать глубокий экономический кризис, который не мог не затронуть кредитно-денежную и банковскую сферу. В условиях гиперинфляции, всеобщих неплатежей и недоверия, обвала производства и бюджетного дефицита, кредит не мог проявить своих созидательных качеств.

В 2014 году темпы кредитования в Российский Федерации (далее — РФ) замедлились до уровня 2010 года — 14%, а просроченная задолженность установила 5-летний рекорд по темпам роста – 58%.

На начало декабря 2015 года на балансах банков числилось кредитов на общую сумму 11,3 трлн. рублей – рост с начала 2015 года составил минимальные 13,2% (24,8% на аналогичную дату прошлого года, 2013 года – 32%, 2012 года – 24,8%)

Общее замедление темпов кредитования физических лиц объясняется рядом причин. Основная – это реакция кредиторов на действия Центрального Банка Российской Федерации (далее — ЦБ РФ), направленные на урегулирование и сдерживание темпов кредитования физических лиц. Несмотря на жесткие действия ЦБ РФ по охлаждению рынка кредитования и снижение темпов выдачи кредитов, в I квартале 2015 года зафиксирован рекордный рост доли просроченной задолженности в сегменте розничного кредитования. Для определения качества потребительского кредитного портфеля рассчитывается коэффициент просроченной потребительской задолженности, который определяется, как отношение остатка по займам, выплаты по которым просрочены более чем на 30 дней, к общему объему выданных кредитов. По состоянию на 1 апреля 2015 года значение этого коэффициента составило 6,5%, увеличившись за квартал на 0,9 п.п., что является рекордом с начала наблюдения за просроченной задолженностью (с 2010 года).

Кредитование населения коммерческими банками

... рыночным отношениям. Цель исследования данной дипломной работы заключается в раскрытии сущности кредитования населения коммерческими банками в РК. Для достижения этой ... кредитования населения коммерческими банками 1.1 Основные понятия процесса кредитования населения Усиление роли кредитных отношений как средств, стимулирующих развитие производства, проявляется в разных аспектах. Кредит ...

При этом за 2015 год просроченная задолженность выросла почти на треть, что также является рекордным показателем.

Увеличение объема просрочки связано с целым рядом факторов. Прежде всего, это снижение реально получаемых доходов населения на фоне ухудшения макроэкономической ситуации — на 0,5% по предварительным официальным данным по итогам 2015 года. В связи с этим больше средств уходит на оплату товаров первой необходимости и меньше остается на погашение ранее взятых кредитов (рост потребительских цен с начала 2015 года составил 9,8%).

При этом количество заемщиков с двумя и более проблемными кредитами растет. Начиная с 2014 года до настоящего времени, их количество выросло практически в 2 раза — сегодня это каждый пятый должник, в 2010 году только каждый 9 оказывался в подобной ситуации. В декабре 2015 года каждый россиянин должен кредитным организациям в среднем около 76,9 тыс. рублей. В прошлом году этот показатель был на уровне 61,4 тыс. рублей, в 2013 году – 49 тыс. рублей. Таким образом, за прошлые пять лет кредитная нагрузка на граждан выросла на 57%. Нельзя не принимать во внимание также рост уровня безработицы (в сентябре 2015 года он составил 5,2%), серьезные колебания курса валют,т.е. ослабление рубля (с начала года более чем на 70% по отношению к доллару и на 48% к евро) и инфляции.

1.3. Классификация форм и видов кредита

Сегодня кредит внедрился во все сферы экономики и выступает в разнообразных формах и видах. Формы кредита тесно связаны с его структурой. Элементами структуры кредита являются кредитор, заемщик, ссуженная стоимость, поэтому формы кредита можно рассматривать в зависимости от характера:

- кредитора и заемщика;

- ссуженной стоимости;

- целевых потребностей заемщика (таблица 1).

Таблица 1. Формы кредита

Основу кредитной системы любой страны составляют 2 вида кредита: коммерческий и банковский. Они различаются по составу участников, объекту ссуд, динамике, величине процентов и сфер функционирования.

Коммерческий кредит — это кредит, предоставляемый одним предпринимателем другому, как правило, поставщиком покупателю в форме отсрочки платежа за поставленную продукцию. В роли кредитора здесь выступают не специализированные кредитные организации, а любые юридические лица, связанные с производством и реализацией товаров и услуг. Он предоставляется в товарной форме. Инструментом коммерческого кредита традиционно является вексель, выражающий безусловное финансовое обязательство заемщика по отношению к кредитору. Коммерческий кредит является исходной формой кредита. В настоящее время применяются в основном три разновидности коммерческого кредита:

- кредит с фиксированным сроком погашения;

- кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров;

- кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

В настоящее время рынок кредитов нефинансовых организаций функционирует хаотично. Его серьезной проблемой является отсутствие контроля данного рынка как кредитного рынка и надзора за вексельным обращением. Министерство финансов Российской Федерации и другие государственные органы регулируют этот рынок косвенно, т. е. через контроль деятельности нефинансовых предприятий и организаций. В результате чего возникают транзакционные риски в сочетании с отсутствием информации по объемам, параметрам сделок, эмитентам ценных бумаг и т. д., что делает рынок кредитов нефинансовых организаций непрозрачным для изучения, а также для оценки его рисков и контроля системных рисков. В то же время можно говорить о сформировавшейся институциональной структуре данного рынка. В ней, наряду с непосредственными субъектами кредитных отношений, представлены также институты инфраструктуры рынка (организации, проводящие взаимозачет задолженности и ее рефинансирование, в том числе работающие на рынке ценных бумаг, а также подлежащие погашению кредиты и взыскивающие задолженность по ним (банки, коллекторы (профессиональные взыскатели), нотариусы, судебные органы)) и саморегулируемые организации (профессиональные ассоциации).

«Деньги, Кредит, Банки» (стр. 1 )

... курсовой работы является рассмотрение коммерческих банков: типов, структуры, операций. Для достижения цели необходимо решить следующие задачи: рассмотреть понятие коммерческого банка, раскрыть сущность коммерческого банка и его функции изучить типы коммерческих банков провести анализ функционирования коммерческого банка ... и выдача кредитов. и так заявляют о роли банков: «коммерческие банки – ...

На базе коммерческого кредита развиваются и другие виды, прежде всего банковский кредит.

Банковский кредит — это кредит, предоставляемый банками функционирующим капиталистам и другим заемщикам в виде денежных ссуд. Предоставляется банками и другими специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от ЦБ РФ. В роли заемщика могут выступать только юридические лица, инструментом кредитных отношений является кредитный договор или кредитное соглашение. Доход по этой форме кредита поступает в виде ссудного процента или банковского процента , ставка которого определяется по соглашению сторон с учетом ее средней нормы на данный период и конкретных условий кредитования.

В современной мировой практике широко используются такие разновидности банковского кредита, как кредит под залог товаров, товарораспорядительных документов и векселей, акцептный кредит, акцептно-рамбурсный, факторинговый, форфейтинговый, кредит покупателю.

Акцептный кредит — кредит, выдаваемый в форме акцепта, или согласия, банка-импортера на оплату тратты экспортера. При этом перед наступлением срока платежа импортер вносит в банк сумму долга, а банк в срок погашает его обязательство перед экспортером.

Акцептно-рамбурсный кредит — акцепт векселя банком при условии получения гарантии со стороны иностранного банка, обслуживающего импортера. В этом случае импортер до истечения срока тратты должен внести средства в свой банк, который переводит (рамбурсирует) их иностранному банку, акцептовавшему тратту, после чего последний оплачивает ее экспортеру в установленный срок.

Под факторингом в международной торговле понимается целый ряд комиссионно-посреднических операций, связанных с переуступкой банку клиентом-поставщиком неоплаченных счетов за поставленные товары, выполненные работы, оказанные услуги и, соответственно, права получения платежа по ним. Форфейтирование – покупка банком или форфейтором на полный срок на заранее оговоренных условиях векселей (трат) и других финансовых документов.

Деньги Кредит Банки

... с движе-нием капиталов и кредитов), по операциям резидентов и нерезидентов. ... функционировании денег в международном обороте. Деньги, обслуживающие международные отношения, называются валютой. ... – повышения). При фиксированном курсе центральный банк нередко устанавливает различные курсы по отдельным операциям ... достаточно широк). Чем шире «коридор», тем в большей степени движение валютного курса ...

Банковские кредиты покупателю предоставляются банком страны экспортера непосредственно банку импортера или реже — самому импортеру. Тогда кредитующий банк выплачивает экспортеру полную стоимость отгруженных товаров при представлении товарных документов.

Разновидностями коммерческого и банковского кредита являются межфирменный и межбанковский кредит.

Межфирменный кредит отличается от коммерческого кредита, во-первых, тем, что он предоставляется в денежной форме и, во-вторых, как правило, это беспроцентный кредит, который представляет собой временную финансовую помощь.

Межфирменные кредиты имеют следующие преимущества:

- Минимум документов. Для того чтобы получить кредит, не требуются справки и заполнять кредитную заявку – кредитору известно, насколько надежен заемщик.

- Выгодные условия. Кредитор предлагает более демократичные условия, чем при коммерческом кредите. В частности, срок погашения может быть увеличен.

Проблема внутрихолдинговых займов заключается в том, что, хотя компания и понимает, что речь идет о кредите, правительственные органы могут рассмотреть перераспределение денег как инвестирование в акционерный капитал, а инвестиция отражается в учетной документации иначе, чем кредитование. Именно поэтому важно составление четкого кредитного договора с конкретными условиями сотрудничества.

Существуют три обязательных элемента, которые должны быть прописаны в договоре межфирменного кредитования – это сумма кредита, срок возврата и процентная ставка. Если условия договора нечеткие, это может вызвать подозрение у государственных органов. Следствием подозрения является расследование, которое представляет собой изучение бухгалтерских и кредитных документов, а также деловой практики. Если налоговые органы посчитают, что доход является налогооблагаемым, компания будет обязана помимо самого налога выплатить штрафные пени. Любое внутрифирменное кредитование должно документироваться с ориентацией на последующие налоговые проверки.

В российской практике за межфирменными кредитами закрепилось юридическое понятие «заем» (Гражданский кодекс Российской Федерации (часть II) от 26.01.1996 N 14-ФЗ (ред. от 29.06.2015) (с изм. и доп., вступ. в силу с 01.07.2015) Глава 42.Заем и кредит).

Соответственно такие кредитные отношения между фирмами оформляются договорами займа.

Межбанковский кредит — как правило, краткосрочный кредит, выдаваемый одним банком другому, в том числе и центральным банком коммерческим банкам, как правило, на короткие сроки с целью поддержания ликвидности.

Межбанковский кредит выполняет ряд функций:

- инструмент ликвидности банка;

- дополнительный доход;

- средство для получения отличной деловой репутации учреждения;

- позволяет мгновенно реагировать на малейшие колебания финансового рынка.

Межбанковский кредит обладает некоторыми достоинствами, которые позитивно сказываются на его положении в денежной сфере. Важной чертой межбанковского кредита считается его скорость. Средства кредитный заемщик приобретет в наиболее сжатые сроки, из-за чего востребованность денежного института значительно растет. При присутствии незанятых средств банк имеет возможность применять их с целью извлечения дополнительной выгоды. Вложив свободный капитал в подразделение межбанковского кредитования, банк за небольшой промежуток времени приобретет значительную выручку. Кроме этого, межбанковские кредитные накопления никак не требуют создания дополнительных запасов для закрытия ссуды, что дает вероятность применять все средства сообразно направлению. В 2015 г. доля полученных межбанковских кредитов увеличилась на 2% по сравнению с 2011 г, что свидетельствует о развитии данного вида кредитных отношений. Низкий рост обусловлен финансовой нестабильностью банковской системы страны.

1