Список литературы 62

Приложение. 64

Расчетные операции являются важнейшими банковскими операциями. Существует несколько их разновидностей: инкассовые, переводные и аккредитивные операции, которые осуществляются в безналичной форме.

Безналичные расчеты — это платежи, осуществляемые без использования наличных денег, с помощью перечисления денежных средств по счетам в кредитных организациях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение в скорости оборачиваемости средств, уменьшении объема наличных денег, необходимых для обращения, снижении издержек обращения. Организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии, как по вышеотмеченной причине, так и с целью изучения и регулирования макроэкономических процессов.

Различия в организации безналичных расчетов обусловлены историческим и экономическим развитием отдельных стран. В Великобритании, например, раньше, чем в других странах, получили распространение безналичные расчеты векселями и чеками. С 1775 г. здесь возникли расчетные, клиринговые палаты — специальные межбанковские организации, которые осуществляют безналичные расчеты по чекам и другим платежным документам путем зачета взаимных требований. Коммерческие банки являются членами расчетной палаты и принимают к оплате чеки, выписанные на любой банк или его отделение. В ряде стран функции расчетных палат выполняют центральные банки. Расчетные палаты существуют также при товарных и фондовых биржах для взаимного зачета требований по заключенным здесь сделкам, что значительно упрощает и ускоряет расчеты.

В США, Канаде, Великобритании, Франции, Италии широкое распространение получила система чековых расчетов. В ряде стран континентальной Европы (Австрии, Бельгии, Венгрии, Германии, Голландии, Франции, Италии, Швейцарии) преобладают жирорасчеты — разновидность безналичных расчетов вначале через специальные жиробанки, а затем через коммерческие банки и сберегательные кассы. Сущность этих расчетов состоит в перечислении средств по специальным счетам на основе поручений — жироприказов, то есть письменных распоряжений о перечислении денежных средств со счета плательщика на счет получателя.

С развитием и совершенствованием автоматизации банковских операций с середины 70-х годов в развитых странах начала применяться система электронных платежей, используемых для кредитных и платежных операций и контроля за состоянием банковских счетов путем передачи электронных сигналов, без использования бумажных носителей информации. Они способствуют ускорению денежного оборота, улучшению кредитно-банковского обслуживания клиентов, уменьшают издержки, связанные с реализацией платежных операций. Для своевременного перемещения средств от отправителя денежного перевода к получателю при оптовых платежных операциях используются телеграфные переводы.

Безналичный платежный оборот в Российской Федерации

... движение денежных средств. К этим механизмам относятся: нормативно-правовая база осуществления безналичных расчетов; учреждения, представляющие платные услуги (посредники); совокупность платежных инструментов, используемых ... участников. Учитывая, что платежная система играет важную роль в обеспечении динамичного и устойчивого хозяйственного оборота посредством перевода денежных средств от одних ...

В электронной системе денежных переводов в настоящее время действуют банковские автоматы, позволяющие клиенту банка самостоятельно подключаться к банковской ЭВМ и осуществлять наиболее распространенные операции: получение наличных денег со счета, внесение вклада, перевод средств по счетам и др. Сегодня большинство банковских автоматов служит только для выдачи наличных денег.

В Российской Федерации Центральным банком установлены следующие виды безналичных расчетов:

Расчёты платёжными поручениями

Расчёты по аккредитивам

Расчёты чеками

Расчёты по инкассо

Расчёты платёжными требованиями

В своей курсовой работе я подробно рассмотрю лишь один из этих видов, а именно расчеты по инкассо.

Целями моей курсовой работы являются:

- раскрытие теоретических основ расчетов по инкассо, их сущности и содержания;

2) практическое освоение принципов и процесса расчетных операций.

Задачи курсовой работы:

Изучить понятие, сущность и виды расчетов по инкассо.

2. Рассмотреть правовое регулирование расчетов по инкассо.

- Выяснить положительные и отрицательные аспекты данного вида расчетов.

- Изучить отношения сторон при использовании инкассовых расчетов.

Под предметом курсовой работы понимается сам процесс расчетов по инкассо. Он подразумевает действия различных субъектов, направленных на достижение конкретной цели, а именно осуществить расчетные операции согласно потребностям каждой из сторон, соблюдая при этом законные требования.

Для достижения цели курсовой работы я изучила различную учебную литературу, а так же нормативные акты и статьи.

банковский расчетный инкассо

Инкассо (англ. Collection, Encashment; итал. Incasso) — посредническая банковская операция по передаче денежных средств от плательщика к получателю через банк с зачислением этих средств на счёт получателя. За выполнение инкассо банки взимают комиссионные.

В основе инкассовой формы расчетов лежит договоренность экспортера со своим банком, предусматривающая его обязательство передать товарораспорядительную документацию импортеру только при условии выплаты последним стоимости отгруженного товара либо договориться об этом с банком, расположенным в стране импортера.

В инкассовом поручении экспортер просит свой банк, чтобы им была получена стоимость отгруженного товара на условиях «наличными против документов» и реже — «наличными при сдаче товаров». Обычно платеж совершается через банк в месте нахождения покупателя.

Расчеты путем инкассо на условиях «платеж против документов» или на условиях акцепта дают экспортеру гарантию в том, что товар не перейдет в распоряжение покупателя до тех пор, пока им не будет произведен платеж или дано обязательство оплатить товар.

Контрольная работа — Банк международных расчетов

... счет собственных ресурсов МВФ (квоты) и за счет заемных средств. Всемирный банк — международная финансовая организация, созданная с целью организации финансовой и технической помощи развивающимся ... рамками одной страны-участницы; направленность деятельности президента и сотрудников исключительно в интересах банка. Международная ассоциация развития (МАР) основана в 1960 году. Ее цель – предоставление ...

В инкассовой форме расчетов участвуют: 1) доверитель — клиент, поручающий инкассовую операцию своему банку; 2) банк-ремитент, которому доверитель поручает операцию по инкассированию; 3) инкассирующий банк, получающий валютные средства; 4) представляющий банк, делающий представление документов импортеру-плательщику; 5) плательщик.

Международной торговой палатой в 1978 г. были изданы «Унифицированные правила по инкассо», к которым присоединились банки многих стран. Эти правила выдержали несколько редакций. Последняя редакция — издание Международной торговой палаты № 522, редакция 1995 года.

Согласно Правилам, «инкассо» означает операции, осуществляемые банками на основании полученных инструкций, с документами в целях:

- получения акцепта и/или платежа;

2) выдачи документа против акцепта и/или платежа;

- выдачи документов на других условиях (в зависимости от случая).

Документы, с которыми производятся операции по инкассо, Правила разделяют на две группы:

- финансовые документы (переводные и простые векселя, чеки, платежные расписки и другие подобные документы, используемые для получения платежа деньгами);

2) коммерческие документы (счета, отгрузочные документы, документы о праве собственности и другие, не являющиеся финансовыми документами).

В связи с этим определяются два вида инкассо:

- чистое инкассо, т. е. инкассо только финансовых документов;

2) документарное инкассо — инкассо финансовых документов, сопровождаемых коммерческими документами, или же инкассо только коммерческих документов.

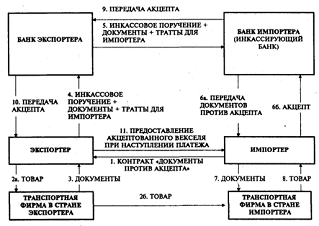

Расчеты в форме инкассо осуществляются согласно схеме 1 (см. Приложение):

- заключается контракт, в котором стороны обычно оговаривают, через какие банки будут производиться расчеты (1);

2) экспортер совершает в соответствии с условиями контракта отгрузку товара (2);

- получив от перевозчика транспортные документы, экспортер подготавливает комплект документов и представляет его при инкассовом поручении своему банку (4).

В соответствии с Правилами экспортер, выставляющий документы на инкассо, называется доверителем, банк, которому доверитель поручает операцию по инкассированию, — банком-ремитентом;

- проверив, банк-ремитент отсылает документы вместе с поручением банку-корреспонденту страны импортера (5);

- получив инкассовое поручение и документы, банк страны импортера, участвующий в операции по выполнению инкассового поручения (инкассирующий банк), представляет их импортеру (плательщику) для проверки и просит оплатить указанные документы (6);

- после получения платежа от импортера (7) инкассирующий банк переводит выручку банку-ремитенту (8);

- получив перевод, банк-ремитент зачисляет выручку экспортеру (9).

В инкассовом поручении могут содержаться следующие виды инструкций в отношении документов:

- выдать документы плательщику против платежа;

2) выдать документы плательщику против акцепта (тратт);

Расчеты по инкассо

... были производиться расчеты по инкассо. 2. Инкассо с отсрочкой платежа, при котором исполняющий банк должен для получения акцепта плательщика представить документы к акцепту немедленно по получении инкассового поручения, а требование платежа должно быть ...

- выдать документы без оплаты.

Таким образом, Унифицированные правила предусматривают, что все переводы денег должны сопровождаться инкассовым поручением, которое банк-ремитент направляет в инкассирующий банк. В таком поручении должны быть даны полные и точные инструкции. Инкассирующий банк имеет право действовать только по инструкциям, содержащимся в поручении. Если же он не может этого сделать, он обязан немедленно сообщить об этом банку-ремитенту. Инкассирующий банк должен сразу же известить банк-ремитент об инкассирующих средствах. Такое извещение должно быть направлено авиапочтой, однако в случае особой срочности сообщение может применяться и более быстрым способом за счет клиента, т. е. экспортера.

Банки, участвующие в расчетах по инкассо, выступают посредниками и не несут никакой ответственности за неоплату или неакцепт документов (тратт).

Как уже сказано выше, условия платежа регулируют сроки, форму, условия, при которых покупатель осуществляет платеж, определяют для покупателя и для продавца различные преимущества и риски. При рассмотренных условиях платежа — документарный аккредитив и документарное инкассо — существует огромное различие в рисках и преимуществах.

Недостатком инкассовой формы расчетов является разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа, который может быть достаточно продолжительным, что замедляет оборачиваемость средств экспортёра. А так же существенной порблемой является отсутствие надежности в оплате документов (может отказаться от оплаты товарных документов или оказаться неплатёжеспособным к моменту прибытия их в банк импортёра).

Эти недостатки преодолеваются путём применения телеграфного инкассо, позволяющего сократить нежелательный разрыв во времени, а так же с использованием банковской гарантии. Дополнительная гарантия платежа обычно применяется при расчетах по коммерческому кредиту, так как при отсрочке оплаты возрастает риск неоплаты импортером документов в связи с возможным изменением в финансовом положении плательщика. Иногда банк импортера авалирует вексель. Аваль (гарантия платежа) — вексельное поручительство. Банк-авалист принимает ответственность за платеж, ставя подпись обычно на лицевой стороне векселя с оговоркой, за кого конкретно выдана гарантия платежа; иначе считается, что аваль выдан за векселедателя переводного векселя (экспортера).

Иногда экспортер прибегает к банковскому кредиту для покрытия иммобилизованных ресурсов.

Рассмотрим инкассовую форму расчета на международном уровне.

Если стороны не договорились об оплате покупной цены в стране продавца, может возникнуть вопрос: кто должен предъявлять переводный вексель, выписанный продавцом на покупателя в месте его нахождения, а если это документированная тратта, то следует ли передавать транспортные документы при акцептации или при оплате векселя? Обычно экспортер просит свой банк организовать получение денег, т. е. акцептацию или оплату векселя, и банк выполняет эту задачу через свой собственный филиал за границей или через корреспондентский банк в стране покупателя. Иногда продавец поручает эти обязанности своему представителю или филиалу, если последний представлен в месте нахождения предприятия покупателя, или своим экспедиторам.

Инструкции продавца о предоставлении для акцепта или оплаты тратты, выписанной на конкретную сумму, проходят через многие руки и реализуются за границей.

Особенности проведения трастовых операций в коммерческих банках

... и ликвидность баланса. В настоящей дипломной работе будут рассмотрены трастовые (доверительные) операции коммерческих банков. Доверительное управление имуществом сулит немало выгод, как клиенту, так и банку. Под «доверительным управлением» понимаются разнообразные операции, связанные с доверительными отношениями на основе поручительства ...

В современной практике бланк инкассового поручения имеет табличную форму. Таблица содержит все элементы, которые могут встретиться в процессе коммерческой деятельности, и клиент должен заполнить бланк, отметив «галочкой» инструкции, которые он хочет дать банку. В таблице может быть оставлено место для прочих инструкций в случае необходимости.

В бланке, который используется одним из расчетных банков Лондона, на обратной стороне отпечатаны следующие условия взимания денег:

- сбор денег по векселям, оплачиваемым за пределами Великобритании, осуществляется только на условиях, при которых банк не несет ответственности за утрату, ущерб или задержку, которые не имеют прямой связи с небрежностью или виной его собственныхсотрудников или должностных лиц;

— если из-за валютных ограничений, запретов или приостановления средств для осуществления перевода денег оплата векселя осуществляется в иной валюте, чем та, в которой он был выписан, ни банк, ни его агенты не берут на себя ответственность за любой ущерб при обмене, который может быть нанесен при последующем пересчете валют. (С учетом Унифицированных правил по инкассо, брошюра № 322 МТП, январь 1979 г, когда они применимы.)

Кроме того, Унифицированные правила содержат следующее положение, которое в целом имеет сомнительную ценность в английском праве:

— Банки, занимающиеся инкассовыми операциями, не несут никакой ответственности за последствия, возникающие в связи с задержкой и/или утратой в пути любых сообщений, писем или документов, или за задержку, искажения или другие ошибки при передаче по телеграфу, телеграмм, телексов и сообщений — по электронной системе, или за ошибки в переводе либо толковании технических терминов.

К условиям платежа в международных сделках относят:

валюту платежа — может устанавливаться в валюте страны экспортера или импортера или в валюте третьей стороны.

Может не совпадать с валютой цены.

срок платежа

способ платежа

а) наличный — осуществляется до или против передачи экспортером импортеру отгрузочных документов

б) авансовый

в) в кредит — м.б. товарный (отсрочка платежа) или денежный

документарность (характер) платежа

Документарные условия платежа — на основании или против предоставления продавцом покупателю отгрузочных документов

Бездокументарные условия платежа — платеж осуществляется против извещения об отгрузке.

форма расчетов и некоторые другие

К формам расчетам относят: аккредитив, инкассо, открытый счет, банковский перевод, чек, вексель.

Основными документами, регулирующими порядок расчетов по аккредитиву и инкассо, применяемыми в настоящее время в международной коммерческой практике, являются: по аккредитиву — «Унифицированные правила и обычаи для документарных аккредитивов», издание МТП, публикация № 500, 1993 (далее — УОП), вступившие в силу с 1 января 1994 г.; по инкассо — «Унифицированные правила по инкассо», издание МТП, публикация № 522, 1995 (далее — УПИ), вступившие в силу с 1 января 1996 г.

Документарный аккредитив (Documentary Letter of Credit) представляет собой метод платежа в международной торговле, который обеспечивает продавцу и покупателю примерно одинаковую защиту от рисков, связанных с осуществлением внешнеторговых операций. Это обязательство банка произвести оплату (за счет заявителя, либо за свой собственный счет) в пользу бенефициара суммы тратты и/или документов при соблюдении всех условий аккредитива.

Расчетно-кассовое обслуживание хозяйствующих субъектов в коммерческих ...

... «Сбербанк России» в сфере расчетно-кассового обслуживания. Целью дипломной работы является определение механизма организации расчетно-кассового обслуживания хозяйствующих субъектов и совершенствования технологий обслуживания. Для достижения поставленной цели в работе ставятся следующие задачи: рассмотреть расчетно-кассовое обслуживание хозяйствующих субъектов в коммерческих банках; исследовать ...

При аккредитивной форме расчетов в сделке участвуют следующие стороны: Заявитель (Applicant), импортер, покупатель — сторона, по поручению которой банк открывает аккредитив в пользу бенефициара. Бенефициар (Beneficiary), экспортер, продавец — сторона, в пользу которой выставляется аккредитив. Банк-Эмитент (Issuing Bank) — банк, открывающий аккредитив по поручению заявителя, банк покупателя. Авизующий банк (Advising bank) — банк, который «авизует» бенефициару аккредитив, выставленный в его пользу, т.е. проверяет подлинность аккредитива и извещает бенефициара об его условиях, обычно банк продавца. Подтверждающий банк (Confirming Bank) — банк, который берет на себя обязательство произвести оплату в пользу бенефициара в дополнение к обязательству банка-эмитента, при соблюдении условий аккредитива. Исполняющий банк (Nominated Bank) — банк, в который бенефициар по аккредитиву должен предоставить документы, и который после проверки документов производит оплату в пользу бенефициара. В большинстве случаев подтверждающий банк является также и исполняющим. Аккредитив может быть открыт как отзывный и безотзывный; подтвержденный и неподтвержденный. Отзывный аккредитив (Revocable L/C) может быть изменен или аннулирован банком-эмитентом по распоряжению заявителя в любой момент без предварительного согласования с бенефициаром и другими участниками операции, поэтому такой аккредитив используется редко. Безотзывный аккредитив (Irrevocable L/C) не может быть изменен или аннулирован без согласия экспортера, в пользу которого он открыт. При неподтвержденном аккредитиве (Unconfirmed L/C) только банк-эмитент (банк импортера, открывший аккредитив) несет обязательство по исполнению аккредитива.

Подтвержденный аккредитив (Confirmed L/C) — аккредитив, ответственность по которому по просьбе банка-эмитента принимает также другой банк, т.е. этот банк добавляет свое «подтверждение». В этом случае такое подтверждение составляет твердое обязательство подтверждающего банка в дополнение к обязательству банка-эмитента платить по аккредитиву при выполнении его условий. Зарубежный экспортер может обратиться к импортеру с просьбой открыть в его пользу подтвержденный аккредитив в том случае, если он, например, недостаточно уверен в кредитоспособности банка-эмитента. В этом случае в качестве подтверждающего банка, как правило, выступает один из крупных западных банков с известным именем.

По способу платежа аккредитивы могут подразделяться на следующие виды:

Аккредитив с платежом по предъявлении (Payment at Sight): Оплата в пользу бенефициара производится после предъявления документов. Документы представляются в исполняющий банк, который имеет право проверять их не более семи банковских дней, после чего производит оплату в пользу бенефициара. В случае, если документы представлены с расхождениями, банк должен принять решение о принятии/отказе от документов.

Аккредитив с отсрочкой платежа (Deferred payment): Оплата в пользу бенефициара производится по истечении определенного срока после представления документов. Обычно срок определяется количеством дней от даты выдачи транспортного документа. При этом покупатель может сначала реализовать товар, полученный по аккредитиву, и в указанный срок произвести оплату из вырученных средств.

Выпускной квалификационной работы «Организация безналичных расчетов ...

... отчета применялись методы систематизации, аналитический, прогностический, расчетный, графический. Производственная практика была пройдена в дополнительном офисе ПАО Сбербанк №85932/04. Целью прохождения производственной практики ... по размеру дивидендов по акциям, периодическое заслушивание отчетов президента, председателя правления банка о деятельности банка ... иностранной валюты, платежам, денежным ...

Аккредитив, исполняемый путем акцепта (by Acceptance): Вместе с документами бенефициар представляет в исполняющий банк тратту, выписанную на этот банк. Исполняющий банк акцептует тратту, тем самым взяв на себя обязательство произвести оплату по наступлении определенной даты. Этот вид аккредитива аналогичен предыдущему, но обязательно предусматривает наличие тратты бенефициара для акцепта.

Аккредитив, исполняемый путем смешанного платежа (Mixed Payment): Оплата бенефициару производится путем смешанного платежа, т.е. часть аккредитива исполняется одним видом платежа (оплата по предъявлении документов), часть — другим (путем отсроченного платежа).

Аккредитив, исполняемый путем негоциации (Negotiation): Негоциирующий банк (Negotiating Bank) осуществляет проверку документов и производит оценку их стоимости, т.е. оплачивает бенефициару против документов немедленно, но с удержанием определенной комиссии за негоциацию. Негоциация может быть выполнена с правом оборота (with recourse to beneficiary) на бенефициара либо без права оборота (without recourse to beneficiary), что оговаривается заранее. Если право оборота присутствует, негоциирующий банк может обратиться к бенефициару на предмет получения выплаченной суммы обратно, если банк-эмитент или подтверждающий банк отказывается произвести оплату в его пользу.

Виды аккредитивов:

Револьверный аккредитив (Revolving L/C).

Этот вид аккредитива используется, когда по контракту между покупателем и продавцом предусматриваются отгрузки товара одинаковыми партиями с одной и той же периодичностью. С помощью револьверного аккредитива банк, выдающий аккредитив, восстанавливает сумму выставленного аккредитива до первоначальной после того, как аккредитив был использован или исчерпан. При таком виде аккредитива указывается число раз использования аккредитива и период его действия. Такой аккредитив может быть кумулятивным (накопительным), то есть какие-то суммы могут быть добавлены к следующему размеру аккредитива, или некумулятивным (ненакопительным), что означает, что аккредитив уменьшается на какую-то сумму, если она не была использована вовремя.

Аккредитив «с красной оговоркой» (Red Clause L/C).

Аккредитив с красной оговоркой используется для того, чтобы продавец мог получить средства еще до отгрузки товара, чтобы профинансировать производство товара. Такой аккредитив может быть профинансирован частично или полностью, и банк покупателя производит выплату аванса. Покупатель в этом случае фактически финансирует продавца, принимая на себя риск в размере всех авансированных аккредитивов.

Резервный аккредитив (Standby L/C).

Данный аккредитив называется резервным, т.к. он в большинстве случаев используется подобно гарантии, т.е. вступает в силу в том случае, если оплата по контракту не была произведена одной из сторон в указанные сроки. Вторая сторона может выставить требование об оплате по резервному аккредитиву. Таким образом, этот вид аккредитива используется в качестве запасного, «резервного» способа оплаты.

Бухгалтерский учет кассовых операций и денежных документов

... кассовых операций и денежных документов. Задачами данной курсовой работы являются: Охарактеризовать нормативно-правовое регулирование учета кассовых операций в Российской Федерации; Изучить учет кассовых операций, оформление кассовых документов, ... в кассу ежедневно могут поступать платежи наличными за услуги, в ... обращения в Российской Федерации регламентируется Банком России посредством Положения о ...

Трансферабельный (переводной) аккредитив (Transferable L/C).

Этот вид аккредитива позволяет продавцу произвести полный или частичный перевод аккредитива, а в дальнейшем и денежных средств, полученных по нему, на имя второго бенефициара, обычно прямого поставщика товаров. Таким видом аккредитива обычно пользуются в своей финансовой практике посредники.

Аккредитивная форма расчетов до недавнего времени значительно уступала по интенсивности применения другим формам расчетов, в частности, расчетам платежными оручениями. Однако сегодня так называемая «предоплата», предполагавшая проведение расчетов платежными поручениями и ставившая плательщика (покупателя) в невыгодное положение по отношению к получателю средств (поставщику) с точки зрения возможности внесудебного понуждения последнего к надлежащему исполнению обязательства, постепенно уступает дорогу расчетам по аккредитиву — способу расчетов, обеспечивающему относительный паритет рисков плательщика и получателя средств.

Продавец и покупатель заключают контракт купли-продажи, предусматривающий аккредитивную форму расчетов.

- Покупатель инструктирует «свой» банк (банк импортера) эмитировать аккредитив в пользу продавца.

- Банк-эмитент открывает аккредитив и просит затем банк в стране продавца авизировать и в ряде случаев подтвердить аккредитив.

- Авизирующий банк по получении им аккредитива от банка-эмитента извещает продавца об открытии аккредитива.

- Получив аккредитив от авизирующего банка и убедившись, что условия аккредитива полностью соответствуют торговому контракту, продавец отгружает товар в адрес покупателя.

- Продавец представляет предусмотренные аккредитивом документы в исполняющий банк (обычно это авизирующий/ подтверждающий банк).

- Исполняющий банк проверяет документы и в случае их соответствия условиям аккредитива производит платеж/ акцепт тратт/ негоциацию.

- Исполняющий банк отсылает документы и требование о возмещении платежа в адрес банка-эмитента.

- Банк-эмитент проверяет документы и в случае их соответствия условиям аккредитива возмещает исполняющему банку сумму валютного платежа.

- Банк-эмитент вручает документы покупателю.

- Банк-эмитент взимает с покупателя возмещение платежа.

- Покупатель с помощью полученных документов получает товар.

При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа (ст. 874 ГК РФ).

Общие правила об исполнении инкассового поручения установлены в ст. 875-876 ГК РФ. Банк-эмитент, получив документы от клиента, начинает процедуру инкассирования сам или направляет их исполняющему банку. При отсутствии какого-либо документа или несоответствии документа по внешним признаками инкассовому поручению исполняющий банк обязан немедленно известить об этом лицо, от которого было получено инкассовое поручение. Если указанные недостатки не устранены, то исполняющий банк вправе возвратить эти документы без исполнения. Все документы представляются исполняющим банком плательщику для совершения платежа или для акцепта в той форме, в которой они получены. Дополнительно в документах могут быть сделаны лишь отметки и надписи банка, необходимые для оформления инкассовой операции.

Организация международных расчетов банковскими переводами (на ...

... международных расчетов на постсоветском пространстве (России с государствами СНГ), международных расчетов в рамках межправительственных клиринговых соглашений, расчетно-кредитных операций банков в международном торговом и проектном финансировании. Цель данной дипломной работы ... некоммерческими платежами. По мнению проф. Красавиной Л.Н. «международные расчеты - это урегулирование платежей по ...

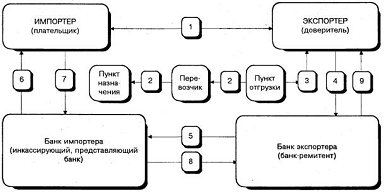

- Контракт купли-продажи.

- Продавец передает товар перевозчику для отправки покупателю.

- Перевозчик передает продавцу транспортные документы.

- Инкассовые инструкции и документы передаются продавцом в банк-ремитент.

- Банк-ремитент проверяет инструкции и передает документы со своим инкассовым поручением в инкассирующий банк.

- Инкассирующий (представляющий) банк информирует плательщика (покупателя) о прибытии документов и об условиях их передачи.

- Покупатель осуществляет платеж или акцептует тратту (согласно

- Инкассирующий банк передает документы покупателю.

- Покупатель вручает документы перевозчику.

- Перевозчик передает покупателю товар.

- Инкассирующий банк переводит сумму банку-ремитенту.

- Банк-ремитент кредитует счет продавца на эту сумму.

В зависимости от движения товара (экспорт, импорт), различают следующие виды оплаты :

- Итак, принципиальная схема прохождения и оплаты отгрузочных документов при аккредитиве и инкассо в целом совпадает и включает следующие основные этапы: 1) экспортер отгружает товар, оформляет комплект отгрузочных документов и сдает их в свой банк (банк экспортера);

- 2) банк экспортера проверяет правильность оформления документов (особенно при аккредитиве) и пересылает их банку импортера;

- 3) банк импортера, в свою очередь, проверяет документы и передает их импортеру, получая от него соответствующее денежное возмещение (за переданные документы при инкассо и за исполненный аккредитив при аккредитиве);

- 4) банку экспортера перечисляется соответствующая сумма, которая, после осуществления, предусмотренных процедур (совершение необходимых платежей), поступает на расчетный счет экспортера. При этом между аккредитивом и инкассо существует принципиальная разница. Она связана с разной долей ответственности банка импортера по обеспечению исполнения платежа в зависимости от применения первой или второй из перечисленных форм расчетов.

При инкассо банк импортера является лишь простым исполнителем поручения своего клиента осуществить конкретные финансовые операции: передать ему полученные от экспортера документы и перечислить соответствующему банку (банку экспортера) необходимую сумму из полученных от импортера средств (документы выдаются импортеру против указанной в инкассовом поручении суммы платежа).

При этом он (банк импортера) не несет никакой ответственности за обеспечение этого платежа, то есть, если импортер по каким-то причинам откажется платить (выкупить документы) или окажется банкротом, банк просто вернет с извинениями экспортеру документы без оплаты.

При расчетах по аккредитиву ситуация другая. Аккредитив надежнее инкассо, так как предполагает конкретную ответственность (конкретное обязательство) банка, открывшего аккредитив (банка-эмитента, то есть, в большинстве случаев, банка импортера), заплатить причитающуюся экспортеру сумму против предоставления ему экспортером комплекта отгрузочных документов, оформленных в соответствии с условиями открытого аккредитива. Таким образом, при аккредитиве банк страхует платеж «своим карманом», принимая на себя риски возможной неплатежеспособности импортера (это обязательство, однако, не носит абсолютного характера, поэтому часто применяется «подтвержденный» аккредитив, речь о котором пойдет ниже).

По этой же причине аккредитив дороже инкассо, однако во многих случаях является предпочтительным ввиду указанных преимуществ (для импортера преимуществом является уверенность в том, что платеж будет произведен только в том случае, если продавец представит комплект надлежаще оформленных отгрузочных документов, подтверждающих отгрузку товара).

В целом же аккредитив выгоднее Продавцу, а инкассо — Покупателю.

При этом следует отметить, что, наряду с безопасностью и надежностью платежа, дешевизна расчетов во внешней торговле (как, впрочем, и любая другая разумно допустимая экономия) традиционно является вторым (а иногда и первым) по значимости вопросом, от которого зависит эффективность осуществления внешнеторговой операции (сделки).

Поэтому при наличии между партнерами хороших, устойчивых и долгосрочных деловых отношений, репутации импортера как надежного и стабильного плательщика или при наличии соответствующих гарантий на государственном уровне (как это было в отношениях между странами — членами СЭВ) инкассовая форма расчетов может иметь значительное, иногда преимущественное применение перед аккредитивом именно в силу своей дешевизны.

Инкассо в международных расчетах применяется чаще всего в форме инкассо с предварительным акцептом, когда оплате предшествует проверка и акцепт отгрузочных документов (как банком импортера, так и самим импортером).

В расчетах между странами — членами СЭВ использовалась упрощенная форма инкассо- с немедленной оплатой и последующим акцептом, когда соответствующая сумма в переводных рублях сразу зачислялась банком экспортера на его счет, а потом отгрузочные документы направлялись «на акцепт» банку импортера.

Для Продавца-экспортера наиболее выгодным является безотзывной, подтвержденный и делимый аккредитив, а для Покупателя-импортера — аккредитив неподтвержденный и неделимый (не считая, конечно, отзывного аккредитива).

Расчет путем телеграфных и почтовых переводов — предполагает передачу перевододателем распоряжения банку перевести определенную сумму платежа в пользу переводополучателя. Банк, принявший такое поручение, выполняет его через своего корреспондента, находящегося в стране переводополучателя. Расчет по переводу считается совершенным после получения платежа и зачисления на счет переводополучателя. Применяется по расчетам по займам, кредитам, авансам, при урегулировании вопросов, касающихся рекламаций, при возврате излишне полученных сумм.

При документарном инкассо экспортер должен проинструктировать банк-ремитент в отношении бланка инкассового поручения, а тот в свою очередь — инкассирующий банк в инкассовом поручении о том, как документы будут доставлены покупателю: против платежа (Д/П), против акцепта (Д/А) или в соответствии со специальными инструкциями (которые указаны в бланке); должны ли документы быть вручены представителю в случае необходимости, и каковы полномочия представителя; имеет ли покупатель право на скидку за выплату досрочно и, если документы не приняты, следует ли товары складировать и каким будет страхование.

При инкассо документов банкам дается поручение об инкассо документов, когда деловые партнеры (экспортер и импортер) согласовывают такие условия платежа, как «документы против платежа» и «документы против акцепта». Во избежание неясностей и недоразумений, а также в целях унификации порядка осуществления документарного инкассо». Международная торговая палата в Париже разработала Единые принципы инкассо торговых документов.

Эти принципы являются рамочными условиями и действуют только в той мере, в какой не противоречат другим (специальным) инструкциям инкассового поручения. Они регулируют, в частности, порядок предъявления и приема документов, процедуру платежа, комиссионные и накладные расходы участников сделки, вопросы их ответственности при несоблюдении обязательств, а также обязанность сторон по представлению информации.

Для экспортера инкассовое поручение своему банку представляет собой последнюю важную фазу торговой операции. В то же время на импортера при предъявлении ему документов в зависимости от вида условий платежа возлагается обязанность либо немедленно произвести оплату, либо акцептовать выписанную на его имя экспортером тратту (переводной вексель) и погасить ее при наступлении срока платежа.

Документы против платежа (см. схему 2 в Приложении).

При условиях платежа «документы против платежа» документы, как правило, подлежат оплате по первому предъявлению, т.е. в течение принятого в международной практике для этих условий платежа срока — 24 часа. По усмотрению экспортера срок выкупа товаросопроводительных документов может быть произвольно увеличен, например:

- «подлежит оплате в течение __ дней»;

- «подлежит оплате по прибытии товара».

В принципе импортер не может до оплаты товара производить его осмотр или начинать оформление ввозных и таможенных документов. Тем не менее, на практике пользующимся доверием клиентам разрешается проверять или знакомиться с документами. В отличие от платежа по документарному аккредитиву, у экспортера при этой форме платежа нет уверенности в том, что документы будут выкуплены (приняты импортером).

Если инкассо не производится в течение оговоренного срока, то банк-корреспондент незамедлительно информирует об этом банк экспортера. В данном случае экспортер вынужден за свой счет изыскать другой способ реализации поставленного товара.

Документы против акцепта (см. схему 3 в Приложении).

При условии платежа «документы против акцепта» документы выдаются импортеру против акцепта выписанной на его имя тратты. Инкассо типа «документы против акцепта» необходимо в том случае, когда экспортер предоставляет импортеру отсрочку платежа, которая должна обеспечиваться векселем.

В период срока действия векселя импортер имеет возможность получить выручку за счет немедленной перепродажи товара и тем самым погасить вексель, срок платежа по которому наступает позже. С точки зрения банковской обработки, эта операция аналогична «документы против платежа» инкассо.

При условии платежа «документы против акцепта» важно, чтобы инкассодатель дал четкие инструкции на случай, если импортер отказывается от акцепта или не выполняет платежные обязательства по нему. Кроме того, инкассодатель (экспортер) должен дать точное указание банку-инкассодателю (банку экспортера) о порядке использования акцептованного импортером векселя. Он может депонироваться до наступления срока платежа в месте инкассации или возвращаться в банк экспортера. На практике акцептованный вексель обычно передается в банк-инкассодатель и дисконтируется в пользу экспортера.

Точные инструкции должны быть также даны на случай публичного протеста или нотификации в месте нахождения ремитента, если переводный вексель не акцептован или не оплачен. Унификация предполагает получение протокола по векселю от нотариуса на момент отказа в акцептации или платеже. Протокол за подписью нотариуса является достаточным доказательством того, что вексель признается порочным. Только в отдельных случаях, например, когда дело направляется в суд, от нотариуса требуется официальный протест. Инструкции в отношении инкассирования могут содержать дополнительные требования, в частности, экспортер может потребовать от инкассирующего банка «сообщить по телеграфу в случае неоплаты».

Представленные документы могут противоречить инструкциям.

Если инкассирующий банк выдает покупателю документы, которые противоречат инструкциям, например, не настаивает на оплате или акцептации векселя с отсроченным платежом, этот банк обязан возместить ущерб продавцу за нарушение договора и за искажение документов.

Иногда инкассирующий банк оказывается в затруднительном положении. Он берет на себя значительный риск, если выдаст документы и особенно коносамент, не настаивая на выполнении условий, изложенных в поручении на инкассо, но, с другой стороны, покупатель может быть одним из его клиентов. В таких случаях гарантия покупателя не защитит банк, если покупатель окажется неплатежеспособным. Поэтому у банка может возникнуть соблазн выдать документы преждевременно под сохранную расписку (trust receipt).

Так возникает настоящая доверительная собственность (trust), в которой покупатель является доверителем, банк — бенефициаром, а собственностью являются коносамент, полученные покупателем товары с судна и, если покупатель уполномочен продать их, доходы от продажи. При такой форме сохранной расписки покупатель берет на себя обязательство выплатить банку (он может это сделать из доходов, полученных от продажи товаров), и тем самым освободиться от условия, налагаемого на банк в инкассовом поручении. По другой форме сохранной расписки покупатель не имеет права продавать товары с судна, а обязан складировать их от имени банка и представить последнему расписку со склада. Но как уже отмечалось, если выдача документов идет не по плану, получающий банк несет ответственность перед продавцом, если только ранее не получил от него соответствующих полномочий. Кроме того, если выступающий в качестве коммерческого агента покупатель в нарушение договора продает коносамент добросовестному покупателю по сохранной расписке, право добросовестного покупателя превалирует над правами банка7.

В деле Midland Bank Ltd. v. Eastcheap Dried Fruit Co.8 банку было дано поручение выдать документы, включая коносамент, покупателям против платы наличными9. Инкассирующий банк выдал документы, не настаивая на выплате наличных, а сделал это на основе «записки о принятии на инкассо», в которой говорилось, что документы были выданы только для ознакомления покупателям и должны были быть возвращены в банк, если не будет произведена немедленная выплата. Покупатели продали документы добросовестному покупателю. Банк заплатил продавцу и затем подал судебный иск против покупателей. Апелляционный суд постановил, что покупатели несли ответственность перед банком за нарушение договора и обращение коносамента.

В расчетах по коммерческому кредиту необходимо использовать только безусловные банковские гарантии, покрывающие и проценты за предоставленный кредит (обеспеченность кредита векселями или траттами не имеет значения).

Безусловные платежные гарантии выставляются банками обычно по поручению крупных постоянных клиентов. По таким гарантиям требуется внесение обеспечения. Банковская комиссия за выставление безусловных гарантий является наиболее высокой среди документарных операций. При отсутствии в контракте точного определения вида требуемой гарантии иностранные покупатели могут представить в качестве обеспечения документарные гарантии. Документарные гарантии являются условными, поскольку платеж по ним связан с оформлением и представлением экспортером импортеру комплекта отгрузочных документов и выписки товарораспределительных документов своему приказу через банк.

2.1 Правовое регулирование процесса расчетов по инкассо

Правовое регулирование расчетов по инкассо необходимо, прежде всего, для обеспечения чекового, вексельного оборота, а также связанных с безакцептным списанием средств со счетов отношений, которые применяются между сторонами по договору, а также используются в их отношениях с участием специально уполномоченных государственных органов.

Безналичные расчеты осуществляются в определенных формах, под которыми понимаются урегулированные законодательством условия исполнения через банк денежных обязательств, отличающиеся порядком зачисления средств на счет кредитора, видом расчетного документа и порядком документооборота.

Нормативно-правовые акты, регулирующие расчетные отношения в предпринимательской деятельности, как правило, не предусматривают обязательное применение сторонами конкретной формы расчетов, оставляя решение этого вопроса на усмотрение сторон. Исключение содержится в ст. 516 ГК РФ, предусматривающей, что в случае, если соглашением сторон порядок и форма расчетов за поставляемые товары не определены, то расчеты осуществляются платежными поручениями. Аналогичная норма применительно к инкассовой форме содержится в законе «О государственном регулировании агропромышленного производства». Ею устанавливается, что безналичные расчеты юридических лиц, являющихся потребителями (покупателями) сельскохозяйственных продукции, сырья и продовольствия, с товаропроизводителями (поставщиками), находящимися на территории Российской Федерации, производятся по инкассо, если иной порядок расчетов не предусмотрен в договоре. Срок оплаты за сельскохозяйственные продукцию и сырье, поставленные перерабатывающим и другим организациям, а также за продовольствие, поставленное торговым и другим организациям, устанавливается при инкассо до десяти дней, а по скоропортящимся товарам до пяти дней после поступления расчетных документов в банк плательщика. При наличии устойчивых хозяйственных связей расчеты за сельскохозяйственные продукцию, сырье и продовольствие осуществляются посредством обязательных платежей не реже трех раз в месяц.

Таким образом, условие о форме расчетов не является существенным. Однако оно направлено на право кредитора получить оплату за отгруженные товары, произведенные работы, оказанные услуги, и устанавливает конкретную форму ее реализации должником (покупателем, заказчиком, т.д.).

Поэтому отсутствие прямого соглашения по вопросу о форме расчетов можно рассматривать как косвенное согласие стороны, получающей оплату, на применение любой формы расчетов по усмотрению стороны, осуществляющей платеж.

Статья 862 ГК РФ предусматривает, что при осуществлении безналичных расчетов допускаются расчеты платежными поручениями, по аккредитиву, в порядке инкассо, чеками, а также в иных формах, предусмотренных законодательством, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. Расчеты по инкассо осуществляются в РФ с использованием платежных требований, платежных требований-поручений, инкассовых поручений (распоряжений), а также в форме бесспорного (безакцептного) списания средств.

В соответствии с п. 2 статьи 874 ГК РФ порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. Инкассовая форма расчетов предусмотрена, прежде всего, в Гражданском Кодексе, который закрепляет общие правила механизма ее реализации. Согласно действующим банковским правилам расчеты в порядке инкассо производятся на основании платежных требований-поручений и платежных требований (в том числе и оплачиваемых без акцепта), требований на безакцептное списание, инкассовых поручений. Обычаи делового оборота, применяемые в банковской практике, представлены в документах Международной Торговой Палаты. Ею сформулированы международные правила, определяющие роль и ответственность банков в процессе инкассирования, а также особенности проведения инкассовых операций, которые были опубликованы в Унифицированных правилах по инкассо, действующих в редакции 1995 года и применяющихся ко всем инкассо, как они определены в данном документе, «если эти правила включены в текст инкассового поручения и являются обязательными для всех участвующих сторон, если только специально не оговорено иное и если только это не противоречит положениям федерального, республиканского либо местного законодательства и (или) правилам, носящим обязательный характер».

Терминология, используемая ГК РФ, отличается от терминологии, употребляемой в УПИ. Гражданский Кодекс именует банк получателя средств (банк продавца) «банком-эмитентом», (то есть банком, выпускающим в обращение платежно-расчетные документы и несущим по ним от своего имени обязательства перед их владельцами), а УПИ — «банком-ремитентом» (то есть банком, получающим деньги по инкассо).

Таким образом, на мой взгляд, терминология, использующаяся при международном регулировании инкассовых расчетов, является более точной.

Кроме того, разную смысловую нагрузку несут некоторые понятия, используемые в российской и международной организации расчетов по инкассо. Например: инкассовое поручение по национальному законодательству России представляет собой выданное банку плательщика, составленное на бланках установленной формы, поручение на основе исполнительных или приравненных к ним документов указанной в них суммы со счета плательщика. УПИ предусматривает, что все документы, посылаемые на инкассо, должны сопровождаться инкассовым поручением, указывающим, что инкассо подчиняется УПИ и содержащим полные и точные инструкции. Следовательно, такое расхождение понятий влечет за собой и совершение различных действий, следующих за использованием инкассового поручения в нашей стране и в международной банковской практике. В России инкассовые поручения с приложением исполнительных документов, а также распоряжение на списание средств со счетов между плательщиками, представляется к взысканию на инкассо в безакцептном порядке. Инкассовое поручение в международной организации безналичных расчетов означает, что инкассо подчиняется УПИ № 522 в редакции 1995 года. В международной расчетной практике банкам разрешается действовать только в соответствии с инструкциями, содержащимися в инкассовом поручении, а также в соответствии с УПИ, так как банки не будут изучать документы, посылаемые на инкассо, в целях получения инструкций. Инкассо относится не только к импорту, но и к экспорту, таким образом, УПИ применяются в обоих случаях.

Но предметом рассмотрения данной статьи являются именно расчеты по инкассо, осуществляемые в Российской Федерации. Следовательно, при рассмотрении правового регулирования механизма их осуществления в нашей стране необходимо остановиться на вопросах применения актов, издаваемых высшими судебными органами РФ. Хотя они не признаются официальной доктриной источниками права, но их роль в регулировании отношений, возникающих при осуществлении инкассовой формы расчетов, велика. Среди актов Высшего Арбитражного Суда можно выделить следующие: «Обзор практики рассмотрения споров, связанных с использованием аккредитивной и инкассовой форм расчетов», «Обзор практики разрешения споров, связанных с применением Арбитражными судами норм Гражданского кодекса РФ о поручительстве», «Обзор практики разрешения споров, связанных с договором энергоснабжения», «Обзор практики разрешения Арбитражными судами споров, связанных с расчетами (без участия банков)», «О практике рассмотрения споров, связанных с ответственностью коммерческих банков и их клиентуры за нарушение правил совершения расчетных операций», а также постановления Пленума и Президиума Высшего Арбитражного Суда по конкретным делам.

Расчеты по инкассо осуществляются в РФ с использованием платежных требований, платежных требований-поручений, инкассовых поручений (распоряжений), а также в форме бесспорного (безакцептного) списания средств. По вопросам нового оформления платежных требований и платежных требований-поручений Центральный Банк России выпустил соответствующее письмо. Им предусматривается, что в соответствии с Постановлением Правительства РФ от 29 июля 96 г. № 914 «Об утверждении Порядка ведения журналов учета счетов-фактур при расчетах по налогу на добавленную стоимость» и письмом Государственной Налоговой службы РФ № ВЗ-6-03/890 и Министерства финансов РФ № 109 от 25 декабря 1996 года «О применении счетов-фактур при расчетах по налогу на добавленную стоимость с 1 января 1997 года» в расчетных документах, в том числе в платежных требованиях, платежных требованиях-поручениях на оплату отгруженных (отпущенных) товаров, выполненных работ, оказанных услуг в графе «Назначение платежа, наименование товара, выполненных работ, оказанных услуг, номера и суммы товарных документов» обязательна ссылка на номера и дату соответствующих счетов-фактур. Согласно действующим Правилам ведения бухгалтерского учета и отчетности ответственный исполнитель при приеме денежно-расчетных документов обязан проверить правильность и полноту заполнения всех реквизитов расчетных документов. При несоблюдении этих требований они возвращаются без исполнения. Указанный порядок оформления расчетных документов не распространяется на платежные требования на безакцептное списание средств со счетов плательщиков. При рассмотрении споров, касающихся вопросов бесспорного или безакцептного списания арбитражным судам, необходимо принимать во внимание, что, когда нормативными актами Президента РФ, Правительства РФ, принятыми до введения в действие части второй ГК РФ, и применяемыми на территории РФ постановлениями Правительства СССР по вопросам, которые согласно части второй ГК РФ могут регулироваться только федеральными законами, установлен бесспорный или безакцептный порядок списания денежных средств, указанные нормативные акты на основании ст. 4 Федерального Закона «О введении в действие части второй ГК РФ» подлежат применению впредь до принятия соответствующего закона по данному вопросу.

Сфера использования инкассо распространяется и на вексельный оборот. Вопросы предоставления векселей на инкассо регулируются Стандартом передачи векселей, принятым к обязательному исполнению членами АУВЕР. При осуществлении операций по инкассированию векселей следует руководствоваться статьями 874-876 ГК РФ, а также Унифицированными правилами по инкассо (публикация Международной торговой палаты № 522, редакция 1995 г.).

Разновидностью инкассовых операций в России являются расчеты платежными требованиями-поручениями и платежными требованиями.

До 1 июля 1992 г. платежные требования, подлежащие акцепту, являлись наиболее распространенной формой расчетов. Телеграмма ЦБ РФ предписала учреждениям банков распложенных на территории Российской Федерации прекратить прием от своих клиентов платежных требований, начиная с 1 июля 1992 года. После указанной даты они могли приниматься учреждениями банков только при условии их выписки до 1 июля 1992 года, в противном случае платежные требования должны были возвращаться в банк, принявший их на инкассо, без исполнения. Введенное Центральным банком России с этого времени Положение о безналичных расчетах в Российской Федерации не предусматривало этой формы расчетов, хотя в нем ее использование не было запрещено. Она могла применяться, если это было предусмотрено в договоре между кредитором и должником, а также в договорах контрагентов с обсуживающим банками. Коммерческим банкам была оставлена возможность принимать от продавцов платежные требования для предъявления их покупателям и даже помещать эти требования в специальную картотеку, если у покупателя отсутствуют средства для оплаты. Указами Президента от 18 сентября 1992 года «О мерах по улучшению расчетов за продукцию топливно-энергетических комплексов» и от 3 ноября 1992 года «О мерах по улучшению расчетов за перевозки железнодорожным транспортом» предусматривалась оплата этой продукции и услуг без предварительного акцепта плательщика. Такие условия ведения расчетов предусматривали использование платежных требований. С апреля 1993 года этот порядок распространялся постановлением Верховного Совета РФ на продукцию и услуги коммунальных и водопроводно-канализационных предприятий. Следующий этап дальнейшего развития правового регулирования расчетов платежными требованиями осуществлялся в соответствии с положениями письма Центрального Банка РФ от 30 июня 1994 г. Предприятия и организации в срок до 1 августа 1994 года могли через банк, в котором открыты их расчетные счета, предъявить в банк плательщика расчетные документы — платежные требования, если эта форма расчетов была предусмотрена договором между поставщиком и покупателем и их банками, по ранее отгруженным (отпущенным) материальным ценностям, выполненным работам, оказанным услугам и другим претензиям, счета по которым не оплачены плательщиками.

Практика Высшего Арбитражного суда придерживается именно таких положений. Исполняющий банк обязан принимать и исполнять платежные требования лишь при наличии соглашения об этом с владельцем счета — плательщиком. Одна организация — получатель средств обратилась в арбитражный суд с иском к банку, обслуживающему плательщика, о взыскании убытков, причиненных необоснованным отказом исполнить платежные требования на основании п. 3 ст. 874 ГК РФ. Как следовало из материалов дела, в договоре поставки стороны установили форму расчетов платежными требованиями. Получатель средств передал платежные требования обсуживающему его банку, который в дальнейшем отправил их банку плательщика. Однако банк плательщика возвратил эти требования без исполнения, указав, что договором банковского счета с плательщиком использование такой формы расчетов не предусмотрено. Арбитражный суд в иске отказал, исходя из следующих моментов:

Положением о безналичных расчетах в РФ такая форма расчетов, как расчеты платежными требованиями, не регулируется.

В письме ЦБ РФ от 09. 07. 92 № 14 отмечалось, что банки вправе принимать платежные требования «в соответствии с заключенными договорами».

В п. 1.3. письма ЦБ РФ от 30. 06. 94 № 98 указывается, что платежные требования могут предъявляться в банк в срок до 1 августа 1994 года в случаях, когда эта форма расчетов предусмотрена договорами между поставщиками и покупателями и их банками.

Поскольку в данном случае ни соглашением между банками, ни договором между плательщиком и обслуживающим его банком такой формы расчетов не было предусмотрено, банк правомерно отказался от принятия и исполнения направленного его клиенту платежного требования. Положения ст. 848 ГК РФ, устанавливающей обязанность банка совершать для клиента операции, предусмотренные применяемыми в банковской практике обычаями делового оборота, если иное не предусмотрено договором, на которую ссылался истец в обоснование своих требований, не могут рассматриваться как обязывающие банк исполнить платежное требование. В данном случае банковские правила предусматривают применение такой формы расчетов (платежными требованиями) лишь при наличии соглашения между участвующими в проведении этой операции клиентами и их банками.

Инкассовое поручение представляет собой выданное банку плательщика, составленное на бланках установленной формы поручение на основе исполнительных или приравненных к ним документов указанной в них суммы со счета плательщика. К исполнительным документам относятся: приказы государственных или ведомственных арбитражей, исполнительные листы, выданные судами, судебные приказы (являясь постановлением судьи о взыскании долга в бесспорном случае, судебный приказ имеет в то же время силу исполнительного документа).

К приравненным к ним документам могут быть также отнесены инкассовые поручения Конституционного Суда РФ, Верховного Суда РФ,. Высшего Арбитражного Суда РФ, Судебного департамента при Верховном Суде РФ на безакцептное (бесспорное) списание сумм со счета Главного Управления федерального казначейства Министерства финансов РФ, выдаваемые ими в случае неперечисления сумм финансирования судов РФ либо неполного их перечисления в указанный законом срок (до 10-го числа текущего месяца) в процессе исполнения соответствующих статей федерального бюджета.

Правительство РФ своим постановлением, согласованным с ЦБ РФ утвердило Порядок бесспорного списания пеней и штрафов, взимаемых таможенными органами РФ Оно предусматривало, что таможенные органы РФ осуществляют бесспорное списание пеней в соответствии с Таможенным кодексом РФ и Законом РФ «Об основах налоговой системы в РФ», штрафов — в соответствии с Законом РФ «Об основах налоговой системы в РФ». Однако некоторые положения данного закона, в частности те, которые касаются взыскания сумм штрафов с юридических лиц признаны не соответствующими Конституции.

В Конституционный Суд РФ было обращение арбитражного суда Архангельской области с запросом о проверке конституционности положений ст. 13 Закона РФ от 27 декабря 1991 года «Об основах налоговой системы в РФ», предусматривающих бесспорный порядок взыскания с налогоплательщиков — юридических лиц сумм штрафов, а также всей суммы сокрытого или заниженного дохода (прибыли).

Поводом для обращения явилось находящееся в производстве арбитражного суда Архангельской области дело по иску архангельского инвестиционного коммерческого банка к ГНИ РФ по городу Архангельску о признании на подлежащим исполнению инкассового поручения о списании в бесспорном порядке в соответствии со ст. 13 Закона РФ «Об основах налоговой системы в РФ» заниженной прибыли за 1995 год и штрафа в размере ста процентов суммы заниженной прибыли. Арбитражный суд Архангельской области полагал, что установленный оспариваемой нормой бесспорный порядок взыскания с юридических лиц сумм штрафов и иных санкций нарушает требования ст. 35 ч. 3 и ст. 55 с. 3 Конституции РФ. По данному запросу Конституционный Суд РФ вынес определение. Конституционный Суд РФ отказывает в принятии обращения к рассмотрению, если по предмету обращения ранее было вынесено постановление, сохраняющее свою силу. Им является постановление КС РФ от 17. 12. 1996 года. Конституционный Суд признал не соответствующим Конституции РФ положения п. 2 и 3 части 1 ст. 11 Закона РФ «О федеральных органах налоговой полиции», предоставляющие федеральным органам налоговой полиции право производить взыскание с юридических лиц сумм штрафов, а также всей суммы сокрытого или заниженного дохода (прибыли) в бесспорном порядке без их согласия. Правовые основания такого решения, приведенные в постановлении, также свидетельствуют о том, что бесспорный порядок взыскания с юридических лиц всей суммы сокрытого или заниженного дохода (прибыли) и штрафов, установленных ст. 13 Закона РФ «Об основах налоговой системы в РФ» признан неконституционным вне зависимости от того, каким органом — налоговой полицией или налоговой инспекцией принимается решение о производстве взыскания. Проверке подвергались нормы трех законов и выводы Конституционного Суда РФ относительно бесспорного порядка взыскания с юридических лиц сумм штрафов и иных санкций распространяются и на положения ст. 13 Закона РФ «Об основах налоговой системы в РФ», а данное постановление КС РФ сохраняет силу.

Отношения, связанные с расчетами по инкассо подвергаются постоянному законодательному обновлению. Это связано с тем, что они имеют трехуровневую структуру своего содержания: ядро составляют две коммерческие организации, заключившие между собой гражданско-правовой договор, предусматривающий главу или положения о расчетах; коммерческие банки, которые имеют договорные отношения с каждой из этих организаций и в то же время сами подчиняются установленным порядкам осуществления расчетов, а также государственные органы, которые своими властными предписаниями влияют на отношения между сторонами по договору, коммерческими банками и торговыми организациями. Хотя порой довольно трудно разграничить участвующие в данных отношениях стороны и те функции, которые выполняются ими в процессе осуществления расчетов по инкассо. Что касается правового регулирования расчетных операций, в которых участвуют все названные стороны, то применительно к каждым из них вносятся изменения и дополнения, поэтому всем структурным элементам системы расчетов надо быть постоянно информированным о них не только о своем правовом положении, но и правовом положении других сторон — участников отношений по инкассо.

Постоянные изменения вносились и продолжают вноситься в Закон «Об основах налоговой системы».

Налоговая инспекция, проводя проверку акционерного коммерческого банка «Кредит ФД», выявила следующее правонарушение. При наличии неисполненного инкассового поручения, предъявленного ГНИ, о перечислении недоимки по налогу, банк производил выдачу денежных средств для АО «Судоходная компания» Камское речное пароходство» на выплату заработной платы. Налоговой инспекцией принято решение, которым за задержку исполнения указанного инкассового поручения с банка взысканы пени, предусмотренные ст. 15 Закона РФ «Об основах налоговой системы». Однако статья 15 данного закона предусматривала ответственность банков за несвоевременное исполнение только платежных поручений налогоплательщиков, но не инкассовых поручений налоговых органов. Ответственность за несвоевременное исполнение инкассовых поручений налоговых органов могла быть применена к банку лишь согласно п. 24 Указа Президента РФ от 22.12.1993 года «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов всех уровней». Однако данный пункт с 20 мая 1996 года утратил силу пунктом 14 Указа Президента РФ от 08.05.96 года «Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины». Следовательно, взыскание с банка пеней за задержку исполнения инкассового поручения налоговой инспекции после указанной даты является неправомерным. Следующий этап правового регулирования данного вопроса связан с принятием Федерального Закона «О первоочередных мерах в области бюджетной и налоговой политики», принятым 16.12. 98 года. Пунктом 2 статьи 17 данного Закона были внесены изменения в ст. 15 Закона «Об основах налоговой системы», которые запрещали кредитным организациям задерживать при наличии денежных средств на счетах налогоплательщиков исполнение платежных поручений налогоплательщиков либо инкассовых поручений налоговых органов на перечисление налогов в бюджет или поручений плательщиков страховых взносов в государственные внебюджетные фонды. В случае установления таких фатов кредитная организация несет ответственность в размере трехкратной ставки рефинансирования Центрального Банка РФ от суммы задержанного платежа за каждый день просрочки, а ее руководитель привлекается к административной ответственности в виде штрафа в размере пятикратного, установленного законом минимального месячного размера оплаты труда. Однако при выпуске данного информационного письма не были учтены последние изменения, внесенные в законодательство Федеральным Законом «О введении в действие части первой Налогового Кодекса РФ» от 16.07.98 года, который признал утратившим силу с 1 января 1999 года закон «Об основах налоговой системы», за исключением статей 19, 20, 21, а также пункта 2 статьи 18.

Порядок бесспорного списания пеней и штрафов, взимаемых таможенными органами содержал положения относительно оформления инкассового поручения таможенными органами. В более общем плане эти правила содержатся в Указании ЦБ РФ. В соответствии с ним инкассовое поручение (распоряжение) оформляется на бланке платежного требования, при этом слова «платежное требование» заменяются словами «инкассовое поручение» или «инкассовое распоряжение» в случае изготовления бланков с помощью ЭВМ.

Государственная налоговая служба РФ направила для сведения и использования в работе Постановление президиума ВАС РФ, касающегося отдельных вопросов применения мер финансовой ответственности к банкам за неисполнение инкассовых поручений. Акционерное общество «Коммерческий банк «Ураллига» обратилось в арбитражный суд Челябинской области с иском о признании недействительным решения ГНИ по Калининскому району г. Челябинска о взыскании с банка финансовых санкций за задержку исполнения платежных документов о перечислении в бюджет налоговых платежей. Решением суда иск бил удовлетворен; постановлением апелляционной инстанции это решение было оставлено без изменения; в протесте заместителя председателя ВАС РФ предлагалось в иске отказать. Президиум ВАС РФ посчитал, что протест подлежит частичному удовлетворению по следующим основаниям:

при проверке своевременности исполнения истцом платежных документов о перечислении в бюджет налоговых платежей ответчиком установлена задержка исполнения инкассовых поручений налоговой инспекции из-за отсутствия денежных средств на расчетном счет клиента. Вместе с тем, не зачисляя на расчетный счет налогоплательщика денежные средства, поступавшие от третьих лиц в оплату за поученную продукцию (работу, услуги), банк направляет их на ссудный счет в погашение задолженности по кредиту. По результатам проверки было вынесено решение, которым к истцу применены штрафные санкции в виде взыскания пеней, предусмотренных ст. 15 Закона РФ «Об основах налоговой системы в РФ». Однако данная норма закона предусматривает ответственность банков за несвоевременное исполнение платежных поручений налогоплательщиков. Ответственности за неисполнение инкассовых поручений налоговых органов данная норма не устанавливает.

Такая ответственность могла быть применена к банку лишь согласно п. 24 Указа Президента РФ от 22. 12. 93 «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней». Но, учитывая, что с 20. 05. 96 п. 42 данного Указа отменен п. 14 Указа Президента РФ от 08. 05. 96 «Об основных направлениях налоговой реформы в РФ и мерах по укреплению налоговой и платежной дисциплины», взыскание с банков пеней за задержку исполнения инкассовых поручений налоговых органов после 20. 05. 96 является неправомерным.

Президиум ВАС РФ указал, что поскольку зачисление денежных средств на ссудный счет, минуя расчетный счет налогоплательщика, и использование их в целях погашения обязательств по кредитному договору свидетельствует об искусственном создании ситуации с отсутствием денег на расчетном счете клиента, то взыскание с истца пеней следует признать обоснованным. Поэтому иск в этой части удовлетворению не подлежал.

Следующий этап в правовом регулировании расчетов инкассовыми поручениями связан с введением в действие Налогового кодекса РФ. В связи с вступлением в действие Налогового Кодекса РФ возникли вопросы об изменениях требований к оформлению инкассовых поручений на принудительное (бесспорное) взыскание по сравнению с требованиями, изложенными в главе 10 Инструкции СССР Госбанка № 2 и Указаниях ЦБ РФ № 51-У от 3 декабря 1997 года, а также изменениях в связи с этим контрольных функций банков при приеме инкассовых поручений к исполнению. Центральный Банк РФ выпустил соответствующее подготовленное Департаментом методологии и организации расчетов ЦБ РФ сообщение по данной проблеме. Статьи 46 и 48 части первой Налогового Кодекса РФ определили порядок взыскания налога за счет денежных средств, находящихся на счетах налогоплательщика в банке, в случае неуплаты или неполной уплаты налога в установленный срок. Правила, формы, сроки и стандарты осуществления безналичных расчетов в РФ устанавливаются ЦБ РФ. Порядок представления инкассовых поручений на взыскание средств со счета плательщика без его распоряжения в случаях, предусмотренных законодательством, определен Правилами безналичных расчетов в народном хозяйстве № 2 от 30. 09. 87 г., действующими в части безакцептного и бесспорного списания средств со счетов плательщиков. Порядок составления и оформления инкассовых поручений установлен Указанием Банка России «О введении новых форматов расчетных документов». Согласно пункту 1.7.6 раздела части 3 «Организация работы по ведению бухгалтерского учета» Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, при приеме денежно-расчетных документов ответственный исполнитель банка обязан проверить, соответствует ли документ установленной форме бланка, заполнены ли все предусмотренные бланком реквизиты, правильность указания банковских реквизитов. Платежные (расчетные) документы, принятые кредитной организацией к исполнению, должны оформляться подписью бухгалтерского работника, осуществившего их прием и проверку, с указанием даты приема. Таким образом, в связи с принятием Налогового Кодекса и вступлением его в силу, установленные правила приема инкассовых поручений к исполнению не изменились.

Инкассовое поручение может быть выставлено и юридическим лицом. Так, юридическое лицо — взыскатель, на основании судебного решения, выставило инкассовое поручение о взыскании денежных средств с банка-должника в региональное отделение РКЦ ЦБ РФ. В исполнительном документе суда указывалось общее наименование банка-должника, а в инкассовом поручении — его регионального филиала. В связи с чем, у взыскателя возникла следующая проблема: может ли взыскание денежных средств производиться со счетов филиала банка-должника, а несовпадения в наименованиях должника в исполнительном документе суда и в инкассовом поручении, выставляемом взыскателем, служить мотивом для отказа оплаты инкассового поручения. Сообщение ЦБ РФ, подготовленное Юридическим Департаментом ЦБ РФ(26), содержит следующие пояснения. В соответствии со ст. 22 ФЗ «О банках и банковской деятельности» филиалом кредитной организации является ее обособленное подразделение, расположенное вне местонахождения кредитной организации и осуществляющее от ее имени все или часть банковских операций, предусмотренных лицензией Банка России, выданной кредитной организации. Филиал не является юридическим лицом и наделяется имуществом создавшего его юридического лица (ч. 3 ст. 55 ГК РФ).

При этом обособленность филиала носит относительный характер, поскольку имущество продолжает оставаться имуществом юридического лица. Следовательно, взыскание по долгам юридического лица может быть обращено на имущество, выделенное филиалу, независимо от того, связаны долги данного лица с деятельностью филиала или нет. Точно так же по долгам, связанным с деятельностью филиала, юридическое лицо несет ответственность всем принадлежащим ему имуществом. При этом глава 10 Правил безналичных расчетов в народном хозяйстве, регулирующая порядок бесспорного списания ос счетов плательщиков, устанавливает, что инкассовые поручения предъявляются в кредитную организацию при соответствующих подлинных исполнительных документах, в которых должно содержаться полное и точное наименование взыскателя и плательщика (п. 283).

Аналогичные требования к исполнительным документам перечислены в ст. 8 ФЗ «Об исполнительном производстве». С учетом вышеизложенного, взыскание денежных средств на основании исполнительного листа судебного органа, в котором обозначен должник — юридическое лицо, может производиться со счетов его филиалов. Наименование плательщика в инкассовом поручении (региональный филиал кредитной организации) и наименование должника в исполнительном листе (наименование кредитной организации) не должны допускать возникновения разночтений в принадлежности регионального филиала коммерческому банку. Несмотря на то, что данное разъяснение было сделано Юридическим Департаментом ЦБ РФ в июне 1999 года, но с этого момента в правовом регулировании данного вопроса произошли некоторые изменения, которые коснулись применения вышеуказанного пункта 283.

Хотя Правила безналичных расчетов в народном хозяйстве № 2 от 30. 09. 87 г действуют в части использования платежных требований и бесспорного списания средств со счетов, но в них были внесены последние изменения, касающиеся порядка принятия и представления инкассовых поручений к исполнению. По данному вопросу было принято решение Верховного Суда РФ. Согласно ст. 6 Федерального закона от 21. 07. 97 г. N 119-ФЗ «Об исполнительном производстве» исполнительный документ, в котором содержатся требования судебных актов и актов других органов о взыскании денежных средств, может быть направлен взыскателем непосредственно в банк или иную кредитную организацию, если взыскатель располагает сведениями об имеющихся там счетах должника и о наличии на них денежных средств, либо судебному приставу-исполнителю, если такими сведениями он не располагает, для исполнения в порядке, предусмотренном этим Федеральным законом. Банк или иная кредитная организация, осуществляющие обслуживание счетов должника, в трехдневный срок со дня получения исполнительного документа от взыскателя или судебного пристава-исполнителя исполняют содержащиеся в исполнительном документе требования о взыскании денежных средств либо делают отметку о полном или частичном неисполнении указанных требований в связи с отсутствием на счетах должника денежных средств, достаточных для удовлетворения требований взыскателя. Неисполнение указанных требований является основанием для наложения судом общей юрисдикции или арбитражным судом на банк или иную кредитную организацию штрафа в порядке и размере, определенных федеральным законом. Оспариваемые заявителем пункты 283, 285, 286 Правил не соответствуют ст. 6 Федерального закона «Об исполнительном производстве», поскольку неправомерно возлагают на взыскателей обязанность по представлению в банк документов, не предусмотренных законом, а также ограничивают права взыскателей по направлению исполнительных документов о взыскании денежных средств для исполнения непосредственно в банк, минуя судебного исполнителя. Так, пункт 283 Правил устанавливает, что при взыскании средств на основании исполнительных и приравненных к ним документов взыскатели представляют в банк инкассовое поручение (0401001) со ссылкой на дату и номер исполнительного или приравненного к нему документа, кроме перечисленных в литере «е» п. 281, литерах «а», «б», «е» пункта 282. Поручения, основанные на приказах арбитража, решениях суда или исполнительных надписях, учиненными нотариусами, предъявляются при соответствующих подлинных исполнительных документах или их дубликатах. Возложение на взыскателя обязанности представить в банк инкассовое поручение (0401001) не может быть признано правильным, поскольку такой нормы в Федеральном законе «Об исполнительном производстве» не содержится. Следовательно, указанный пункт Правил должен быть признан недействительным (незаконным).

Признавая недействительным пункт 283 Правил в полном объеме, суд исходит из того, что все содержащиеся в нем положения взаимосвязаны, признание незаконными лишь положений об обязанности взыскателя представлять в банк инкассовые поручения приводит к утрате смысла данного пункта, невозможности использования в самостоятельном значении оставшихся положений. Принятие такого решения влечет за собой признание незаконным и пункта 285 Правил, регламентирующего порядок представления взыскателем инкассовых поручений с приложенными исполнительными документами в учреждения банков. В соответствии с абзацем первым пункта 286 Правил при взыскании по исполнительным документам в пользу отдельных граждан учреждение банка, в котором находится счет плательщика, принимает исполнительные документы только через судебного исполнителя, состоящего при суде, в районе деятельности которого находится данное учреждение банка. Приведенная норма не может быть признана законной в связи с тем, что Федеральный закон предоставил возможность взыскателю направлять исполнительный документ непосредственно в банк или иную кредитную организацию, если он располагает сведениями об имеющихся там счетах должника и о наличии на них денежных средств. Поскольку положения других абзацев пункта 286 Правил направлены на разъяснение абзаца первого и, кроме того, ставят возможность исполнения требований исполнительных документов лишь при наличии инкассовых поручений (0401001), они также должны быть признаны недействительными. С учетом вышеизложенного суд не мог согласиться с доводами представителей Банка России о том, что Правила в оспариваемой заявителем части не противоречат действующему законодательству. Поэтому, руководствуясь ст. ст. 191 — 197, 231, 232, 239.7 ГПК РСФСР, Верховный Суд Российской Федерации решил признать незаконными (недействительными) пункты 283, 285, 286 «Правил безналичных расчетов в народном хозяйстве» N 2, утвержденных Государственным Банком СССР 30.09.87 г.