Жизнь в стремительно меняющемся мире накладывает отпечаток на процессы, происходящие в различных сферах деятельности. В этой связи нахождение правильных решений, адекватных складывающимся условиям, становится все более и более сложным, требующим комплексного подхода к учету разнообразных факторов и высокого уровня профессионализма.

Эти общие требования особенно важны для бюджетной сферы деятельности, в которой за последние 16 лет произошли поистине радикальные преобразования. Коренным образом изменившие всю систему бюджетных отношений в нашей стране. Не случайно профессиональная бюджетная терминология в последние годы претерпела существенные изменения, идя вслед за новыми явлениями в практике бюджетной работы.

Актуальность проблемы становления новых федеративных отношений в России значительно усиливается особенностью современного политического процесса России, а именно значительным повышением роли регионов в сфере принятия политических решений на общенациональном уровне. С ослаблением жёсткой централизации и нарастанием тенденций к автаркии и прямым экономическим обменам между регионами резко возросла роль региональных управленческих и хозяйственных элит. Ход реформ, как в политической, так и в экономической сфере заметно переместился с общефедерального уровня на уровень субъектов Российской Федерации. Проявляется очевидная тенденция к политическому полицентризму. Успех радикальных преобразований в России обусловлен в значительной мере построением отлаженной, эффективно функционирующей федеративной системы. Многое зависит от того, сможет ли центр наладить такие отношения с регионами и их политическими элитами, при которых были бы максимально учтены интересы последних при сохранении политического, экономического и военного единства страны.

В этой связи целесообразно было бы обращение к вопросам методологии взаимоотношений центра и регионов в условиях федерализма в России. А для этого необходимо сначала рассмотреть этот способ политико-территориальной организации общества и, в частности, особенности его построения в России.

Сложившаяся в России система межбюджетных отношений, несмотря на проведенные в 1990-х годах реформы, не отвечает основополагающим принципам бюджетного федерализма. От создания оптимального механизма межбюджетных отношений, обеспечения действительного (а не просто регламентированного правом) сочетания интересов на всех уровнях бюджетной системы, от достижения подлинного финансового равноправия всех органов власти в значительной мере зависит успех экономической стабилизации в стране. Как показывает мировой опыт, создание такого механизма – исключительно сложная задача. Тем более сложна она для Российской Федерации, объединяющей 89 субъектов и несколько десятков тысяч муниципальных образований, весьма различных по территории, численности и плотности населения, по уровню созданного экономического потенциала, запасам природных ресурсов, климатическим условиям, национальным, культурным и историческим особенностям. Нельзя в этой связи не отметить также экономические и финансовые противоречия между Федеральным центром и субъектами Федерации, равно как и внутри последних – между органами местного самоуправления (МСУ) и государственными органами власти субъектов, – острота которых не снижается, несмотря на принятые в последние годы соответствующие законодательные акты.

Бюджетные полномочия субъектов Российской Федерации

... субъектов бюджетного права». Бюджетный кодекс Российской Федерации прямо не раскрывает содержания бюджетной компетенции субъекта Российской Федерации, но содержит специальную статью, посвященную компетенции органов государственной власти субъектов Российской Федерации в области регулирования бюджетных отношений (ст. 8). Разумеется бюджетную компетенцию субъекта Российской Федерации ...

По уровню децентрализации бюджетных ресурсов Россия практически не уступает большинству федеративных государств, однако, формально сохраняет крайне высокую, даже по меркам унитарных государств, централизацию налогово-бюджетных полномочий. Бюджеты субъектов Российской Федерации и особенно местные бюджеты (далее именуются региональные и местные бюджеты или территориальные бюджеты) перегружены обязательствами, возложенными на них федеральным законодательством без предоставления источников финансирования («нефинансируемые федеральные мандаты»).

Основная часть расходов региональных и местных бюджетов, включая заработную плату в бюджетной сфере, а также финансирование сети бюджетных учреждений регламентируется централизованно установленными нормами. Более 80 процентов налоговых доходов этих бюджетов формируется за счет отчислений от федеральных налогов. Зависимость региональных и местных бюджетов от ежегодно устанавливаемых пропорций (нормативов) расщепления федеральных налогов подрывает стимулы к проведению структурных реформ, привлечению инвестиций, развитию налогового потенциала территорий и повышению собираемости налогов. Несмотря на тенденцию к формализации распределения финансовой помощи, значительная ее часть по-прежнему распределяется без четких критериев и процедур, что требует дальнейшего развития и законодательного закрепления методологии бюджетного выравнивания.

Становление действенного механизма межбюджетных отношений существеннейшим образом зависит от успехов в повышении эффективности всего общественного производства, от укрепления и расширения налогооблагаемой базы, от роста налоговых поступлений и увеличения доли собственных доходов бюджетов всех уровней.

Межбюджетные отношения играют важную роль в бюджетной системе любого государства, имеющего административно-территориальное деление. В России, с ее огромной территорией и существенной дифференциацией экономических потенциалов регионов, тема межбюджетных отношений всегда вызывала множество вопросов и проблем.

Установленные федеральным законодательством крайне ограниченные налогово-бюджетные полномочия органов власти субъектов Российской Федерации и органов местного самоуправления позволяют перекладывать политическую и финансовую ответственность за сбалансирование территориальных бюджетов и состояние социальной сферы на федеральный центр.

Бюджетная система субъектов РФ. Анализ областного бюджета Сахалинской ...

... власти. В настоящей работе дается характеристика второго уровня бюджетной системы Российской Федерации – бюджетной системы субъектов РФ. Актуальность темы определяется тем, что бюджеты территорий или бюджеты субъектов Российской Федерации, и по размерам, и по формам использования ...

Противоречия между децентрализацией бюджетных ресурсов, формальной централизацией налогово-бюджетных полномочий усугубляются неустойчивостью макроэкономических условий, слабостью демократических институтов, неразвитостью рынков капиталов и низкой мобильностью факторов производства, завышенными социальными ожиданиями и требованиями к государству, резкими различиями в бюджетной обеспеченности субъектов Российской Федерации и муниципальных образований.

Региональные и местные бюджеты остаются недостаточно прозрачными, отсутствует целостная система мониторинга состояния и качества управления государственными и муниципальными финансами (общественными финансами), результаты которой были бы доступны не только органам власти разных уровней, но и населению, инвесторам и кредиторам.

Серьезным препятствием на пути развития бюджетной системы стала неопределенность бюджетного статуса муниципальных образований и существующая система административно-территориального деления субъектов Российской Федерации. Нынешняя организация местного самоуправления, незавершенность процесса его становления, недостатки унаследованной системы административно-территориального устройства не позволяет провести полноценную, охватывающие все уровни бюджетной системы реформу, гарантирующую финансовую самостоятельность и ответственность муниципальных образований.

Все это приводит к неэффективному использованию бюджетных ресурсов, сокращению объема и качества бюджетных услуг, подрыву предпосылок для устойчивого экономического роста, усложнению условий для проведения структурных реформ, искажению условий равной конкуренции, ухудшению предпринимательского и инвестиционного климата, дальнейшему усилению межрегиональных диспропорций, росту социальной и политической напряженности.

В настоящее время проблема межбюджетных отношений и, следовательно, применяемых подходов к установлению состава и размеров, закрепленных и регулирующих доходов субъектов Российской Федерации до настоящего времени остается неразрешенной. По-прежнему при обосновании проектов бюджетов субъектов Федерации идут споры и дискуссии относительно нормативов отчислений от регулирующих доходов в региональные бюджеты, размеров трансфертов и субсидий, предоставляемых бюджетами вышестоящего уровня нижестоящим бюджетам.

Отсутствие единых для всей Российской Федерации научно-методических принципов обоснования размеров необходимых территории финансовых ресурсов интенсивно провоцирует руководителей субъектов Федерации на выбивание разного рода льгот и привилегий для своих регионов и постоянное объяснение этого спецификой территории, «особыми условиями местоположения», социально-экономической обстановкой и т.п.

Все это свидетельствует о том, что существующая система межбюджетных отношений нуждается в реформировании. Чтобы правильно определить направления реформирования межбюджетных отношений, требуется, прежде всего, провести глубинный анализ этих отношений.

Все вышеизложенное, в совокупности, характеризует важность выбранной темы дипломной работы.

Предметом исслдеования в дипломной работе является – проблемы и перспективы бюджетного федерализма.

Объектом исслдеования выступает – Российская Федерация.

Таким образом, целью данной дипломной работы является – исследование проблемы и перспективы развиия бюджетного федерализма в Российской Федерации.

Бюджетная политика государства

... прямого вмешательства центра в компетенцию субъектов Федерации и органов местного самоуправления. Провозгласив бюджетный федерализм одним из принципов бюджетной политики, государство пока обеспечивает лишь его внешние ... при условии финансового благополучия ее многочисленных территорий. Отсюда - значимость проблем разработки концепции эффективной бюджетной политики в регионах и на местах, позволяющей ...

Для достижения данной цели, необходимо решить следующие задачи:

- расмотреть сущность и принципы бюджетного федерализма в РФ;

- изучить реализацию бюджетного федерализма в РФ, а именно распределение расходов и доходов на уровне бюджетной системы;

- определить и исследовать основные направления совершенствования бюджетного федерализма в РФ.

Данные проблемы рассматриваются не впервые: эти вопросы и раньше разрабатывались в экономической науке. Так, по вопросу о федерализме как способе политико-территориального устройства написано немало работ таких выдающихся учёных как А. де Токвиль, Г. Вайу, Г. Еллинек, П. Лабанд, М. Зейдель, Дж. Кэлхун, В. Остром, А.С. Ященко, М.Н. Марченко, А.Г. Осипов, А.А. Празаускас, В.Е. Чиркин, Г.И. Королева – Конопляная и др., внесших значительный вклад в разработку федеративной теории.

Методологической и информационной базой при написании данного дипломного исследования послужили: нормативно-правовые источники, учебная литература, комментарии, официальный сайт министерства финансов РФ, а также материалы периодической печати, как зарубежных, так и отечественных авторов, таких как: Артемьева С., Афанасьев М.П., Березин М.Ю., Бобкова О.В., Богов X.М., Вахрин П.И., Вострикова Л.Г., Годин А.М., Горлова О.С., Грицюк Т.В., Гришин В.И., Еналеева И.Д., Игудин А.Г., Климов Н.Ю., Колесов А.С., Лермонтов Ю.М., Нестеренко Т.Г., Пешина Э.В., Разгулин С.В., Родионова В.М., Рыбакова Р.Ю., Рябухин С.Н., Тишкина Л.Е., и многие другие.

В работе применяется несколько основных исследовательских подходов. Прежде всего, это системный подход, в рамках которого объект исследования предстаёт как один из аспектов целостной, сложноорганизованной политико-территориальной системы. Важное место в исследовании занимает институциональный подход, в соответствии, с которым исследовались институты, составляющих организационную основу межуровневых отношений, институциональные формы взаимоотношений центра и регионов. В связи с этим, определённое значение для работы имеет юридический подход, используемый при анализе конституционно-правового статуса, как Российской Федерации, так и ее субъектов. Определённое место в осуществлённом исследовании занимают элементы сравнительного подхода.

Цель и задачи дипломной работы определили ее структуру. Дипломная работа состоит из введения, трех глав, разделенных на параграфы, заключения, списка использованных источников, а также приложений. В первой главе рассматриваются сущность и принципы бюджетного федерализма в РФ. Вторая глава посвящена изучению реализации бюджетного федерализма в РФ, в третьей главе определяются основные направления совершенствования налогообложения бюджетного федерализма в РФ.

1.1 Понятие и сущность бюджетного федерализма в РФ

Само понятие федерализма возникло с потребностью устройства государства в такой форме, которая, обеспечивая единство и согласованное функционирование крупного как целостной организации политической власти, допускает существование и развитие в его пределах структурных единиц. В свою очередь выступающие как относительно самостоятельные государства или государственные образования. На этой концептуальной основе возникли и развиваются федеративные государства, хотя конкретно- исторические условия могут определить своеобразие той или иной формы федерации.

Бюджетные права Российской Федерации, ее субъектов и органов ...

... Федерации обусловлено ее суверенитетом, распространяющимся согласно Конституции РФ (ч. 1 ст. 4) на всю территорию России. Принадлежность бюджетных прав суверенному государству придает им особый характер, отличает их от прав других субъектов. ...

Федерация – это объединение двух или нескольких государств в одно новое государство. Таким образом, федеративное государство является сложным государством, в состав которого входят другие государства.

Федерация является сложным государством, т.е. государственно-правовым объединением, которое обеспечивает государственное единство всех входящих в его состав государств, сохраняя за ними определенную политико-юридическую самостоятельность.

Наряду с наличием высших государственных органов, гражданства, территории федерации, включающей территории вошедших в ее состав государств, эти государства сохраняют и систему своих высших государственных органов, собственное гражданство, свою территорию, которая, как правило, не может быть изменена без их согласия. Они могут также иметь свои государственные символы.

Государства, образующие новое федеративное государство, называются его субъектами. Последние, как, правило, обладают одинаковым правовым статусом. Однако мировой практике известны и такие федерации, субъекты которых обладают различным правовым статусом.

Между федерацией и ее субъектами проводится разграничение компетенции, имеющее целью обеспечить наиболее эффективное осуществление федерацией своих задач и целей на базе объединения ресурсов и возможностей всех ее членов и в интересах как самой федерации в целом, так и ее субъектов. Сохраняя за собой определенный объем полномочий, субъекты федерации добровольно ограничивают свою компетенцию в пользу федерации, исходя из признания приоритета задач и целей созданной ими федерации. Они также признают на своей территории высшую юридическую силу нормативных правовых актов федерации.

Государственная власть федерации является единственной суверенной властью на ее территории. Она опирается на волю всего народа федерации. Признание полного суверенитета субъектов федерации означало бы одно из двух: либо формальный характер такого признания, не влекущие за собой никаких юридических последствий, либо ликвидацию федерации, которая в этом случае утрачивает характер союзного государства и превращается в союз суверенных государств, либо распадается на отдельные суверенные государства, существующие самостоятельно.

В мире в настоящее время существует немало различных федераций, включая такие крупные государства, как США, ФРГ, Индия, Бразилия. Федеративным государством был бывший Союз ССР. Федеративным государством является и Россия.

Федеративное государственное устройство неоднородно. В различных странах оно имеет свои уникальные особенности, которые определяются историческими условиями образования конкретной федерации и, прежде всего национальным составом населения страны, своеобразием культуры и быта народов, входящих в союзное государство . Вместе с тем, исходя из выше сказанного, можно выделить наиболее общие черты, которые характерны для большинства федеративных государств.

1. Территория Федерации состоит из ее отдельных субъектов: штатов, земель, республик и т.д.

2. В союзном государстве верховная законодательная, исполнительная, судебная власть принадлежит Федеральным государственным органам. Компетенция между Федерацией и ее субъектами разграничивается союзной (Федеративной) конституцией.

3. Субъекты федерации обладают правом принятия собственной конституции, имеют свои высшие законодательные, исполнительные, судебные органы.

4. В большинстве федераций существует единое союзное гражданство и гражданство федеральных единиц.

Бюджетные правонарушения

... списание бюджетных средств со счетов Федерального казначейства и его территориальных органов без их распоряжения, списание средств со счетов бюджетов субъектов Российской Федерации и ... за нарушение бюдж. законодательства складывается из: определения органов, применяющих меры принуждения к нарушителям бюджетного законодательства (органы Федерального казначейства РФ, Арбитражный суд РФ, Счетная ...

5. При федеральном государственном устройстве в парламенте имеется палата, представляющая интересы членов.

6. Основную общегосударственную внешнеполитическую деятельность в федерациях осуществляют государственные органы.

Федерация стоится по территориальному и национальному признакам, которые в значительной мере определяют характер, содержание и структуру государственного устройства. Территориальная федерация характеризуется значительным ограничением государственного суверенитета субъектов федерации.

1. Государственные образования, составляющие федерацию, не являются суверенными государствами, поскольку их деятельность в сфере внутренних и внешних отношений зависит от властных полномочий обще федеральных (союзных) государственных органов. Юридическое и физическое разграничение компетенции между союзом и его субъектами определяется конституционными нормами: они устанавливают перечень вопросов, по которым только союз может издавать нормативно-правовые акты. Все остальные вопросы, не оговоренные конституцией, находятся в ведение законотворческих органов субъектов федерации.

2. Субъекты территориальной федерации конституционно лишены права представительства в международных отношениях. В случае нарушения союзной конституции в этой сфере центральная власть имеет право применения принудительных мер к субъекту федерации (Индия).

3.В территориальных федерациях конституционное законодательство не предусматривает, а иногда и запрещает односторонний выход на союз. Это положение вытекает из смысла конституций США, Бразилии и других стран.

4. Управление вооруженными силами в территориальных федерациях осуществляется непосредственно союзными государственными органами. Главнокомандующим вооруженными силами является глава федерального государства.

Национальные государства характеризуется более сложным государственным устройством. Наряду с общими признаками, которые присущи любому государству, они имеют ряд существенных особенностей. Эти особенности обусловлены многонациональным составом населения, которое более или менее компактно проживают на территории отдельных государств, образующих федерацию

Национальные федерации независимо от ее разновидностей характеризуется следующими основными признаками:

1. Субъектами такой федерации являются национальные государства и национально-государственные образования, которые отличаются друг от друга национальным составом населения, его особой культурой, традициями и обычаями, религией.

2. Национальная федерация строится на принципе добровольного объединения составляющих ее субъектов. Она служит одним из важнейших факторов осуществления нациями права на самоопределение. Независимо от экономического потенциала, численности населения, размера территории все субъекты национальной федерации пользуется одинаковыми правами, и обладают одинаковой возможностью влиять на решение задач общества и государства.

3. Национальная федерация обеспечивает государственный суверенитет больших и малых наций, их свободное и самостоятельное развитие. Национальные государства, объединяющиеся в федерацию, устанавливают свое гражданство, границы государственной территории, имеют свои представительства в международных организациях, самостоятельно осуществляют внешнеполитическую и экономическую деятельность.

Порядок принятия федерального бюджета на последующий финансовый год

... Бюджет – бюджетной системы Российской Федерации, В настоящее время государственная бюджетная система российской Федерации состоит из трех звеньев: Федерального бюджета; 21 республиканского бюджета, 55 краевых и областных бюджетов, городских бюджетов Москвы и Санкт-Петербурга, 10 бюджетов автономных округов, бюджета ... РФ. Порядок рассмотрения проекта федерального закона о федеральном бюджете в первом ...

4. Высшие государственные органы национальной федерации формируется из представителей субъектов федерации. Центральная власть призвана обслуживать общенациональные интересы и в необходимых случаях координировать их.

5. Важной особенностью национальной федерации является правовое положение ее субъектов. Эта особенность непосредственно связана с таким общедемократическим институтом, как право нации на самоопределение, то есть право любой нации самостоятельно решать вопрос о своей государственности. Каждый субъект национальной федерации имеет право отделиться от союза и образовать свое самостоятельное государство, если он не желает вступать с другими нациями в федеральные государственные отношения, или перейти из состава одного многонационального государства в другое, сохраняя свой суверенитет.

Основное различие между территориальной и национальной федерацией состоит в различной степени суверенности их субъектов. Центральная власть в территориальных федерациях обладает верховенством по отношению к высшим государственным органам членов федерации. Национальное государство ограничивается суверенитетом национальных государственных образований. Национальный признак придает федерации такие особенности, которые объективно не могут быть присущи территориальному федеральному устройству.

В этой связи важно различать союзное государство, складывающееся в условиях территориальной федерации, и союз государств, которые объединяются по национальному признаку. Союзное государство является федерацией, основанной на договорной территориальной основе, а союз государств – это федеральное объединение с национальным суверенитетом.

Россия имеет уникальное государственное устройство, где органически сочетаются признаки и территориальной, национальной федерации в соответствии с Конституцией. Российская Федерация «состоит из республик, краев, областей, городов федерального значения, автономных областей, автономных округов – равноправных субъектов Российской Федерации» . «Федеральное устройство Российской Федерации основано на ее государственной целостности. Единстве системы государственной власти, разграничении предметов ведения и полномочий между органами государственной власти и органами государственной власти субъектов РФ, равноправие и самоопределение народов в Российской Федерации».

Многообразие субъектов подобного Федеративного государства требует многоаспектной политики парламента, правительства, высших судебных органов, других федеральных ведомств и учреждений: необходимо всесторонне учитывать специфические интересы всех субъектов федерации, умело интегрировать общие и индивидуальные вопросы государственно-правового строительства страны. От этого зависит эффективность и гармония экономической, социальной, духовной, религиозной, национальной жизни Федерации в целом.

Специфика территориально-национальной федерации состоит в том, что такое государство должно не только интегрировать, но и дифференцировать интересы всех субъектов, как национальных, так и территориальных.

Понятие бюджетный федерализм можно определить как отношения между федеральными органами власти и органами власти субъектов Федерации на основе сочетания принципов централизма и децентрализма по поводу формирования и реализации бюджетной политики государства. Разграничения налогово-бюджетных полномочий, расходов и доходов, их распределения и перераспределения в бюджетной системе при высокой степени самостоятельности бюджетов и ответственности за результаты проводимой региональными и местными властями самостоятельной налогово-бюджетной политики исходя из единства общегосударственных интересов и интересов населения, включая интересы народов многонациональной Федерации, проживающих на территориях субъектов Федерации и входящих в них местных территориальных образований.

Бюджетные права федеральных органов власти

... права – бюджетном праве. Правовые нормы, разграничивающие сферу различных бюджетов, определяющие полномочия отдельных органов государственной власти в деле издания бюджетного закона, составляют в своей совокупности бюджетное право Российской Федерации. БЮДЖЕТНАЯ СИСТЕМА Построение бюджетной системы страны определяется ее государственным устройством. Бюджетная система ...

Российский бюджетный федерализм можно отнести к кооперативной модели с элементами децентрализованной модели бюджетного федерализма. Суть российской модели бюджетного федерализма в том, что она предполагает партнерские отношения между федеральным центром и субъектами Федерации по бюджетным вопросам. Вместе с тем федеральное законодательство имеет приоритет над законодательством членов Федерации, так как оно отражает их общие интересы и прежде всего заинтересованность в обеспечении целостности и единства федеративного государства.

В одном из ранних вариантов проекта БК РФ давалось не только понятие бюджетного федерализма, но и в конкретных статьях излагалось его содержание и принципы. Вероятно, авторы принятого в 1998 г. варианта БК РФ , исключая из него статьи, посвященные бюджетному федерализму, руководствовались тем, что формулировки правовых норм, содержащихся в этих статьях, не во всем были безупречны. Однако полное исключение из текста БК РФ одного из его ключевых понятий, определяющих направления реформирования бюджетной системы страны на принципах федерализма, считать целесообразным тоже нельзя.

Конечно, разработчик законопроекта вправе не упоминать каких-то терминов в самом документе, если он считает достаточным отразить те процессы, которые составляют содержание соответствующего термина, в конкретных правовых нормах. Однако, по мнению автора, понятие бюджетного федерализма настолько емко, многогранно и так важно для перспектив развития бюджетной системы России, что исключение из текста Кодекса термина, соответствующего этому понятию и адекватных ему механизмов реализации принципов бюджетного федерализма, никак нельзя признать правильным.

Существенным недостатком действующего бюджетного законодательства России является и то, что важные принципы функционирования бюджетов разного уровня лишь декларируются, но не реализуются в конкретных нормах права. К примеру, в официальных документах разных государственных структур неоднократно декларировался отказ от избыточного вмешательства федеральных органов власти в решение вопросов регионального и местного значения. Однако реальная финансовая основа такого невмешательства до сих пор не создана, поскольку теоретически не проработан, а потому и практически нерешенным остается вопрос об оптимальной вертикальной структуре бюджетной системы РФ и путях приближения последней к такому оптимуму.

Анализ вертикальной структуры бюджетной системы страны показывает, что на протяжении последних лет постоянно усиливается тенденция к централизации значительной части бюджетных средств на федеральном уровне. Конечно, в определенной мере концентрация финансовых ресурсов на «верхнем» этаже государственного управления оправдана: решение общенациональных задач, в том числе связанных со структурными преобразованиями в экономике и социальной сфере, необходимость укрепления национальной безопасности, повышение эффективности деятельности государственных структур требуют бюджетных средств именно на федеральном уровне. Однако это не должно приводить к излишней концентрации средств в федеральном звене бюджетной системы РФ и происходить за счет ослабления территориальных бюджетов.

Контрольная работа: Налоговый федерализм как основа взаимоотношений ...

... самостоятельный элемент или направление налоговой политики, являющегося в то же время неотъемлемым элементом налогово-бюджетного федерализма. Бюджетно-налоговый федерализм – это форма обеспечения единства и, одновременно, самостоятельности бюджетов различных уровней государственной власти в соответствии с их функциями ...

Но, к сожалению, именно так и происходит. Субъекты РФ, не говоря уже о муниципальных образованиях, не наделены сегодня теми доходными источниками, которые позволяли бы им самостоятельно распоряжаться бюджетными поступлениями. Характерной тенденцией последних лет является постепенное уменьшение удельного веса налоговых поступлений в доходах территориальных бюджетов.

В связи с уменьшением налоговых поступлений в составе доходов территориальных бюджетов резко возросла зависимость региональных бюджетов от федерального, а местных бюджетов – от региональных. Сложившаяся ситуация противоречит принципу реальной самостоятельности региональных и местных бюджетов, не способствует развитию местной инициативы, порождает финансовое иждивенчество.

В этой связи представляется ошибочной и нуждается в изменении существующая практика обеспечения сбалансированности территориальных бюджетов любого уровня, что должно найти соответствующее отражение в бюджетном законодательстве. В настоящее время реальный баланс между доходами и расходами в территориальных бюджетах обеспечивается не за счет роста налоговых доходов, адекватных росту расходов, в том числе передаваемых с федерального уровня, а за счет оказания финансовой помощи, выделяемой из федерального бюджета.

Конечно, в условиях огромной дифференциации уровня бюджетной обеспеченности, характерной для разных регионов России, финансовая помощь федерального бюджета, оказываемая субфедеральным и муниципальным образованиям, необходима. Однако вряд ли правильно каждого субъекта РФ превращать в получателя межбюджетных трансфертов, для чего на федеральном уровне приходится централизовать огромные доходы.

Баланса между доходами и расходами бюджета необходимо добиваться, прежде всего, путем построения оптимальной модели разграничения налоговых доходов между уровнями власти, а не ориентироваться главным образом на разные формы перераспределения бюджетных средств. К тому же следовало бы отказаться от чрезмерно разросшихся в последние годы фондов финансовой поддержки и перейти к более рациональной системе распределения налоговых доходов между бюджетами разных уровней.

Таким образом, исходя из выше изложенного материала, можно сказать, что в последние годы, как показывает практика, систематически увеличивался объем финансовой помощи, оказываемой из федерального бюджета. Связано это с тем, что реальный баланс между доходами и расходами в территориальных бюджетах обеспечивался не за счет роста в них налоговых доходов, адекватных росту расходов, в том числе передаваемых с федерального уровня, а за счет оказания финансовой помощи, выделяемой из федерального бюджета. Однако многолетняя практика оказания финансовой помощи не только не привела к нивелированию чрезмерных различий в бюджетной обеспеченности регионов и муниципальных образований, но еще и усилила их, наводя на мысль об известной ущербности существующего механизма выделения межбюджетных трансфертов.

Поэтому настало время всерьез заняться разработкой правовой базы, ориентированной на оптимизацию вертикальной структуры бюджетной системы РФ и совершенствование межбюджетных отношений. Необходимость создания новой правовой основы межбюджетных отношений обусловлена недостатками используемой сегодня модели межбюджетных отношений, при которой все субъекты РФ превращены в получателей межбюджетных трансфертов, велики транзитные потоки средств, а реальное перераспределение финансовых ресурсов в территориальном разрезе не обходится без субъективного вмешательства представителей власти вышестоящего уровня, корректирующих по своему усмотрению процесс движения бюджетных средств.

бюджетный федерализм доход расход

1.2 Принципы и инструменты бюджетного федерализма в РФ

Наличие федеративного административно-территориального устройства само по себе еще не является достаточным признаком бюджетного федерализма. В прежней экономической системе преобладал, по существу, унитарный подход к межбюджетным отношениям, когда основная часть бюджета концентрировалась на уровне центрального правительства, а весь бюджетный процесс находился под постоянным управлением и контролем центра. Бюджетный федерализм предполагает не только большую децентрализацию бюджетной системы, но и большую ответственность, и самостоятельность всех ее звеньев. Это отражено в принципах межбюджетных отношений.

В Федеральном законе «О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» от 20.08.2004 №120-ФЗ, а затем и в Бюджетном кодексе РФ (ст. 6) межбюджетные отношения определены как «взаимоотношения между федеральными органами государственной власти, органами государственной власти субъектов Российской Федерации, органами местного самоуправления по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса». Такое определение данного понятия носит весьма общий характер, сводя эти отношения к бюджетным правоотношениям и бюджетному процессу не затрагивая самой их сути.

Межбюджетные отношения – это отношения между органами власти, преимущественно разных уровней, по разграничению на постоянной (без ограничения сроком) основе расходных и доходных полномочий, соответствующих им расходов и в максимально возможной степени доходных источников, а также межбюджетному регулированию: возможному распределению некоторых налогов по временным (не менее чем на очередной финансовый год) нормативам отчислений между бюджетами разных уровней и перераспределению средств из бюджетов одного уровня бюджетной системы в другой в разных формах в целях обеспечения доступа граждан на всей территории страны к получению бюджетных услуг в объеме и качестве не ниже минимально необходимого уровня.

Потребность в таком регулировании возникает в основном тогда, когда у органов власти нижестоящего территориального уровня при формировании бюджетов не хватает по объективным причинам средств от доходных источников, закрепленных на постоянной основе полностью или частично, для обеспечения минимально необходимых расходов в соответствии с возложенными на них функциями и полномочиями.

Межбюджетное регулирование осуществляется, как правило, органами власти вышестоящего уровня путем вертикального (между разными звеньями бюджетной системы) и горизонтального (в разрезе бюджетов одного и того же звена бюджетной системы) выравнивания бюджетной обеспеченности территориальных образований, у которых она ниже минимально необходимого уровня. Термин бюджетное регулирование может иметь расширительное толкование, учитывая регулирующее воздействие через бюджетную систему на экономические и социальные процессы в стране.

Горизонтальное выравнивание в некоторых странах (например, в Германии) происходит и в порядке централизованного изъятия (через соответствующий расчетный (клиринговый) центр при министерстве финансов ФРГ, минуя федеральный бюджет) по прогрессивной шкале в форме отрицательных трансфертов средств из бюджетов, где такая обеспеченность выше среднего уровня, в пользу бюджетов, где она меньше этого уровня.

Межбюджетное регулирование не ограничивается выравниванием бюджетной обеспеченности территориальных образований, где она меньше минимально необходимого уровня. В его функции входят также возмещение бюджетам дополнительных расходов или потерь доходов, вызванных решениями, принятыми органами власти другого уровня, и возможное долевое участие бюджетов вышестоящего уровня в расходах нижестоящих бюджетов, имея в виду стимулирование приоритетных (наиболее социально значимых) с позиции вышестоящих органов власти направлений расходования средств этих бюджетов.

В большинстве стран межбюджетное регулирование производится переводом средств в разных формах непосредственно из бюджета вышестоящего уровня в соответствующие нижестоящие бюджеты. В отдельных странах (например, Австрии, Германии, Индии, России) для этой цели используются и совместные (общие) налоги, когда некоторые из них распределяются на временной основе (с определением срока не менее чем на очередной финансовый год) между разными уровнями бюджетной системы.

Межбюджетные отношения могут быть и непосредственно между бюджетами одного и того же уровня. Например, для объединения финансовых ресурсов в целях решения задач, имеющих взаимный интерес. В России они пока не получили широкого применения. В редких случаях финансовая помощь оказывается из нижестоящих в вышестоящие бюджеты.

Сущность ст. 7 Бюджетного кодекса РФ о бюджетных полномочиях федеральных органов государственной власти заключается в наделении федерального центра правом определения только «основ бюджетного процесса и межбюджетных отношений», установления «общих принципов предоставления и форм межбюджетных трансфертов». Правовое регулирование бюджетного процесса и межбюджетных отношений на разных уровнях бюджетной системы по принципу основ означает, что федеральный центр устанавливает общие требования (принципы) по этим вопросам, детализация же их осуществляется нормативными правовыми актами субъектов РФ и муниципальных образований. Согласно ст. 71 Конституции РФ в числе бюджетов разных уровней к предметам ведения федерального центра относится федеральный бюджет. Поэтому федеральные органы государственной власти вправе устанавливать детальное правовое регулирование по указанным вопросам, если строго придерживаться требований бюджетного федерализма, исключительно по отношению к федеральному бюджету, а органы государственной власти субъектов РФ – по отношению к региональному бюджету и местным бюджетам, руководствуясь общими принципами, установленными на федеральном уровне.

Зарубежный опыт не позволяет найти эталон, полностью пригодный для России. У каждой страны наряду с общими подходами имеются и свои особенности механизма межбюджетных отношений. Например, во многих странах, в частности в США, налоги разграничены между уровнями бюджетной системы по принципу «один налог – один бюджет». В то же время в Канаде, Австрии, Германии, Индии наряду с раздельными налогами, каждый из которых направляется только в бюджет того или иного уровня, применяются и совместные налоги. Они, будучи «крупными» налогами с широко распространенной по территории страны налоговой базой, в той или иной степени участвуют в формировании бюджетов разных уровней как на постоянной основе (Канада), так и в сочетании с налогами, распределяемыми на временной основе.

В Канаде к совместным налогам, разграниченным на постоянной основе, относятся налог на товары и услуги (аналог НДС), акцизы, импортные пошлины, отчисления на социальное страхование. В Австрии практически все налоги являются совместными, что обеспечивает минимальный уровень использования межбюджетных трансфертов, причем только целевого назначения. В то же время более десяти налогов, включая подоходный налог с физических лиц, НДС, налог на нефть, налог на алкогольную продукцию, распределяются (в процентных долях) на временной основе (на 5 лет).

Большинство из них с учетом решений, принимаемых органами власти земель, распределяется в три уровня бюджетной системы. В Индии методика распределения налогов, участвующих в межбюджетном регулировании, принимается на 5 лет. В России налоги, распределяемые между уровнями бюджетной системы по нормативам, установленным на временной основе (на определенный срок), рассматриваются как регулирующие.

В некоторых странах распределение отдельных совместных налогов между федеральным бюджетом и бюджетами регионов осуществляется после предварительной централизации на федеральном уровне всей массы его, состоящей из поступлений со всех территорий. Лишь затем по формуле происходит распределение налога между бюджетами регионов. Такая практика имеется, например, в Германии по НДС. Пропорции распределения общей массы его между федеральным бюджетом и бюджетами всех земель устанавливаются на относительно длительный период. Но годовое распределение в разрезе земель производится и в порядке горизонтального регулирования по нормативу, определяемому в расчете на одного жителя в среднем по всем землям и численности населения каждой земли, т.е. дифференцированно, исходя из единого критерия. При этом по ряду земель в расчетах в целях достижения сопоставимых условий используется не фактическая, а условная численность населения.

В Российской Федерации разграничение видов доходов (на постоянной основе) между уровнями бюджетной системы обеспечивается через раздельные и совместные налоги. А межбюджетное регулирование осуществляется, прежде всего отчислением от регулирующих налогов (совместных налогов, которые «расщепляются» между уровнями бюджетной системы по временным нормативам).

Но с 2006 г. возможность применения таких нормативов в качестве дополнительных (дифференцированных) к единым процентным долям налогов, закрепляемым на постоянной основе, предусматривается только внутри субъектов РФ и лишь по налогу на доходы физических лиц взамен дотаций местным бюджетам, исчисленных (подушевым методом) на формализованной основе. Таким образом, в новом бюджетном законодательстве предпочтение отдается межбюджетному регулированию через безвозмездные и безвозвратные перечисления бюджетам других уровней в разных формах. Они согласно этому законодательству рассматриваются как межбюджетные трансферты. К таким трансфертам отнесены и бюджетные кредиты из федерального бюджета субъектам РФ, предоставляемые на возмездной и возвратной основе.

Большие различия имеются в пропорциях распределения доходов (до их перераспределения из бюджетов одного уровня бюджетной системы в другой) между центральным бюджетом государства и территориальными бюджетами. Так, в Швейцарии около 70% доходов, поступающих в бюджетную систему страны, сосредоточивается в кантонах и общинах, а в Австралии в федеральном бюджете собирается более 67% всех таких поступлений. В Российской Федерации уровень доходов при первичном их распределении составил за 2000 г. в федеральном бюджете 54,0%, а за 2004 г. – 59,9% (без учета единого социального налога в той его части, которая поступает транзитом через федеральный бюджет в государственные внебюджетные фонды).

В большинстве стран региональные и местные органы власти обладают некоторыми правами в области налогообложения, чтобы в той или иной степени самостоятельно решать проблему бездефицитности бюджетов или сокращения их дефицитности, прежде чем рассчитывать на финансовую помощь в разных формах из бюджета вышестоящего территориального уровня. Так, в Канаде субъекты федерации могут устанавливать надбавки к налоговым ставкам некоторых федеральных налогов: подоходному налогу и налогу на доходы корпораций, а также вводить некоторые свои налоги. Право на установление территориальных надбавок к налоговым ставкам, установленным на государственном уровне, имеется даже в отдельных унитарных государствах, например во Франции по местным налогам. В России, как и в некоторых других странах, например в Германии, права региональных и местных властей в области налогообложения жестко ограничены.

Наряду с использованием метода взаимной договоренности при распределении финансовой помощи территориальным бюджетам применяются с учетом соответствующих критериев и распределительно-уравнительные формы на формализованной, в основном, подушевой основе (Австрия, Канада Индия и др.).

В некоторых странах широко используется программно-целевой метод оказания финансовой поддержки нижестоящим территориальным образованиям. В США федеральные средства предоставляются штатам и даже местным территориальным образованиям в форме целевых, блоковых и программных субсидий. Целевая финансовая помощь используется во Франции – унитарном государстве (дотации на децентрализацию, учителям, на оборудование в школах и т.д.).

Межбюджетные отношения в федеративных государствах имеют особенности, которые диктуются бюджетным устройством государства и степенью развития бюджетного федерализма. Сущность его выражается через его основные принципы. К ним относятся следующие:

- наличие не менее трех основных уровней бюджетной системы;

- единство общегосударственных интересов и интересов населения как основа сочетания интересов всех трех уровней власти по бюджетным вопросам;

- сочетание принципов централизма и децентрализма при разграничении налогово-бюджетных полномочий, расходов и доходов, распределении и перераспределении последних в бюджеты разных уровней на объективной основе;

- ведущая роль федерального бюджета как выражающего общие интересы всех субъектов федерации в сочетании с высокой степенью самостоятельности бюджетов и ответственности органов власти каждого уровня за сбалансированность бюджета, бюджетную обеспеченность, соответствующую налоговому потенциалу на данной территории, с предоставлением им необходимой для этого налоговой инициативы;

- активное участие субъектов федерации в формировании и реализации налогово-бюджетной политики государства, включая межбюджетные отношения.

Говоря о трех основных уровнях бюджетной системы, надо иметь в виду, что помимо федерального, регионального и местного уровней внутри последнего могут быть два (города и районы регионального значения, а также внутригородские районы, города районного значения, рабочие поселки, сельские поселения или их объединения) и более уровней местных бюджетов. В США, например, в число местных бюджетов входят и бюджеты школьных округов, организуемых населением не только по территориальному признаку, но и целевому направлению. Хотя местные территориальные образования с юридической позиции не являются членами федерации, от того, как складываются межбюджетные отношения между федеральным центром и субъектами Федерации, во многом предопределяются такие отношения внутри последних – между средним (региональным) звеном бюджетной системы и местными бюджетами.

Объективной основой сочетания интересов бюджетов всех уровней является то, что конечной целью органов власти любого уровня должны быть интересы населения.

Сочетание принципов централизма и децентрализма в условиях бюджетного федерализма означает, что наряду с тенденцией децентрализации, характеризующейся усилением демократических начал организации и функционирования бюджетной системы страны, необходимыми условиями являются сохранение единства государства, финансовое обеспечение общих общественных потребностей как полностью бесплатных для населения (государственное управление, оборона и некоторые другие), в отличие от таких общественных потребностей, которые могут быть частично платными. Это предопределяет соблюдение приоритета федерального бюджета, выражающего общие интересы всех членов Федерации.

Резкое усиление централизации финансовых ресурсов в условиях бюджетного федерализма приемлемо в тех случаях, когда оно способствует лучшему удовлетворению потребностей населения, осуществляется не в ущерб интересам и ресурсам долговременного социально-экономического развития субъектов Федерации, вызвано чрезвычайными обстоятельствами и принимается не как стратегическое направление развития экономических основ федеративных отношений, а как временный маневр.

При реализации бюджетной политики федеративного государства важным является сочетание интересов народов многонациональной Федерации (в национально-культурном их развитии) как общегосударственная задача.

Высокая степень самостоятельности бюджетов разных уровней и ответственности органов власти за сбалансированность бюджета, бюджетную обеспеченность предопределяет повышение их заинтересованности в наращивании налогового потенциала, своевременном и полном сборе налогов, а также в эффективном расходовании бюджетных средств. Такая самостоятельность бюджетов характерна для классического бюджетного федерализма, так как она позволяет проводить на региональном и местном уровнях самостоятельную налогово-бюджетную политику в пределах своей компетенции.

Активное участие субъектов Федерации в формировании и реализации налогово-бюджетной политики государства в качестве принципа бюджетного федерализма подтверждает тот факт, что бюджетный федерализм не сводится к межбюджетным отношениям, хотя последние в значительной степени характеризуют его особенности.

Состояние межбюджетных отношений, и в частности межбюджетного регулирования, в значительной степени предопределяется тем, насколько разграничение расходов и доходных источников на постоянной основе между звеньями бюджетной системы отвечает принципу самостоятельности бюджетов. Там, где низок уровень собственных доходов, закрепленных на постоянной основе, вопрос о самостоятельности бюджета становится проблематичным.

Исходя из теоретических предпосылок, реформа межбюджетных отношений в России должна иметь основную конечную цель и сопутствующие цели. Основная конечная цель – создание необходимых исходных условий для сокращения чрезмерных различий в бюджетной обеспеченности территориальных образований, сбалансирования региональными и местными органами власти своих территориальных бюджетов (в условиях заинтересованности и ответственности в обеспечении роста их собственных, закрепленных на постоянной основе и регулирующих доходных источников, рационального и эффективного расходования бюджетных средств) с целью реализации полномочий, возложенных на них, предоставления равных возможностей населению на всей территории страны в получении бюджетных услуг в объеме и качестве не ниже предусмотренных государственными социальными стандартами.

К сопутствующим целям относятся следующие: четкое и обоснованное разграничение расходных полномочий между уровнями власти; разграничение между уровнями бюджетной системы налогов и других платежей (на постоянной основе, т.е. без ограничения сроком, полностью или в качестве совместных налогов в процентных долях, или по разделенным налоговым ставкам); справедливое (на объективной основе) распределение по вертикали бюджетной системы совместных налогов по временным нормативам, рассматриваемым в качестве регулирующих налогов, перераспределение средств в разных формах из бюджетов одного уровня бюджетной системы в другой и выбор оптимальных вариантов такого регулирования на соответствующих этапах; определение справедливого (на объективной основе) механизма перераспределения средств между бюджетами одного и того же уровня исходя из принципа солидарности для оказания финансовой поддержки беднейшим территориям.

Исходя из принципов бюджетного федерализма можно определить следующие принципы межбюджетных отношений:

- сочетание интересов всех участников межбюджетных отношений;

- четкое законодательное разграничение расходных полномочий между органами власти разных уровней и соответствующих им расходов, а также доходных источников (полностью или частично) между звеньями бюджетной системы;

- максимально возможное разграничение на постоянной (без ограничения сроком) основе видов доходов (полностью или частично) в качестве закрепленных доходов между бюджетами разных уровней;

- сокращение дотационности и количества дотационных бюджетов за счет оптимизации встречных финансовых потоков и наращивания налогового потенциала на соответствующих территориях;

- равенство прав в межбюджетных отношениях субъектов Федерации с федеральным центром и муниципальных образований с органами власти субъектов Федерации;

- применение в межбюджетном регулировании для всех субъектов Федерации, а внутри каждого из них для всех муниципальных образований единых методологии и критериев, учитывающих их индивидуальные и групповые особенности;

- обязательность компенсации недостающих средств при увеличении расходов бюджетов или снижении их доходов, явившихся следствием решений, принятых органами власти другого уровня;

- недопустимость изъятия или принудительной централизации в бюджеты другого уровня собственных доходов, закрепленных на постоянной основе, дополнительно полученных или сэкономленных бюджетных средств;

- недопустимость изменения ранжировки территориальных образований по бюджетной обеспеченности в сопоставимых условиях при передаче им средств из вышестоящего бюджета в порядке межбюджетного регулирования;

- взаимная ответственность органов власти разных уровней за соблюдение обязательств по межбюджетным отношениям;

- наличие достоверной информации о финансовой обеспеченности территориальных образований, нуждающихся в финансовой поддержке из бюджета другого уровня;

- относительная стабильность принятого к реализации механизма межбюджетных отношений;

- ясность (прозрачность) и гласность межбюджетных отношений, простота расчетов.

Сравнение действующего механизма межбюджетных отношений с указанными выше принципами – требованиями бюджетного федерализма к его построению – позволяет улучшить организацию этих отношений, а также обеспечить правильный выбор направлений дальнейшего их совершенствования.

Основными функциями межбюджетных отношений являются выравнивание бюджетной обеспеченности тех территориальных образований, где она меньше минимально необходимого уровня (обеспечивающего соблюдение конституционных и других государственных социальных гарантий на всей территории страны), и стимулирование наращивания налогового потенциала, своевременного и полного сбора платежей в бюджет на подведомственной территории, а также рационального и эффективного их расходования. Обе эти функции подлежат реализации в сочетании – как двуединый процесс. Поэтому, когда выравнивающая функция становится преобладающей, вступая в противоречие со стимулирующей функцией, требуется внесение корректив в действующий механизм межбюджетных отношений.

В Бюджетный кодекс Российской Федерации Федеральным законом от 20.08.2004 №120-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» были внесены поправки (вступившие в силу с 01.01.2005, в части местных бюджетов – с 01.01.2006), направленные на введение нового механизма регулирования межбюджетных отношений, в том числе механизма разграничения и распределения доходов между бюджетами.

Анализ изменений, внесенных в БК РФ, позволяет сделать вывод о том, что содержание разграничения и распределения доходов между бюджетами после принятия вышеуказанных поправок подлежит уточнению.

Исходя из вышеизложенного можно дать следующие определения разграничения и распределения доходов между бюджетами бюджетной системы Российской Федерации.

Разграничение доходов означает законодательное закрепление федеральными органами государственной власти соответствующих видов доходов (полностью или частично) на постоянной основе за бюджетами бюджетной системы Российской Федерации.

Распределение доходов представляет собой передачу органами государственной власти и органами местного самоуправления доходов, закрепленных за бюджетами, в иные бюджеты бюджетной системы Российской Федерации по нормативам отчислений, устанавливаемым на постоянной основе или на очередной финансовый год.

Разграничение доходов между бюджетами бюджетной системы Российской Федерации с 01.01.2005 (в части местных налогов с 01.01.2006) согласно БК РФ характеризуется следующим:

- федеральные налоги и сборы, а также налоги, предусмотренные специальными налоговыми режимами, полностью или частично закрепляются за федеральным бюджетом, бюджетами субъектов РФ, бюджетами муниципальных районов, бюджетами городских округов и бюджетами городских и сельских поселений (при этом в городские бюджеты городов федерального значения Москвы и Санкт-Петербурга федеральные налоги и сборы, налоги, предусмотренные специальными налоговыми режимами, подлежат зачислению по нормативам, установленным для бюджетов субъектов РФ и муниципальных образований);

- региональные налоги полностью закрепляются за бюджетами субъектов РФ;

- местные налоги полностью закрепляются за бюджетами городских округов и бюджетами городских и сельских поселений, на территории которых они взимаются;

- за бюджетами муниципальных районов закрепляются местные налоги, взимаемые на межселенных территориях;

- неналоговые доходы полностью или частично закрепляются за федеральным бюджетом, бюджетами субъектов РФ, бюджетами муниципальных

районов, бюджетами городских округов и бюджетами городских и сельских поселений.

В соответствии с вышеизложенным разграничение доходов между бюджетами бюджетной системы Российской Федерации можно представить в виде (таблице 1.2.1 ).

Таблица 1.2.1. Разграничение доходов между бюджетами бюджетной системы Российской Федерации

| Федеральный бюджет | Бюджеты субъектов РФ | Местные бюджеты | |||

| бюджеты городских и сельских поселений | бюджеты муниципальных районов | бюджеты городских округов | бюджеты внутригородских муниципальных образований городов федерального значения. | ||

| Закрепление федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, неналоговых доходов в соответствии с нормативами, установленными БК РФ | Закрепление федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, региональных налогов, неналоговых доходов в соответствии с нормативами, установленными БК РФ | Закрепление федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, местных налогов, неналоговых доходов в соответствии с нормативами, установленными БК РФ | Закрепление доходов БК РФ | ||

Распределение доходов между бюджетами бюджетной системы Российской Федерации с 01.01.2005 (в части местных налогов с 01.01.2006) согласно порядку, установленному БК РФ, осуществляется следующим образом:

- органы государственной власти субъектов РФ в законодательном порядке (за исключением закона субъекта РФ о бюджете субъекта РФ на очередной финансовый год или иного закона субъекта РФ на ограниченный срок действия) могут устанавливать для муниципальных образований субъекта РФ нормативы отчислений в местные бюджеты от отдельных федеральных и региональных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в бюджет субъекта РФ. При этом должны раздельно устанавливаться единые нормативы для всех поселений и единые нормативы для всех муниципальных районов субъекта РФ;

- нормативы отчислений в бюджеты городских округов субъекта РФ определяются как сумма нормативов, установленных для поселений и для муниципальных районов;

- органы местного самоуправления муниципальных районов своими решениями (за исключением решения о бюджете муниципального района на очередной финансовый год или иного решения на ограниченный срок действия) могут устанавливать единые для всех поселений муниципального района нормативы отчислений в бюджеты поселений от федеральных, региональных и местных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в бюджет муниципального района;

— Следует отметить, что согласно Федеральному закону от 27.12.2005 №198-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации, Федеральный закон «О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» и Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации» установлено, что при формировании и утверждении проектов бюджетов субъектов РФ и местных бюджетов на 2006–2008 гг. п. 2 ст. 58 БК РФ применяется с учетом следующих особенностей: дополнительные (дифференцированные) нормативы отчислений могут быть установлены не только от налога на доходы физических лиц, но и от любых федеральных и региональных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в бюджет субъекта РФ.

Аналогичное право в соответствии с Федеральным законом от 27.12.2005 №198-ФЗ в 2006–2008 гг. предоставляется органам местного самоуправления муниципальных районов, которые могут устанавливать дополнительные (дифференцированные) нормативы отчислений в бюджеты поселений от любых федеральных, региональных и местных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в бюджет муниципального района, с целью полной или частичной замены дотаций поселениям из районных фондов финансовой поддержки поселений.

- органы государственной власти субъектов РФ (законом субъекта РФ о бюджете субъекта РФ на очередной финансовый год) могут устанавливать дополнительные нормативы отчислений в местные бюджеты от налога на доходы физических лиц, подлежащего зачислению в бюджет субъекта РФ. Дополнительные нормативы могут утверждаться с целью полной или частичной замены дотаций, причитающихся муниципальным образованиям из региональных фондов финансовой поддержки поселений и региональных фондов финансовой поддержки муниципальных районов (городских округов);

- органы государственной власти субъектов РФ обязаны установить единые и (или) дополнительные нормативы отчислений в местные бюджеты от налога на доходы физических лиц исходя из зачисления в местные бюджеты не менее 10% налоговых доходов консолидированного бюджета субъекта РФ от указанного налога;

— – органы государственной власти городов федерального значения Москвы и Санкт-Петербурга (законами указанных субъектов РФ) определяют порядок установления и значения нормативов отчислений от федеральных и региональных налогов и сборов, а также налогов, предусмотренных специальными налоговыми режимами, в бюджеты внутригородских муниципальных образований.

Соответственно зачисление доходов в бюджеты на основе их распределения согласно БК РФ предусмотрено только для местного уровня бюджетной системы Российской Федерации.

Однако, как уже отмечалось выше, федеральные органы государственной власти (в соответствии с Федеральным законом от 26.12.2005 №189-ФЗ «О федеральном бюджете на 2006 год») устанавливают механизм распределения доходов от уплаты акцизов на автомобильный и прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, акцизов на алкогольную продукцию между бюджетами субъектов РФ по дифференцированным нормативам отчислений.

Таким образом, согласно действующему бюджетному законодательству РФ распределение доходов между бюджетами бюджетной системы РФ может быть (представлено в виде таблице 1.2.2).

Таблица 1.2.2. Распределение доходов между бюджетами бюджетной системы Российской Федерации

| Федеральный бюджет | Местные бюджеты | |||

| бюджеты городских и сельских поселений | бюджеты муниципальных районов | бюджеты городских округов | бюджеты внутригородских муниципальных образований городов федерального значения. | |

| Поступление акцизов на автомобильный и прямогонный бензин, дизельное топливо, моторные масла для дизельных и карбюраторных (инжекторных) двигателей, акцизов на алкогольную продукцию по дифференцированным нормативам отчислений, установленным федеральным законом о федеральном бюджете на очередной финансовый год | Передача федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, региональных налогов, подлежащих зачислению в бюджет субъекта РФ по единым нормативам отчислений, установленным законом субъекта РФ (за исключением закона субъекта РФ о бюджете субъекта РФ на очередной финансовый год или иного закона субъекта РФ на ограниченный срок действия) | |||

|

Передача налога на доходы физических лиц, подлежащего зачислению в бюджет субъекта РФ по дополнительным нормативам отчислений, установленным законом субъекта РФ о бюджете субъекта РФ на очередной финансовый год, в счет дотаций из региональных фондов финансовой поддержки поселений и (или) региональных фондов финансовой поддержки муниципальных районов (городских округов) |

||||

| Передача федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, подлежащих зачислению в бюджет муниципального района, по единым нормативам отчислений, установленным решениями органов местного самоуправления муниципального района (за исключением решения о бюджете муниципального района на очередной финансовый год или иного решения на ограниченный срок действия) | ||||

Исходя из выше изложенного различие между разграничением и распределением доходов между бюджетами бюджетной системы Российской Федерации может быть проведено по следующим критериям (таблице 1.2.3).

- Сравнительная характеристика разграничения и распределения доходов между бюджетами бюджетной системы Российской Федерации [27]

| Критерии | Разграничение доходов между бюджетами бюджетной системы РФ | Распределение доходов между бюджетами бюджетной системы РФ |

| В чьей компетенции находится | Федеральные органы государственной власти | Федеральные органы государственной власти;

|

| Нормативный правовой акт, устанавливающий нормативы | Бюджетный кодекс Российской Федерации | Федеральные законы (за исключением БК РФ);

|

| Бюджеты, в которые зачисляются доходы по установленным нормативам | Федеральный бюджет;

|

Бюджеты субъектов РФ;

|

| Виды нормативов | Единые нормативы | Единые нормативы;

|

| Срок действия нормативов | На постоянной основе | На постоянной основе;

|

| Виды налогов, по которым устанавливаются нормативы | Федеральные налоги и сборы;

|

Федеральные налоги и сборы, налоги, предусмотренные специальными налоговыми режимами, региональные налоги, подлежащие зачислению в бюджет субъекта РФ;

|

Таким образом, в отличие от разграничения доходов между бюджетами, которое относится к компетенции только федеральных органов государственной власти, распределение доходов между бюджетами может осуществляться органами государственной власти обоих уровней и органами местного самоуправления муниципальных районов. При этом нормативы по доходам, закрепляемым за бюджетами в порядке их разграничения, определяются БК РФ; нормативы отчислений по доходам, распределяемым между бюджетами, могут устанавливаться иными (кроме БК РФ) актами бюджетного законодательства Российской Федерации. Для бюджетов субъектов РФ и бюджетов муниципальных образований различного вида законодательством Российской Федерации предусматривается как закрепление за ними доходов в порядке разграничения, так и передача им доходов, подлежащих зачислению в иные бюджеты. В то же время в федеральный бюджет могут зачисляться только закрепленные за ним доходы, а в бюджеты внутригородских муниципальных образований городов федерального значения – только доходы, передаваемые им органами государственной власти городов Москвы и Санкт-Петербурга. Бюджетным кодексом РФ определяются нормативы зачисления в бюджеты всех видов налогов, предусмотренных Налоговым кодексом РФ. При этом устанавливаются единые нормативы для бюджетов субъектов РФ, единые нормативы для бюджетов поселений, единые нормативы для бюджетов муниципальных районов и единые нормативы для бюджетов городских округов, закрепляемые за соответствующими бюджетами исключительно на постоянной основе. В свою очередь передача доходов в порядке их распределения осуществляется путем установления нормативов отчислений в нижестоящие бюджеты от любых видов налогов, зачисляемых в бюджеты субъектов РФ и бюджеты муниципальных районов. Причем могут устанавливаться как единые нормативы отчислений для бюджетов поселений, единые нормативы для бюджетов муниципальных районов и единые нормативы для бюджетов городских округов, утверждаемые на постоянной основе, так и дифференцированные нормативы отчислений для местных бюджетов и для бюджетов субъектов РФ, принимаемые на очередной финансовый год.

Следует отметить, что вводимый с 01.01.2005 (для местных бюджетов с 01.01.2006) механизм разграничения и распределения доходов между бюджетами должен способствовать: предсказуемости и стабильности доходов бюджетов бюджетной системы РФ; сокращению масштабов межбюджетного перераспределения средств; росту заинтересованности органов государственной власти субъектов РФ и органов местного самоуправления в наиболее полной мобилизации доходов на территории соответствующего субъекта РФ или муниципального образования и в экономическом развитии соответствующих территорий; проведению органами государственной власти субъектов РФ и органами местного самоуправления долгосрочной бюджетной политики; применению ими средне- и долгосрочного бюджетного планирования.

Исходя из проведенного исследования первой главы, можно сделать следующие выводы: одним из важнейших условий упрочения российского федерализма и укрепления территориальной целостности нашего государства является становление «бюджетного федерализма».

Основу бюджетного федерализма должно составить до конца еще не реализованное законодательное разграничение предметов ведения и полномочий между органами государственной власти Федерации и субъектов Федерации, что необходимо для такого распределения доходов, которое стимулировало бы ответственность субъектов Российской Федерации за реализацию ими их полномочий и, вместе с тем, дало бы возможность федеральным органам государственной власти обеспечивать целостность государства и его развитие.

Принцип федерализма жизненно важен для интеграции Российского государства, отличающегося не только своими масштабами, но и многообразием регионов: экономическим, национальным, историческим, социально-политическим, идеологическим. Уже в процессе перехода от прежней жестко централизованной экономики к хозяйственным рыночным отношениям быстро выявилась необходимость многих специфических форм и методов такого перехода. Федерализм призван стать твердой гарантией исторически сложившегося государственного единства России на основе общероссийского согласия. В многонациональной России федерализм способствует, с одной стороны, реализации общепризнанных принципов равноправия и самоопределения народов, росту национального самосознания, а с другой стороны, сочетанию их интересов с интересами всего общества. Особо следует подчеркнуть роль принципа федерализма в решении проблем, связанных с закреплением и осуществлением прав человека и гражданина.

Федерализм в его современном прогрессивном прочтении не противостоит ни идеям самоопределения народов и развития национальной государственности, ни интересам регионов, их стремлениям к повышению своей самостоятельности. Если федерализм основан на демократических принципах, на устоях правового государства, если он действительно гуманистичен, то тогда наиболее полно проявляются его достоинства: общий крупный рынок, свободное движение капиталов, товаров и услуг свобода передвижения людей; более благоприятные условия для взаимообмена достижениями науки, образования, культуры. Важно, однако, постоянно помнить, что достоинства федерализма проявляются не автоматически.

Судьбы российского федерализма находятся в руках нынешнего и будущих поколений. Очень важно, чтобы стабильность, устойчивость принципов, провозглашенных в Конституции 1993 года, сочетались с динамизмом их реализации, гибкостью и подвижностью применяемых форм и методов. С одной стороны, необходимо, чтобы были установлены и действовали надежные гарантии, препятствующие возрождению унитаристических, авторитарных начал в деятельности центра; субъекты Федерации должны чувствовать себя в безопасности от опасных переходов в системе управления. С другой стороны, федерализм должен иметь достаточный потенциал в противостоянии сепаратизму и безудержному регионализму. Как свидетельствует весь мировой опыт и особенно наша собственная история, ослабление федерации и ее распад не только несут с собой экономические и политические тяготы, но и прямо ведут к лишениям больших групп населения, нарушениям их жизненно важных прав и свобод. Федерализм, свободный от таких изъянов, способен выдержать испытания временем, а главное, улучшить жизнь людей.

В последние годы предпринимаются определенные меры по изменению законодательства в сфере межбюджетных отношений. В основном это происходит путем внесения изменений и отмены ряда федеральных нормативных правовых актов, а также актов субъектов Российской Федерации. Однако этого недостаточно.

Необходимо внесение изменений в действующее налоговое и бюджетное законодательство в части разграничения полномочий и ответственности между органами муниципальной власти, а также четко определить компетенции органов местного самоуправления в сфере межбюджетных отношений.

В этой ситуации законодатель должен четко себе представлять цели и задачи государственного устройства в финансовой системе, т. к. построение межбюджетных отношений без этого невозможно.

На наш взгляд, есть два пути развития бюджетной политики: обеспечить самостоятельность бюджета муниципального образования в соответствии с действующим законодательством в полном объеме; обеспечить принцип равенства муниципальных образований при условии отсутствия самостоятельности бюджетов муниципальных образований.

Проведем анализ реализации бюджетного федерализма в Российской Федерации.

2.1 Распределение расходов на уровне бюджетной системы

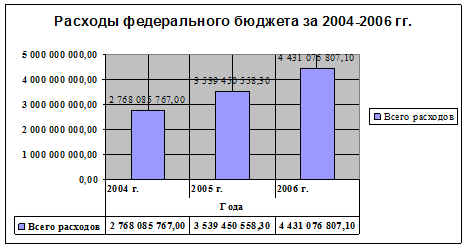

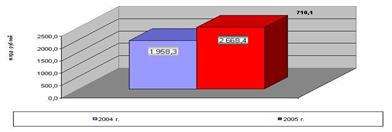

Рассмотрим динамику распределения расходов на уровне бюджетной системы за 2004–2007 гг. Федеральный бюджет на 2004 год по расходам составил в сумме 2 768 085,8 млн. рублей и доходам в сумме 3 273 844,6 млн. рублей исходя из прогнозируемого объема валового внутреннего продукта в сумме 16 130 млрд. рублей и уровня инфляции (потребительских цен) 10 процентов (декабрь 2004 года к декабрю 2003 года).

Превышение доходов над расходами федерального бюджета составил в сумме 505 758,8 млн. рублей. Сравнительный анализ экономической структуры бюджета 2003 и 2004 гг. (представлен в табл. 2.1.1).

Таблица 2.1.1. Экономическая структура расходов проектов федерального бюджета на 2004 г. по сравнению с 2003 г.

| Экономические статьи | Сумма, млрд. руб. | Доля в расходах, % |

Темпы роста |

||

| 2004 | 2003 | 2004 | 2003 | ||

| I. Текущие расходы | 2463,4 | 2182,0 | 92, 6 | 93,1 | 1,13 |

| 1. Закупки товаров и оплата услуг | 1108,4 | 947, 0 | 41,7 | 40,3 | 1,17 |

| Из них: | |||||

| оплата труда | 435,1 | 362,3 | 16, 4 | 15,4 | 1,2 |

| начисления на фонд оплаты труда | 71,4 | 56, 9 | 2,7 | 2,4 | 1,25 |

| медикаменты, перевязочные средства и прочие лечебные расходы | 14,1 | 12,5 | 0,5 | 0,5 | 1,13 |

| продукты питания | 34, 6 | 32,1 | 1,3 | 1,4 | 1, 08 |

| оплата ГСМ | 27,7 | 26,1 | 1,0 | 1,1 | 1, 06 |

| транспортные услуги | 27,1 | 20,3 | 1,0 | 0,9 | 1, 33 |

| оплата услуг связи | 11,3 | 7,2 | 0,4 | 0,3 | 1, 57 |

| 2. Выплата процентов по государственному долгу РФ | 287, 6 | 276, 7 | 10, 8 | 11,7 | 1, 04 |

| 3. Субсидии, субвенции и текущие трансферты | 1 0 67,4 | 966, 6 | 40, 1 | 41,1 | 1,1 |

| II. Капитальные расходы | 216,5 | 192,7 | 8,2 | 8,1 | 1,12 |

| Продолжение таблицы 2.1.1 | |||||

|

1. Капитальные вложения в основные фонды |

172, 6 | 162,8 | 6,5 | 6,9 | 1,06 |

|

2. Создание государственных запасов и резервов 15,2 |

15, 2 | 17,5 | 0,6 | 0,7 | 0,87 |

| 3. Капитальные трансферты | 28,4 | 12,2 | 1,1 | 0,5 | 2,33 |

| Итого | 2659,4 | 2 345,6 | 100,0 | 100,0 | 1,13 |

Федеральный бюджет на 2005 год по расходам составил в сумме 3 539 450,6 млн. рублей исходя из прогнозируемого объема валового внутреннего продукта в сумме 21 000 млрд. рублей и уровня инфляции (потребительских цен) 10–11 процентов (декабрь 2005 года к декабрю 2004 года).

Превышение доходов над расходами федерального бюджета составил в 2005 году в размере 1 440 306,0 млн. рублей.

Федеральный бюджет на 2006 год по расходам составил в сумме 4 431 076 807,1 тыс. рублей исходя из прогнозируемого объема валового внутреннего продукта в сумме 27 220 млрд. рублей и уровня инфляции (потребительских цен) 9,0 процента (декабрь 2006 года к декабрю 2005 года).

Превышение доходов над расходами федерального бюджета составил в 2006 году в размере 1 739 407 792,9 тыс. рублей.

Федеральный бюджет на 2007 год по расходам составил в сумме 5 463 479 900,0 тыс. рублей исходя из прогнозируемого объема валового внутреннего продукта в сумме 31 220 млрд. рублей и уровня инфляции (потребительских цен) 6,5 – 8,0 процента (декабрь 2007 к декабрю 2006 года).

Превышение доходов над расходами федерального бюджета составил в 2007 году в сумме 1 501 837 300,0 тыс. рублей.

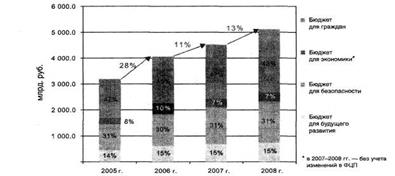

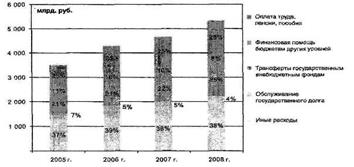

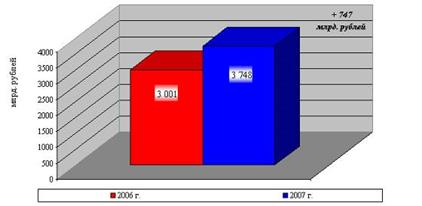

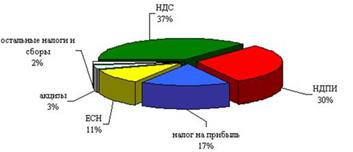

Сравнительная таблица расходов бюджета Российской Федерации (приводится в таблице 2.1.2, рис. 2.1.1).

Таблица 2.1.2. Структура расходов бюджета Российской Федерации за 2004–2006 гг.

| Наименование | Года | ||

| 2004 г. | 2005 г. | 2006 г. | |

| Общегосударственные вопросы | 2 768 085 767,0 | 521 432 386,8 | 623 208 393,5 |

| Правоохранительная деятельность и обеспечение безопасности государства | 318 542 875,6 | 455 310 487,3│ | 556 337 119,1 |

| Национальная экономика | 263 259 417,6 | 358 628 271,4 | |

| Охрана окружающей среды и природных ресурсов, гидрометеорология, картография и геодезия | 826 696,5 | 4 760 520,5 | 6 816 087,7 |

| Жилищно-коммунальное хозяйство | 1866022,7 | 12 110 184,9 | 54 336 280,7 |

| Образование | 119 256 069,7 | 160 468 316,1 | 211 976 793,2 |

| Культура, искусство и кинематография, средства массовой информации |

11 408 048,4 16 582 843,1 |

48 375 238,0 | 55 834 646,4 |

| Здравоохранение и физическая культура | 42317938,3 | 94 078 574,1 | 160 347 542,0 |

| Социальная политика | 12 620 991,0 | 185 874 780,1 | 216 506 387,1 |

| Всего расходов | 2 768 085 767,0 | 3 539 450 558,3 | 4 431 076 807,1 |

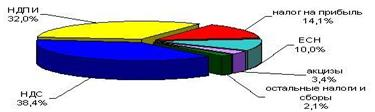

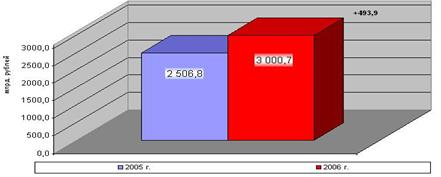

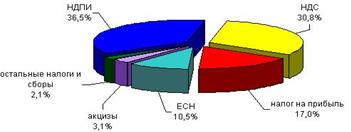

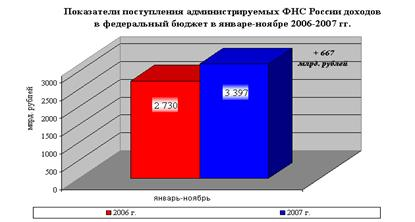

Рис. 2.1.1 Расходы федерального бюджета за 2004–2006 гг.

Исходя из данных табл. 2.1.2, и рис. 2.1.1 можно сказать, что расходы бюджета с каждым годом увеличивались, всего расходов за 2004 г. – 2 768 085 767,0, за 2005 г. – 3 539 450 558,3, и в 2007 г. составили – 4 431 076 807,1 млн. руб.

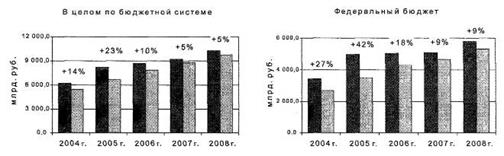

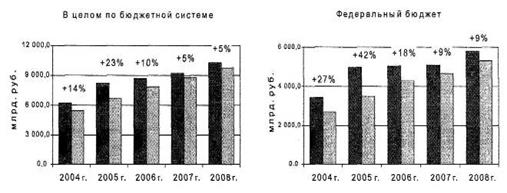

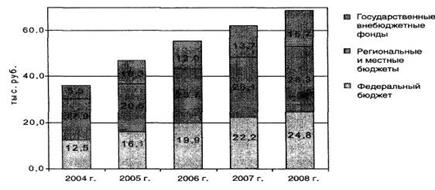

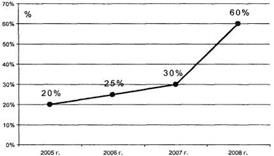

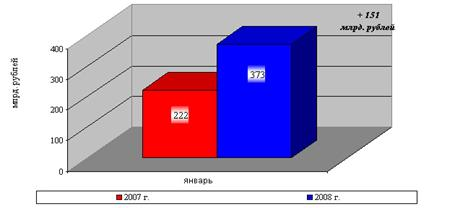

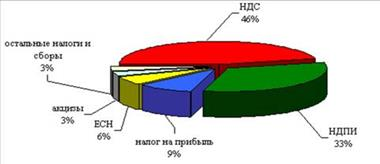

В 2007 году прогнозировалось существенное увеличение возможности государства по реализации общенациональных приоритетов (табл. 2.1.3).

По сравнению с ожидаемым исполнением в текущем году расходы – на 1074,9 млрд. рублей (24,5%).

Таблица 2.1.3. Основные параметры федерального бюджета

| Показатели | 2005 (отчет) | 2006 (отчет) | 2007 (отчет) | 2008 (проект) | 2009 (проект) |