банк интернет финансовый

В условиях современной, рыночно ориентированной экономической системы, на передний план выходит необходимость исследования коммерческих банков ввиду роста банковской конкуренции. Банковская конкуренция представляет собой специфический процесс, который являет собой соперничество кредитных организаций между собой по поводу наиболее благоприятного места на рынке предоставления банковских услуг и банковских продуктов. Банковская конкуренция обостряется также в современных условиях ввиду того, что на российском рынке отечественные банки конкурируют как друг с другом, так и с зарубежными банками.

Благодаря всемирной сети — Интернет, которая вошла в нашу жизнь и стала повседневной необходимостью, в банках появился Интернет-банкинг, характеризующий себя как система управления банковскими счетами в режиме онлайн. Интернет-банкинг — это одна из наиболее быстро развивающихся сфер на сегодняшний день в нашей стране. История развития этой отрасли не всегда была однозначной и лишь после широкого её применения в западных странах она начала широко распространяться и в России.

Предполагалась дальнейшая основная работа в самих отделениях банка, однако быстрорастущая конкуренция среди представителей финансовой сферы требовала новых решений. Для того чтобы привлекать все новых и новых клиентов банкам необходимо было создавать преимущества для потенциальных потребителей их услуг. Одним из таких нововведений в определённый момент и стала сфера Интернет-банкинга как наиболее перспективная ветвь развития технологий в сфере финансов.

Бурное развитие Интернет-банкинга позволило многим западным группам открывать собственный бизнес на территории России. Это в свою очередь порождало давно ожидаемую конкуренцию. После прихода западных лидеров отечественные банки начинали отчётливо понимать, что без дополнительных условий и комфортных для клиента нововведений они не смогут конкурировать с опытными игроками данного сегмента. Российскому банковскому сообществу удалось устоять и даже показать достаточно хорошие результаты.

Благодаря большому содействию правительства по отношению к отечественным представителям финансовой индустрии сфера Интернет-банкинга продолжала развиваться и к концу 2014 года уже клиенты начали оценивать достоинство и надёжность банка по тому, присутствует ли среди прочих его услуг Интернет-банкинга. К этому времени уже более 85% всех банков как национального, так и регионального масштабов имели в своём арсенале хорошо сбалансированную и надёжную систему Интернет-банкинга.

Интернет-банкинг в РФ: современное состояние и перспективы развития. Часть

... Дистанционное банковское обслуживание в России имеет большие перспективы развития. Наибольший потенциал роста сохраняется в мобильном и интернет-банкинге. Вместе с ... интернет-банкинга в России. Менее популярны среди пользователей услуги таких интернет-банков как ВТБ24-Онлайн, Альфа-Клик и интернет-банк Тинькофф, которыми пользуются 8%, 7% и 5% пользователей интернет-банкинга на территории России. ...

Актуальность выбранной темы заключается в том, что сегодня Интернет-банкинг выступает одним из наиболее прогрессирующих сервисов. Она позволяет при помощи сайта банка осуществлять виртуальное общение с банком, получать информацию по счетам, выполнять различные финансовые операции 24 часа в сутки. С новыми возможностями пропадает необходимость посещать отделения банка, для этого достаточно иметь компьютер или же другое устройство имеющее доступ в Интернет. На сегодняшний день Интернет-банкинг превратился в обыденный инструмент для повседневной работы. Теперь прежде чем выбрать банк, у клиентов появилась возможность оценить, как условия предлагаемых продуктов, так и функциональность, и привлекательность его систем дистанционного доступа.

Цель выпускной квалификационной работы: исследовать рынок Интернет-банкинга для физических лиц, выявить основные проблемы и разработать рекомендации по их решению на примере банка ОАО «Сбербанк России».

Для достижения цели, выделены следующие задачи:

- Определить преимущества и недостатки Интернет-банкинга;

- Провести анализ использования Интернет-банкинга в РФ;

- Проанализировать функциональные возможности «Сбербанк Онлайн»;

- Выявить основные проблемы Интернет-банкинга в ОАО «Сбербанк России»;

- Разработать рекомендации по совершенствованию системы Интернет-банкинга в ОАО «Сбербанк России».

Объект исследования — ОАО «Сбербанк России».

Предметом исследования выступают услуги, предоставляемые в рамках Интернет-банкинга.

Первая глава выпускной квалификационной работы посвящена истории создания Интернет-банкинга, сущности его и правовому регулированию. Здесь же подробно описаны возможности системы, определены ее преимущества и недостатки.

Вторая глава посвящена рынку Интернет-банкинга для физических лиц в РФ. Здесь проанализированы функциональные возможности Интернет-банкинга и пользователей услугами систем Интернет-банкинга, безопасность и качество обслуживания, на основании отобранных статистических данных, анкетированных опросов и рейтингов опубликованных аналитических агентств. Тем самым выявлены основные проблемы и предложены пути их решения.

В третьей главе проведен анализ системы «Сбербанк Онлайн» для физических лиц в банке ОАО «Сбербанк России». Здесь охарактеризованы принципы работы Интернет-банкинга в банке, выявлены проблемы, препятствующие развитию Интернет-банкинга для физических лиц и разработаны рекомендации по их совершенствованию.

1. Теоретические основы развития интернет-банкинга

Банк можно определить, как кредитную организацию, которая основной своей целью ставит осуществление банковских операций, среди которых кредитование организаций и физических лиц, привлечение средств во вклады и проч. Сущность понятия кредитной организации определено Федеральным законом №17-ФЗ от 3 февраля 1996 года «О банках и банковской деятельности».

Важно отметить, что современная банковская система России сформировалась в результате экономических преобразований, начавшихся еще в СССР в конце 80-х годов. Современная банковская система России представлена двумя уровнями. В юридическом плане она базируется на основе законов: «О банках и банковской деятельности» и «О Центральном банке».

Анализ российского рынка системы Интернет-банкинг в деятельности ...

... ОАО «Сбербанк»; проанализировать систему «Сбербанк ОнЛ@йн» в деятельности Сбербанка России; выявить основные проблемы развития системы «Сбербанк ОнЛ@йн» в деятельности ОАО «Сбербанк»; определить возможные перспективы совершенствования системы Интернет-банкинг в деятельности ОАО «Сбербанк». В ...

По состоянию на 2014 год активное развитие для коммерческих банков получают услуги Интернет-банкинга. В первую очередь, отметим, что возможность предоставления электронных услуг для банков, связана с распространением Интернет. Главное преимущество использования Интернет — рост электронных технологий обслуживания клиентов.

Тенденции развития рынка электронных услуг определяются потребностями клиентов (конечных пользователей систем электронного обслуживания), потребностями банковского сообщества (непосредственно банков, которые предоставляют услугу управления счетами своим клиентам через дистанционные каналы доступа), тенденциями рынка информационных технологий (новых устройств, новых каналов связи, новых технологий).

Помимо вышеперечисленных основных факторов, на рынок Интернет-банкинга большое влияние оказывают также законодательство, экономическая ситуация в стране, IT-инфраструктурные особенности региона и пр.

По состоянию на 2015 год активное развитие для коммерческих банков получает инновационное банковское обслуживание (обслуживание с использованием электронной вычислительной техники и сети Интернет).

В настоящее время услуги электронного банковского обслуживания предоставляются разными субъектами финансового рынка разным субъектам этого рынка с использованием различных каналов доступа к этим услугам.

Современное банковское обслуживание определено ориентированием на внедрение инноваций. Инновационные банковские услуги по определению Лаврушина О.И. — это операции кредитной организации по оказанию конкретного вида деятельности с использованием усовершенствованных технологий и электронной техники.

По мнению Шустова А.А. инновационные банковские услуги — это результат отдельных технических, технологических, интеллектуальных, профессиональных и других действий, направленных на удовлетворение потребностей клиентов банка.

В рамках инновационной деятельности отечественных банков ориентир определен дистанционным банковским обслуживанием и использованием электронных расчетов.

История возникновения электронных расчетов берет свое начало с возникновения и развития сети Интернет. Дистанционное банковское обслуживание (ДБО) — это услуги удаленного доступа к различным банковским операциям, предлагаемые банком для своих клиентов (юр. и физ. лицам).

Под услугами ДБО понимаются такие электронные услуги, которые позволяют производить обслуживание клиентов с использованием различных каналов телекоммуникаций, таких как мобильный телефон, сеть интернет, планшеты, терминалы самообслуживания и прочее. Главное преимущество ДБО, обслуживание клиентов в удаленном доступе, без необходимости посещения офисов банка, за исключением операций с наличными деньгами.

Выделим четыре наиболее распространенных видов ДБО;

- РС-Банкинг (банковские системы «клиент Банк») — разработана специально для юридических лиц, осуществляемая при наличии программного обеспечения, установленного и со стороны клиента, и со стороны банка.

Со стороны клиентской части программы хранятся данные этого клиента, а в банковской — всех его клиентов. Взаимодействие осуществляется при помощи модема путем прямого телефонного соединения с сервером банка.

Роль и место современных Интернет-технологий в развитии банковских услуг

... электронных банковских услуг в сети Интернет на предмет выявления значения данных услуг для банковского бизнеса, основных тенденций и перспектив развития банковских продуктов и операций на основе Интернет-технологий. При написании данной дипломной работы использовалась широкая информационная база, ...

Телефонный-банкинг — это информационная система, разработанная для юридических и физических лиц, позволяющая получать информацию о состоянии своего счета и управлять им при помощи телефона.

Взаимодействие происходит как при помощи связи с операторами, так и автоматизированными системами. Чтобы воспользоваться системой Телефонного-банкинга нужно иметь телефонный аппарат с возможностью тонового режима.

К нему относится система «Телебанк» которая предоставила связь между банком и клиентом по телефону. Система полностью автоматизированная, позволяющая клиенту отдавать распоряжения банковскому компьютеру для получения информации такой как; курс валют, информация о счете, о товарах и услугах, адреса филиалов и банкоматов и тд.

Мобильный-банкинг — разработан для физических лиц. Банковские услуги, предоставляющие физическим лицам возможность управлять своими банковскими счетами.

К самой простой услугой Мобильного-банкинга является, информирование пользователя посредством смс о выполняемых операциях с его банковским счетом в текущем времени (уведомления о снятии или поступления денежных средств на счет, уведомления о совершаемых операциях и т.д.).

Другой из финансовых услуг является Смс-банкинг, который (используется, например, «Мегафон» совместно с ВТБ24).

Разница между предыдущем сервисом и Смс-банкингом заключается в том, что связь здесь устанавливается двухсторонняя, дающая возможность клиенту не просто видеть то, что происходит у него на счетах, но и распоряжаться о проведении различных операций (к примеру: проводить операции между своими счетами, оплачивать различные услуги, такие как ЖКХ, спутникового ТВ, интернет и т.д.,).

Интернет-банкинг — является лидером дистанционного банковского обслуживания (ДБО) предоставляемого банками для управления своими счетами и осуществления операций по ним через сеть интернет.

Иначе говоря, ИБ позволил своим клиентам получать всю необходимую информацию по своим счетам и проводить необходимые операции в режиме онлайн на сайте банка, не имея значения от местонахождения. Данная услуга предоставляется совершенно бесплатно и направлена на усовершенствование в целом банковской системы. Создавая ее, планировалось облегчить работу как сотрудников банка, так и клиентов, тем самым избавиться от длинных очередей в отделениях банка, с возможностью быстро выполнять свои задачи.

Интернет-банкинг для физических лиц в целом дает возможность управлять всеми своими счетами, в том числе картами и вкладами, получать необходимую информацию, выполнять различные операции, расплачиваться за товары и услуги, доступность к расширенной статистике по счетам и вкладам, приобретение различных продуктов банка.

Для подключения услуги ИБ необходимо:

- стать клиентом банка (иметь активный счет);

- обратиться в любое отделение банка, чтобы заключить соглашение, получить логин и пароль;

- написать заявление на получение смс-кодов или одноразовых паролей, указав в нем свой номер телефона;

- иметь возможность выхода в интернет.

Для входа в систему ИБ требуется ввести логин и пароль. Затем на номер телефона будет выслан одноразовый пароль или код, для безопасности входа в систему, срок его действия не более трех минут. После входа в систему, открывается раздел меню «обзор», в котором представлены все счета данного пользователя. Для удобства использования Интернет-банкинга, некоторые банки дали возможность каждому счету присвоить свое «имя». На против каждого счета имеется значок или же меню, при нажатии которого можно выбирать нужные действия.

Главные характеристики ИБ:

- Функциональные возможности

- Защита финансовой информации при ее передаче

- Удобство пользования системой

Важность приведенных характеристик была определена специалистами, разработавшими систему ИБ при помощи анализа и опроса пользователей. Функциональные возможности являются важным звеном, для клиента та система будет считаться востребованной и полноценной, которая даст возможность выполнять в ней полный спектр финансовых услуг. Малейшее ограничение функциональных возможностей, уменьшает привлекательность такой системы. Услуги, предоставляемые системой оказавшиеся не в полном объеме, вынуждает клиента идти в отделение банка. Поэтому на рынке конкурентоспособности, каждый банк стремиться сделать свою систему ИБ более уникальной, наделив ее полным спектром банковских услуг.

Услуги Интернет-банкинга для физических лиц можно разделить на

информационные;

- коммуникационные;

- транзакционные.

К информационному уровню относится информация маркетингового и официального характера о кредитной организации. Клиент может ознакомиться с продуктами банка и его услугами, но без возможности передачи информации. Риски такого уровня очень низки, т.к. внутреннюю банковскую сеть и данный сервер ничего не связывает. Такой уровень обеспечен либо самим банком, либо поручен другой фирме.

Коммуникационный уровень дает возможность производить взаимодействие между клиентом и кредитной организацией в части передачи информации. Обычно это происходит по средствам передачи информации через электронную почту или встроенные сообщения, к ним относятся заявки на получение кредитов, получение выписок, просмотр истории проведенных операций, графика платежей по текущим кредитам и пр. Здесь же серверы имеют доступность к внутренней сети банка, а поэтому и риск гораздо выше, чем в предыдущем уровне.

Транзакционный уровень дает возможность клиентам совершать различные операции в сети. Этот уровень является наиболее рискованным, т.к. непосредственно имеет связь между сервером и внутренней банковской сетью. К этому уровню относятся операции;

- ü со счетами вкладов (денежные переводы между собственными счетами вклада, на счет вклада другого клиента, погашение кредитов со счета вклада, открытие и закрытие вклада).

ü Со счетами пластиковых карт (пополнять и снимать денежные средства; переводы между своими счетами карт и на счет вклада, переводы со счета карты на свой счет или счет другого клиента, погашение кредита со счета карты, оформление автоплатежей, оформление заявление на перевыпуск и получение карт, блокировка и приостановление обслуживания)

ü Информационные (информация о текущем остатке средств на счете вклада, о доступных средствах по всем счетам, о выполненных операций, получение анализа своих финансов)

ü с платежами (оплата жилищно-коммунальных услуг, оплата за обучение, штрафов, счетов за связь, покупок в Интернет-магазинах и т.д., отзыв ошибочных платежей при необходимости)

ü с валютой (покупать или продавать

Системы ИБ только начали приживаться в нашей стране, завоёвывая все больше доверие у населения, и стремительными темпами начинает набирать обороты. В процессе использования Интернет-банкинга можно выделить как ряд преимуществ, так и недостатков, для наглядности рассмотрим их в (Таблица 1).

Таблица 1. Преимущества и недостатки Интернет-банкинга для физических лиц

|

преимущества |

недостатки |

|

Простота подключения и удобство пользования |

Низкий уровень защиты |

|

оперативность |

Не доработаны грамотные инструкции для работы в системе |

|

экономичность |

Нет прогноза сроков окупаемости |

|

Комфортность интерфейса |

Психологические трудности |

|

круглосуточный доступ к своим счетам и контроль без посещения банка |

Недостаточно квалифицированных кадров |

|

Защищенность транзакций |

Информированность населения очень низкая |

Главные преимущества Интернет-банкинга проявились в удобстве, простоте и оперативности использования. Стало возможным избавиться от очередей в отделениях банка и бумажной волокиты, а также проводить все транзакции между клиентами и банком оперативно. Круглосуточный контроль за счетами, позволяет быстро отреагировать на сложившую ситуацию на финансовых рынках (например, закрыть вклад, погасить кредит).

К ИБ очень просто подключиться, для этого достаточно иметь активный счет в банке и договор «Об оказании услуг в системе Интернет-банкинг». Экономичность заключается в минимизации затрат на организацию банковского обслуживания, которая позволила снизить тарифы на проведение банковских операций. Банки предложили своим клиентам льготные тарифы на проведения операций и совершения платежей через ИБ.

К главным недостаткам относится:

) степень защиты. SSL — сертификат Она достаточно распространена и довольно известна хакерам. Если сравнивать ее с системой «клиент-банк», работающей в замкнутых Интернет сетях, которые не имеют выхода в Интернет, то она достаточно низкая.

) Отсутствие прогноза сроков окупаемости. Чтобы запустить одну такую систему, как Интернет-банкинг требуется высокие начальные капиталовложения, которые составляют от 1 до 5 млн. долл.

Первая система Интернет-банкинга возникла еще в 80х гг., страной ее создания стала США. Первой системой, давшей возможность физическим лицам получать информацию по своим счетам при помощи подключения телефона к компьютеру банка, явилась «Homebanking». Позже банки внедрили системы, позволяющие управлять своими счетами с прямым подключением к банковским серверам с помощью персональных компьютеров, не требующие постоянного подключения к Интернету, за исключением передачи данных. Одна из первых таких систем явилась «PC-banking», которая в функциональном плане полностью соответствовала ИБ. Затем в 1994 г. Стэндфордским федеральным кредитным союзом была введена впервые услуга перевода денежных средств со счетов. А в 1995 г. был открыт первый виртуальный банк «Security First Network Bank», предложивший пользователям PC-banking, в полной мере использовать коммуникационные и сервисные возможности Интернета на новом качественном уровне. Но из-за низкого доверия населения, в те времена, к возможности проведения банковских операций в Интернете, он потерпел неудачу.

Однако благодаря стремительному развитию Интернета и мобильной связи в США, появился первый банк «Bank ofAmerika», достигший успеха в Онлайн-банкинге и завоевавший массовое доверие пользователей. Он смог развить ИБ так, что она стала самым популярным средством для управления своими счетами по всей Америке. Уже к 2001 г. он стал банком лидером по предоставлению услуги ИБ, число активных пользователей составило 20% всех клиентов банка, к концу года было осуществлено боле 3 млн. денежных переводов на общую сумму более 1 млрд. долл. США. На сегодняшний день в странах западной Европы и США, пользователями услугой ИБ являются 90% от всех пользователей Интернета.

Интернет — технологии дают возможность людям по всему миру максимально эффективно использовать удобные способы для работы с информацией (графика, текст, звук, видео).

В России же системы ИБ развивались гораздо сложнее. Появилась она лишь в конце 90х гг. У Российских банков не было богатого опыта широкого использования банковских услуг, вместо этого был познан печальный опыт кризисов, от которых страдали в первую очередь физические лица, являющиеся основными потребителями розничных банковских услуг по всему миру. Однако, несмотря на этот фактор, первым российским банком, которому удалось сохранить доверие многочисленных клиентов стал «Автобанк», запустивший в 1998 г. систему «клиент-банк» — управление счетами в режиме онлайн. Следующем банком на пути внедрения своей системы стал «ГУТА-Банк», запустивший «Телебанк» еще в 1997 г., но лишь в 1999 дополнил ее обслуживанием через Интернет. К 2001 г. число пользователей системой «Телебанк» составило всего лишь 4 тыс. пользователей.

Последующие годы ИБ развивался очень медленными темпами. По состоянию на 3-й квартал 2001 г. Интернет — услуги физическим лицам предоставляли 36 банков, из них 22 банка зарегистрированы в Москве. А более 100 российских кредитных организаций заявляли о своих намерениях внедрить услуги ИБ к середине 2002 года. И так в 2002 г. появляется система ИБ «Ситибанк Онлайн» для обслуживания физических лиц, а вслед за ней «PSB — online» от Промсвязь банка. К 2005 г. на российском рынке ИБ всего лишь 10% клиентов физ. лиц стали постоянными пользователями ИБ. Затем Интернет-банкинг начинает стремительно набирать обороты. С 2006 г. была внедрена еще одна из знаменитых на сегодняшний день систем ИБ — «Альфа-клик» от Альфа банка, а в 2007 г. к ней присоединился Банк Русский Стандарт. В 2008 году на рынок ИБ выходят еще два банка «Тинькофф Кредитные Системы» (ТКС банк), признанный по итогам 2012 г. лучшим банком в России на рынке Интернет-банкинга для физических лиц, и крупнейший банк «Сбербанк России» с системой «Электронная сберкасса», предназначенная для работы со сберкнижками, но уже к 2009 г. переименовал систему в «Сбербанк Онлайн», внедрив в нее новые возможности управления своими счетами и пластиковыми картами. Только за 2009 год количество пользователей системы «Телебанк» от ВТБ24 увеличилось в два раза, что составило 400 тыс. чел. Так же в 2010 г. пользователей системы «Альфа-клик» превысило миллиона клиентов и уже в 2013 году составило 15 миллионов человек.

Первый виртуальный банк в России «РокетБанк» был создан в 2013 г. При этом денежные средства хранятся на счете в банке-партнере (КБ «Интеркоммерц»), он и оказывает все банковские услуги. Иначе говоря, «Рокетбанк» — это сервис, обеспечивающий «комфортное взаимодействие клиента с банком, дающий возможность управлять всеми сервисами через приложение».

Сегодня европейские банки не то, чтобы отстают от американских, но и обходят их как по количеству банков, так и по оборотам в этой сфере. В Европе 4% всех банковских операций совершается в сети Интернет, а в США — 3%. Всего же сегодня в мире насчитывается более 1500 банков, предоставляющие услуги Интернет-банкинга.

Независимые эксперты подтвердили, что на мировом рынке Интернет-банкинга, российские банки выглядят очень достойно. Если поставить в сравнение «Сбербанк» и «Bank of Amerika», то это день и ночь. Онлайн каналы в западных банках представляют собой устаревшие интерфейсы, имеющие ряд ограничений и неудобств.

В последние годы конкуренция на рынке ИБ растет. Ее лидером на рынке, по количеству пользователей становиться Сбербанк России. В 2014 г. «Сбербанк Онлайн» признан лучшим розничным ИБ в Центральной и Восточной Европе и становиться самой популярной системой в России. Обусловлено это тем, что Сбербанк России считается одним из самых крупных банков, имеющий широких охват клиентской базы.

На конец 2014 г. количество пользователей системами ИБ на российском рынке составило 23.3 млн., из них клиенты системы «Сбербанк Онлайн» превысило 18 млн. человек. За последний год Сбербанк обзавелся новой страницей входа в систему, добавив в нее более удобный интерфейс и современный дизайн, так же имеет версию приложения в социальных сетях «В контакте» и «Одноклассники».

«ЮниКредит» банк, имеющий систему Интернет-банкинга «EnterUniCredit» за последний год увеличил число доступных для оплаты услуг, увеличив число поставщиков. Благодаря партнерству с электронными платежными системами как «QIWI» и «CyberPlat». Таким образом клиенты могут провести платежи на счет более тысячи организаций, а в 2015 г. планируется увеличить в трое.

В свою очередь Альфа Банк предоставил своим клиентам возможность оплачивать Интернет — магазины, работающие с Яндекс. Деньги через Альфа-клик. При оплате товара достаточно выбрать способ оплаты «Альфа-клик» и оплатить.

Банк «ХоумКредит» предоставил своим клиентам новые удобства пользования, отобразив виджеты в личном кабинете, при помощи которых можно выводить шаблоны операций и важную информацию на главную страницу. Так же появилась возможность программирования платежей, можно настроить ежемесячную дату списания платежей по кредиту или оплаты услуг.

Интернет-банкинг набирает обороты стремительными темпами, крупные банки разрабатывают и внедряют новые услуги в свои функциональные возможности, облегчают процессы удобства пользователей, в рекламе большое значение уделяют дистанционным каналам. По прогнозам, прирост активных пользователей в Интернет-банкинге составляет около 40-50% в год.

Регулирование банковских электронных услуг через сеть Интернет осуществляется:

) Законодательными актами общего характера, нормы которых, так же могут быть применены и к субъектам электронной банковской деятельности (Конституция РФ, ГК РФ, ГПК РФ, Арбитражный Процессуальный Кодекс РФ, Кодекс о Административных правонарушениях РФ, УК РФ);

) Банковским законодательством (ФЗ «О Центральном банке РФ (Банке России)», «О банках и банковской деятельности», «О несостоятельности (банкротстве) кредитных организаций», «О реструктуризации кредитных организаций»);

) Информационным законодательством и отдельными нормами финансовых законов;

) Нормативно — правовые акты Банка России (указания, положения и инструкции).

При необходимости они направляются во все зарегистрированные кредитные организации.

До принятия закона «Об электронно-цифровой подписи», чтобы открыть «виртуальный» счет, клиент должен был посетить офис банка или же нотариально заверенный договор выслать по почте, который подтверждал личность владельца счета.

Основные положения, содержащиеся в законе об электронной цифровой подписи:

все экземпляры подписанного файла ЭЦП имеют юридическую силу;

документы, подписанные ЭЦП, имеют доказательную силу в суде наравне с документами в бумажном виде;

ЭЦП признается равнозначной собственноручной подписи физического лица, если проверена открытым ключом и сертификат на момент подписания действителен, а файл не изменялся;

лица, использующие ЭЦП другого лица незаконно, несут уголовную, гражданско-правовую и административную ответственность.

ЭЦП — реквизит электронного документа, предназначенный для защиты данного документа от подделки, полученный в результате криптографического преобразования информации с использованием закрытого ключа ЭЦП и позволяющий идентифицировать владельца ключа, а также установить отсутствие искажения информации в электронном документе.

Иначе говоря, ЭЦП — это последовательность цифр, которая создается путем преобразования подписываемого электронного документа специальным программным средством по криптографическому алгоритму и предназначается для проверки подлинности электронного документа.

Сертификат ключа подписи — бумажный документ или электронный с электронной цифровой подписью уполномоченного лица удостоверяющего центра, которые включают в себя открытый ключ ЭЦП и которые выдаются удостоверяющим центром участнику информационной системы для подтверждения подлинности электронной цифровой подписи и идентификации владельца сертификата ключа подписи.

Проще говоря, сертификат ключа подписи — это образец подписи, заверенный удостоверяющим центром. Удостоверять идентичность подписи можно только на основании лицензии. Чтобы попасть под действие этого закона цифровые подписи должны пройти сертификацию. Удостоверяющим центром имеет право быть только юридическое лицо, выдающие сертификаты ключей подписей для использования в информационных системах общего пользования.

Закон «Об ЭЦП» был призван для упрощения процесса открытия счетов и заключения соглашений, чтобы исключить необходимость заключения договора на бумаге. Однако этого не произошло. При заключении договора на открытие счета через Интернет, чаще всего приходится руководствоваться привычными нормами ГК РФ. В нем есть статья, закрепляющая возможность использования аналогов собственноручной подписи, если об этом между сторонами было заключено соответствующее соглашение. Кроме того, можно опираться на закон, предусматривающий, что юридическая сила ЭЦП признается при наличии программно-технических средств, обеспечивающих идентификацию подписи и соблюдение правил их использования.

Важнейшей проблемой, препятствующей дальнейшему развитию ДБО с использованием Интернета является выполнение требований закона, запрещающего кредитным организациям открывать все счета физическим лицам без личного присутствия лица, открывающего счет, или же его представителя.

Для разъяснения положений ФЗ №115 Банк России выпустил информационное письмо, в котором сообщалось, что: «Исходя из буквального толкования вышеуказанной нормы ФЗ, для открытия счета физическому лицу, его присутствие является обязательным (либо его представителя) независимо, являлось ли это физическое лицо клиентом этого банка ранее, имеются ли в банке на момент открытия счета достаточные для идентификации указанного клиента документы, открыты ли уже на имя этого физического лица активные банковские счета (вклады) и т.д.».

Исходя из этого, открытие счета через системы ИБ являются невозможным, т.к. ЦБ РФ расценит такой путь как нарушение ст. 7

Позже ЦБ было выпущено письмо, в котором ЦБ дал поручение финансовым институтам при предоставлении услуг Интернет-банкинга идентифицировать помимо владельца счета, еще и других лиц, пользующихся этим счетом.

При этом ответственность банка по данным вопросам регламентирована достаточно жестко. Не выполнение требований закона может повлечь применение к Банку ответственности, предусмотренной в ФЗ №86 от 10.07.2002 г. «О Центральном банке Российской Федерации (Банке России)».

В случаи открытия счета физическому лицу, без его личного присутствия ЦБ предусмотрел следующие меры воздействия, представленные в Таблице 2:

Таблица 2. Меры воздействия ЦБ РФ при открытии счета физ. лицу, в его отсутствии

|

При первичном нарушении |

Штраф в размере 0,1% минимального размера уставного капитала, либо ограничение проведения операций, по которым были выявлены нарушения |

|

При неисполнении требования об устранении выявленного нарушения |

Штраф в размере 1% минимального размера уставного капитала или запрет на осуществление операций, по которым были выявлены нарушения |

|

При повторном нарушении в течение 1 года |

Требование замены руководителей банка или отзыв лицензии на осуществление банковских операций |

Проблемы нормативно — правовой базы дистанционного управления счетами физических лиц:

отсутствие правовой базы ИБ (а также, закона об электронных финансовых услугах).

Законодательно не признана равнозначность операций, совершенных электронным и традиционными способами;

отсутствие организационно-правового механизма реализации закона об ЭЦП;

отсутствие единого стандарта на электронные и финансовые документы для ИБ;

затрудненность сертификации систем криптозащиты информации в государственных органах;

отсутствие систем сертификации ПО, применяемого для электронных платежей;

отсутствие юридических норм на шифрование при обмене конфиденциальной информацией;

отсутствие правоприменительной практики решения спорных вопросов при удаленном банковском обслуживании;

не определен налог на операции, совершаемые в ИБ;

не принят закон об электронном документе;

Таким образом большой интерес к Интернет-банкингу со стороны клиентов выражен в первую очередь привлекательными условиями, нежели условия, предлагаемые в офисах банка. Так как затраты на организацию банковского обслуживания в сети Интернет минимальные, западные Интернет — банки изначально смогли предложить будущим клиентам высокие процентные ставки по вкладам. Российские банки решили расширить свою клиентскую базу путем снижения тарифов по основным банковским операциям.

Сегодня, развитию в нашей стране Интернет-банкинга, способствуют расширение функциональных возможностей, развитие перспективных сервисов WAP, SMS, совершенствование и доступность планшетов, цифровых носителей, смартфонов и мобильных телефонов.

Интернет-банкинг в начале 21 века вошел в историю банковской деятельности как необходимый инструмент для повседневной работы. Теперь выбирая банк, клиент может оценить не только условия предлагаемых продуктов, но и привлекательность, функциональность его систем дистанционного доступа.

Все это говорит о том, что для большинства российских банков развитие Интернет-банкинга должно стать едва ли не самой главной задачей на ближайшее будущее.

В последнее время инновационная деятельность коммерческих банков активно развивается. Инновации на рынке банковских услуг представлены преимущественно электронным (дистанционным) и Интернет — обслуживанием. Интернет-обслуживание это одна из сфер постоянного внедрения инноваций в указанный сектор; активно развивается Интернет-банкинг для физических лиц. Помимо активизации Интернет-банкинга в России инновация банковских услуг во многом определена активизацией карточного обслуживания, которое связано с использованием сети Интернет (например «Сбербанк Онлайн» от банка ОАО «Сбербанк России», который позволяет осуществлять операции с банковской картой через Интернет).

В 2013 году 35,3% от общего количества банковских платежей клиентов — физических лиц было совершено через сеть Интернет. При этом, доля данных транзакций в общем объеме платежей физ. лиц составила 15,3% (1,1 трлн. руб. в абсолютном выражении).

По сравнению с 2012 годом темп прироста количественной доли практически не изменился, а объемной — сократился на 7%. По оценкам «Эксперт РА», в перспективе 1-2 лет тенденция замедления роста совокупного объема Онлайн платежей сохранится на фоне насыщения рынка и смещения приоритетов части пользователей от базовых платежей к комплексному управлению финансами.

Аналитики агентства отмечают, что обострение конкуренции на рынке дистанционного банковского обслуживания (ДБО) побуждает провайдеров Интернет-банкинга дополнять системы множеством функций, не связанных напрямую с осуществлением платежей. Основным приоритетом является предоставление пользователю полноценных решений для управления личными финансами. В числе дополнительных функций — персональный бюджет, визуализация расходов, автоматические платежи по заданному графику.

В Приложении 1 представлена доля компаний — разработчиков инноваций в области Интернет-банкинга в 2014 году. Также доля компаний — разработчиков инноваций в области Интернет-банкинга в рамках обслуживания юридических лиц в 2014 году представлена в Приложении 2. Возможности Интернет-банкинга определены на Рисунке 1.

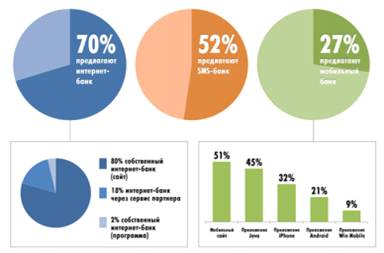

Рис. 1. Направления применения Интернет-банкинга, Мобильного-банкинга и Смс-банкинга

В соответствии с Рисунком 1 можно проследить положительную динамику развития Интернет-банкинга коммерческих банков. Можно сделать вывод, что среди отечественных банков услуги Интернет-банка предлагают 70%.

В течение нескольких лет востребованность услуг и Интернет-банкинга может превысить востребованность стандартных каналов продаж банковских продуктов и обслуживания клиентов.

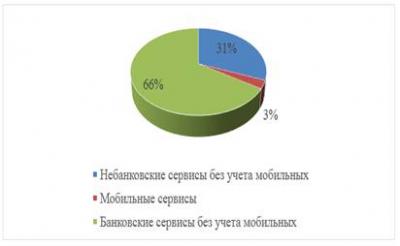

Структура оборота рынка электронных финансовых сервисов по состоянию на 2015 год представлена на Рисунке 2.

Рис. 2. Структура оборота рынка электронных финансовых сервисов по состоянию на 2015 год

Рисунок 2 свидетельствует о преобладающей доли банковских сервисов без учета мобильной связи в структуре рынка электронных финансовых сервисов (порядка 66%).

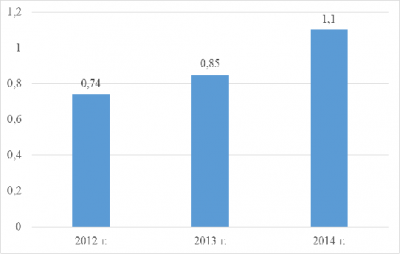

Динамика операций проведенных по каналам Интернет-банкинга в России за 2012-2014 гг. представлена на Рисунке 3.

Рис. 3. Динамика операций проведенных по каналам Интернет-банкинга по России за 2012-2014 гг., в млрд. руб.

В соответствии с Рисунком 3 можно отметить положительную динамику проведенных операций по каналам Интернет-банкинга в России, объем которых составил 1,1 трлн. руб. в 2014 году., прирост по отношению к 2013 году составил 29.41%, а прирост по отношению к 2012 году составляет 48.65%. По итогам анализа видно, что доля совершаемых операций с каждым годом стремительно увеличивается, что свидетельствует о росте пользователей, финансовая грамотность которых увеличивается и они становятся продвинутыми пользователями современных цифровых сервисов.

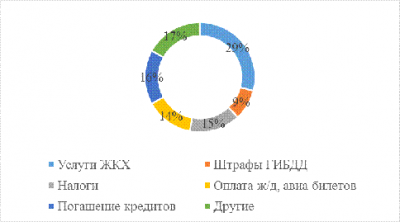

Что касается структуры платежей совершенных физ. лицами в рамках Интернет-банкинга, их состав в 2014 году определен ниже на Рисунке 4.

Рис. 4. Анализ структуры платежей физических лиц по каналам Интернет-банкинга в РФ за 2014 г., в%

Рисунок 4 свидетельствует о преобладающей доле оплаты услуг ЖКХ, которая составила 29%, второе место занимают платежи погашения кредитов 16%, и третье место занимает оплата налогов 15%. Среди всех платежей совершенных по каналам Интернет-банкинга, оплата услуг ЖКХ пользуется наибольшим спросом среди пользователей.

Используя систему Интернет-банкинга, клиенты могут проводить банковские операции в электронном виде с использованием сети Интернет. Система Интернет-банкинга позволяет:

— оплачивать коммунальные платежи, штрафы, налоговые выплаты и пенсионные взносы;

— погашать кредитные обязательства;

— покупать билеты на ж/д., авиатранспорт, бронировать гостиницы, заказывать и оплачивать билеты на концерты и проч.;

— совершать покупки через Интернет и проч.

Интересно проанализировать, кто такие пользователи Интернет-банкинга в 2014 году, представленные на рисунке 5.

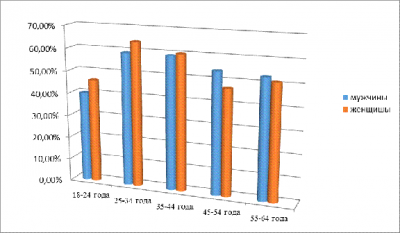

Рис. 5. Анализ пользователей по каналам Интернет-банкинга в разных половозрастных группах в 2014 году, в%

Анализ показал, что 53% пользователей Интернет-банкинга в России составляют женщины. Возраст 35 лет — является медианным возрастом пользователей Интернет-банкинга, который делится на 50% пользователей старше 35 лет, и 50% пользователей младше 35 лет. Для возрастных групп до 35 лет женщины более активно пользуются услугами Интернет-банкинга, при этом, среди Интернет-пользователей старше 45 лет более активными пользователями Интернет-банкинга являются мужчины. Можно сделать вывод, что наибольший спрос среди населения на услуги Интернет-банкинга имеет молодое поколение до 35 лет.

В результате проведенных анализов можно отметить, что к основным инновационным услугам коммерческих банков России можно отнести услуги осуществляемые по каналам Интернет-банкинга.

Инновации ориентированы на обеспечение защищенности и безопасности клиентов. При организации Интернет-банкинга в последнее время существенной проблемой являются различного рода мошеннические операции (например, попытки неправомерного получения персональной информации пользователей систем дистанционного обслуживания).

Значительная доля несанкционированных атак приходится, к примеру, на атаки типа «отказ в обслуживании», которые определены блокировкой работы сети взаимосвязанных серверов (компьютеров) на основе дистанционной модификации так называемыми «хакерами». Продолжительность атак может составлять несколько суток, в течение которых оказывается невозможным дистанционное обслуживание множества клиентов кредитной организации, что может нанести прямой ущерб этой организации и ее клиентам. В последнее время участились акту неправомерного получения реквизитов банковских карт при проведении операций через банкоматы. Подробно основные проблемы Интернет-банкинга представлены в пункте 2.2 работы.

Прежде чем определить направления совершенствования системы Интернет-банкинга, важно охарактеризовать основные проблемы. Конкретизируем основные проблемы Интернет-банкинга в современной по состоянию на 2015 год:

— проблема законодательства в области системы Интернет-банкинга;

— низкая степень защищенности клиентов;

— внутрисистемная разобщенность в области Интернет-банкинга;

— негативное влияние внешних факторов на развитие Интернет-банкинга (инфляция, отсутствие государственной поддержки, низкий финансовый потенциал и др.);

— воздействие политических последствий, сложившихся вокруг Украины.

Раскроем указанные проблемы.

. Проблема законодательства:

Основной проблемой Интернет-банкинга является проблема самого законодательства, что приводит к серьезным проблемам в правовой практике и затрудняет осуществление эффективного надзора. В рамках законодательства РФ нет федерального закона, который ориентирован именно на систему Интернет-банкинга и организацию контроля за его поведением (в рамках Интернет-банкинга нередки случаи мошенничества).

. Влияние внешних факторов на развитие Интернет-банкинга, системы дистанционных денежных расчетов различных видов дистанционных платежных (инфляция, отсутствие государственной поддержки, низкий финансовый потенциал страхователей и др.)

Внешними проблемами Интернет-банкинга, применения дистанционных денежных расчетов различных видов дистанционных платежных можно назвать следующие:

экономические (инфляция, отсутствие государственной поддержки, низкий финансовый потенциал и др.)

юридические (низкий уровень общего законодательного обеспечения).

. Воздействие политических последствий, сложившихся вокруг Украины: снижает устойчивость экономической ситуации в России ввиду ввода санкций против отраслей и секторов экономики, в том числе, банковского сектора. Указанная тенденция снижает финансовую устойчивость коммерческих банков, порождает рост банкротств банковских учреждений.

. В настоящее время существенны риски хакерских атак (более подробно охарактеризованы в параграфе 2.3).

Итак, для современных коммерческих банков важна ориентация на активизацию процессов информатизации и автоматизации процессов обслуживания, при этом, важно обеспечить безопасность платежей через сети Интернет.

В соответствии с методами совершенствования Интернет-банкинга можно отдельно остановиться на методе «Активизация сотрудничества отечественных банков с электронными платежными системами». Важно сказать, что отечественные банки активно сотрудничают с электронными платежными системами, поэтому можно предложить в дальнейшем развивать указанное направление. В подтверждение указанному факту представим ниже графики расчетов граждан через различные электронные платежные системы.

В России наиболее распространенными являются системы WebMoney, Visa Cash, Яндекс. Деньги, E-gold.

Рассмотрим каждую из указанных систем подробнее.Cash (электронный кошелек) — является предоплаченной смарт-картой и совмещает в себе удобства платежных карт с защищенностью и функциональностью встроенного чипа. Карта Visa Cash позволяет легко и быстро оплачивать мелкие расходы, поэтому в основном может использоваться для покупки недорогих предметов, таких, как газеты, билеты в кино, для оплаты непродолжительных телефонных переговоров и т.д.

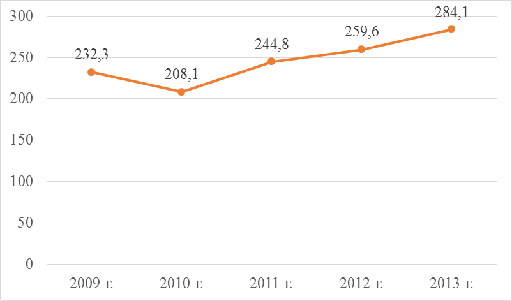

На Рисунке 6 представим динамику расчетов Visa Cash.

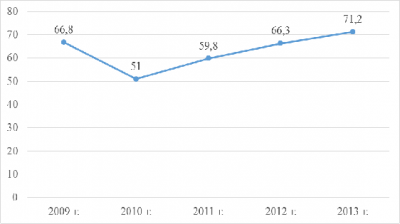

Рис. 6. Динамика расчетов Visa Cash, в млн. рублей

или WebMoney Transfer (произносится «Вебма́ни») — популярная электронная платёжная система, имеющая более 14 млн. регистраций. В системе обращаются частные электронные деньги.

В системе имеется несколько видов расчётных единиц (так называемых «титульных знаков»), которые могут храниться в соответствующих «электронных кошельках»:

– WMR — рублевый кошелек;

– WME — кошелек — евро;

– WMZ — долларовый кошелек;

– WMU — кошелек в юань и проч.

Плюсами системы можно назвать:

— чрезвычайно высокий уровень безопасности в системе

— систему арбитража

— трастовый сервис

— двухфазные платежи

— мультивалютность

— интернациональность (возможность обращение к системе, вывода и ввода средств практически из любой страны мира)

Минусами системы являются:

— высокие требования к настройкам безопасности

— сложность системы восстановления доступа

— интерфейс системы требует адаптации

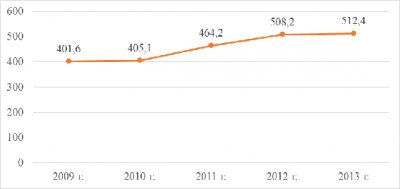

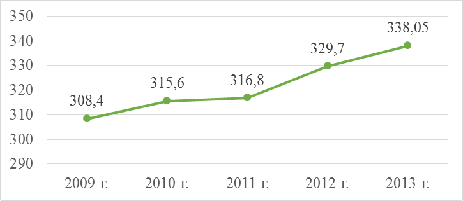

Рис. 7. Динамика расчетов через WebMoney, в млн. рублей

Яндекс. Деньги — электронная платёжная система, реализующая идею электронных денег. Яндекс. Деньги обеспечивает проведение финансовых расчётов между участниками системы (лицами, открывшими счета в системе) в режиме реального времени. Валюта расчётов — российский рубль. Предназначена для обеспечения функционирования систем электронной коммерции.

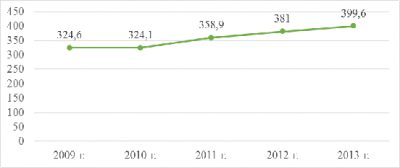

Рис. 8. Динамика расчетов через Яндекс. Деньги, в млн. рублей

gold (от англ. electronic gold — электронное золото) — платёжное средство для безналичных платежей через Интернет. Юридически e-gold является распиской о размещении указанного количества золота на хранение в компании «E-gold Ltd.».

Рис. 9. Динамика расчетов через e-gold, в млн. рублей

Интересно определить особенности Qiwi. Электронная платежная система QIWI кошелек создана в 2006 году компанией ООО «Мобильный кошелек». Свою историю компания отсчитывает с момента, когда было создано первое платёжное приложение для мобильного телефона — «Мобильный кошелек». Сервис развивался и в 2007 году превратился в систему «Личный кабинет» для пользователей платежных терминалов QIWI. В 2010 году программа была окончательно оформлена в платёжную систему «QIWI Кошелёк». Владелец бренда QIWI — Компания «Объединенная система моментальных платежей» (ОСМП).

Она работает на рынке платёжных систем с 2004 года. Розничный бренд QIWI выведен на рынок 22 апреля 2008 г. В середины 2008 года сервис QIWI вступил в холдинг OE Investments, контролирующий, помимо ОСМП, платежную систему e-port. При объединении были сохранены все три бренда компаний: ОСМП, e-port и QIWI.

Сегодня QIWI кошелек — это универсальный и удобный инструмент для оплаты товаров и любых повседневных услуг (более 2000 провайдеров): ЖКХ, Интернета, IP-телефонии; с помощью QIWI кошелька можно пополнять баланс мобильного телефона, приобретать билеты на поезда и самолеты, погашать кредиты, звонить с мобильного телефона по всему миру. Помимо этого, пользователи QIWI кошельков, разумеется, могут переводить деньги другим пользователям системы.

Графически объемы расчетов с использованием системы QIWIопределены на Рисунке 10.

Рис. 10. Динамика расчетов через QIWI, в млн. рублей

Представленные выше графики позволяют нам судить об активном использовании и применении российскими гражданами электронных платежных систем, при этом, дальнейшее расширение их применения может стать возможным при взаимодействии их с банковскими структурами. На основе личного опыта можно отметить тот факт, что в настоящее время с указанными выше платежными системами взаимодействует недостаточное количество коммерческих банков (Таблица 3).

банк интернет финансовый

Таблица 3. Банки, сотрудничающие (не сотрудничающие) с электронными платежными системами

|

Платежная система / банк |

Contact |

Яндекс. Деньги |

WebMoney |

QIWI |

|

ОАО «Сбербанк России» |

— |

— |

— |

— |

|

ОАО «Росбанк» |

+ |

— |

— |

— |

|

ОАО «Уралсиб» |

+ |

— |

— |

+ |

|

ОАО «Россельхозбанк» |

+ |

— |

— |

— |

|

ОАО «Ланта банк» |

+ |

— |

— |

— |

На основании представленной Таблицы 3 можно сделать вывод, что сотрудничество российских коммерческих банков с платежными системами незначительно (для примера, за рубежом сформирована эффективная система взаимодействия банков и платежных систем, у граждан есть возможность получение денежных средств любой платежной системы в практически любом банке).

В последние годы все чаще становятся достоянием общественности случаи дистанционных атак со стороны хакеров.

В известных классификациях среди рисков дистанционных платежей выделяются: риск утраты ликвидности (т.е. риск неисполнения эмитентом своих обязательств в результате недостаточности размера его активов), кредитный риск (риск получения убытков вследствие неисполнения своих обязательств третьими лицами — банками-участниками, расчетными банками и прочими), правовой риск (в результате действий или событий правового характера), операционный риск (риск убытков в результате недостатков организации системы или злоупотребления лиц, имеющих доступ к системе), риск потери управляемости в результате утраты руководством контроля над одним из вышеперечисленных рисков. Экспертами Банка международных расчетов также выделяются репутационный, процентный и рыночный риски.

Однако все чаще (не всегда обоснованно) в составе категории «операционный риск» (иногда в качестве самостоятельного объекта) постулируется наличие специфических рисков, которые носят самостоятельный характер и не укладываются толком ни в одну из вышеперечисленных категорий. Это, например, риск утраты личных данных пользователя дистанционных денег, риск взлома дистанционного кошелька, риск утраты данных или денежных средств из-за сбоя оборудования системы, риск похищения данных клиентов, осуществленного посредством хакерских атак на клиента, банк, магазин или на обслуживающий процессинговый центр, риск чарджбеков (требований клиентов, в т.ч. недобросовестных, к магазину о возврате средств, предъявляемых через обслуживающий банк) и т.п.

Впору говорить о возникновении новой отдельной категории рисков дистанционных денег и дистанционных платежей, — рисков, связанных с безопасностью транзакций. Типичная проблема при платеже в сети Интернет — попытка перехвата данных во время транзакции или похищение информации из базы данных. При этом взломы баз данных процессинговых компаний практически не отмечались. Во многом это объясняется тем, что все эти компании обязательно используют один из четырех уровней PCI DSS1. Зато DDoS-атаки, прерывание обслуживания из-за атаки на сети финансово-банковских учреждений и крупных корпораций неоднократно имели место.

Наиболее распространенный вариант мошенничества — фишинг — нацелен на получение доступа к конфиденциальным данным пользователей — логинам и паролям. Это достигается путем проведения массовых рассылок дистанционных писем и личных сообщений от имени популярных брендов, банков или социальных сетей. Фишеры пытаются обманным путем добиться того, чтобы пользователь посетил фальшивый сайт и ввел на нем свои конфиденциальные данные, что позволяет мошенникам получить доступ к его счетам. Практикуется также фишинг (голосовой фишинг) — тогда вместо поддельного сайта используется якобы банковский телефонный номер.

Сам термин «фишинг» известен с 1996 г. Первой известной попыткой захвата учетных записей ЭПС с целью получить доступ к финансовым данным клиентов стала атака на платежную систему e-gold в июне 2001 г. А уже к 2004 г. фишинг стал основной кибер опасностью для юридических лиц. Целью фишеров сегодня являются клиенты банков и ЭПС. К 2008 г. число пострадавших от фишинга в США возросло до 5 миллионов.

Итак, по состоянию на 2014 год существенной проблемой применения дистанционных платежей можно назвать риски мошенничества.

Проблема стала настолько актуальной для российского банковского сообщества, что Банк России выпустил специальное Письмо от 30.01.2009 №11-Т «О рекомендациях для кредитных организаций по дополнительным мерам информационной безопасности при использовании систем Интернет-банкинга», в котором содержатся описание мошеннических схем и перечень мер противодействия этим угрозам.

Итак, в настоящее время существует два направления совершенствования Интернет-банкинга — увеличение безопасности платежей и улучшение интерфейса пользователя.

Для повышения безопасности Интернет-банкинга многие банки применяют различные способы шифрования и дополнительные меры, например, отсылку кода, необходимого для осуществления безналичного перевода, с помощью сообщения на мобильный телефон. В любом случае клиенту, данные о «кошельке» или счете необходимо хранить в тайне и не передавать другим лицам, что значительно увеличит безопасность его платежей.

Вторым направлением совершенствования Интернет-банкинга является улучшение интерфейса программного обеспечения, необходимого для совершения платежей. Долгое время многие люди не могли разобраться с программами, которые были необходимы для проведения безналичных платежей, а операционисты и кассиры банка проходили специализированную подготовку, в настоящее время интерфейс большинства программ для проведения платежей интуитивно понятен пользователю, поэтому многие люди могут самостоятельно осуществлять денежные переводы.

Кроме безналичных банковских платежей, в настоящее время в нашей стране огромной популярностью пользуются различные электронные платежные системы, с помощью которых можно оплачивать товары и услуги, которые клиенты приобретают в сети Интернет.

Большинство платежных систем позволяют осуществлять безналичные платежи как с помощью программного обеспечения, установленного на персональном компьютере, так и с помощью различных портативных устройств, таких как мобильный телефон или коммуникатор, таким образом, мобильный банк для осуществления Интернет-банкинга может быть всегда под рукой.

Важной особенностью современной Интернет-банкинга является автоматизация процессов прохождения документов на разных стадиях обработки. Почти полностью исключена ручная работа при составлении расчетно-денежных документов.

Основными техническими проблемами можно назвать использование устаревшей техники обработки данных и информации некоторыми расчетно-кассовыми центрами (РКЦ).

Решить указанную проблему возможно за счет обновления платформы программного обеспечения РКЦ.

В соответствии с проведенным анализом можно проследить положительную динамику развития Интернет-банкинга коммерческих банков. В соответствии с Рисунком 1 можно сделать вывод, что среди отечественных банков услуги Интернет-банка предлагают 70%. Можно отметить положительную динамику операций Интернет-банкинга в России, объем которых составил 1,1 трлн. руб. в 2014 году. Проведенный анализ свидетельствует о преобладающей доле оплаты услуг ЖКХ, погашения кредита, налогов среди платежей в рамках Интернет-банкинга. Их доля в 2014 году составила соответственно 29%, 16% и 15%.

В рамках функционирования российской банковской системы к инновационным услугам можно отнести активизацию использования банковских карт (активно развивается Интернет-банкинг в увязке с карточным обслуживанием).

В настоящее время существует два направления совершенствования Интернет-банкинга — увеличение безопасности платежей и улучшение интерфейса пользователя.

В качестве общего вывода по работе важно отметить, что совершенствование Интернет-банкинга в России в настоящее время необходимо ввиду активного развития указанного направления, при этом, важна ориентация на обеспечение безопасности.

ОАО «Сбербанк России» является крупнейшим банком Российской Федерации и СНГ. ОАО «Сбербанк России» осуществляет свою деятельность в соответствии с Генеральной лицензией банка России на осуществление банковских операций №1481 от 08.08.2013 г. Основанный в 1841 г. Сбербанк России сегодня — современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Организационная структура банка представлена в Приложении 3.

Основные сведения активов и пассивов ОАО «Сбербанк России» определены в Таблице 4.

Таблица 4. Активы и обязательства ОАО «Сбербанк России», в трлн. руб.

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

|

Активы, всего |

10,8 |

15,1 |

15,7 |

|

Кредиты и авансы в структуре активов |

6,7 |

7,5 |

10,7 |

|

Ликвидные активы |

2,55 |

3,38 |

3,9 |

|

Обязательства, всего |

12,8 |

13,5 |

14,6 |

|

Обязательства корпоративных клиентов |

8,4 |

10,2 |

12,7 |

|

Заимствования в банковских организациях |

2,1 |

3,2 |

1,9 |

ОАО «Сбербанк России» по состоянию на 2015 год — один из наиболее динамичных универсальных банков России. Далее представим динамику основных финансовых показателей работы. Для того, чтобы оценить положение коммерческого банка и дальнейший вектор направлений его функционирования, необходимо проанализировать финансовые результаты деятельности. Анализ активов и пассивов позволит определить, какие из направлений деятельности коммерческого банка показывают наиболее перспективные результаты. В целом, анализ прибыли коммерческого банка позволяет оценить результативность его деятельности. В Таблице 5 представим структуру активов и пассивов ОАО «Сбербанк России».

Таблица 5. Структура активов и пассивов ОАО «Сбербанк России», млн. руб.

|

Показатель |

2012 год |

2013 год |

2014 г. |

2014/2013 |

2014/2012 |

|

Активы |

|||||

|

Всего активов, в т.ч. |

256447792 |

289879764 |

290236580 |

100,1% |

113,2% |

|

Касса |

5537958 |

5624817 |

5732565 |

109,2% |

103,1% |

|

Кредиты клиентам |

58954102 |

90301385 |

92365801 |

102,3% |

156,7% |

|

Счета и депозиты в Центральном банке |

31269755 |

3754149 |

4023655 |

107,2% |

12,9% |

|

Пассивы |

|||||

|

Всего пассивов, в т.ч. |

256447792 |

289879764 |

290236580 |

100,1% |

113,2% |

|

Счета и депозиты банков |

23855089 |

24002360 |

100,6% |

90,9% |

|

|

Текущие счета и депозиты клиентов |

182904788 |

207133007 |

207968525 |

100,4% |

113,7% |

|

Кредиты от Центрального банка |

— |

2391495 |

2236525 |

93,5% |

— |

|

Прочие обязательства |

2909453 |

3285426 |

3325658 |

101,2% |

-114,3% |

В Таблице 5 отношение показателей в 2014 году к показателям предыдущих периодов представлено по следующей формуле:

Рост (снижение) = Отчетный период * 100% / предыдущий период.

В соответствии с Таблицей 5 наблюдается положительная динамика роста активов и пассивов ОАО «Сбербанк России». Активы и пассивы увеличились в 2014 году по сравнению с 2015 годом на 13%.

Отчет о прибылях и убытках ОАО «Сбербанк России» за 2012 год представлен в Приложении 4, за 2013 год — в Приложении 5, за 2014 год — в Приложении 6. Анализ финансовых показателей деятельности за 2012-2014 годы представлен в Таблице 6.

Таблица 6. Анализ финансовых показателей деятельности ОАО «Сбербанк России» за 2012-2014 гг., млн. руб.

|

Показатель |

2012 год |

2013 год |

2014 год |

2014/2013 |

2014/2012 |

|

Процентные доходы |

837887816 |

840265800 |

845256525 |

100,6% |

100,9% |

|

Процентные расходы |

262061888 |

260005680 |

260002560 |

100,0% |

99,2% |

|

Чистые процентные доходы (отрицательная процентная маржа) |

575825928 |

580260120 |

585253965 |

100,9% |

101,6% |

|

Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам |

16393889 |

16900000 |

16950000 |

100,3% |

103,4% |

|

Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери |

592219817 |

597160120 |

568303965 |

9,5% |

9,6% |

|

Прибыль (убыток) до налогообложения |

408901545 |

410360005 |

416589650 |

101,5% |

101,9% |

|

Прибыль (убыток) после налогообложения |

310494911 |

323105890 |

332256301 |

102,8% |

107,0% |

В соответствии с Таблицей 6 можно также наблюдать положительную динамику по основным финансовым показателям за 2012-2014 годы. Рост прибыли после налогообложения составил 2,8%. Обязательные нормативы деятельности ОАО «Сбербанк России» по состоянию на 2013 год и 2014 год представлены в Приложении 7 (данные представлены по расчету ЦБ РФ).

Проанализируем Приложение 7:

Уровень достаточности ОАО «Сбербанк России» находится на допустимом месте (поскольку минимальное значение должно составлять 11%, а по факту для банка показатель составил в 2014 году 16,9%).

Коэффициенты ликвидности также имеют положительные значения:

коэффициент мгновенной ликвидности составляет 105,0% (при этом значительно превышая минимальное значение в 50%);

коэффициент текущей ликвидности составляет 92,3% (при этом превышая минимальное значение в 15%).

Остальные показатели ОАО «Сбербанк России» также находятся в пределах нормы. Показатели рентабельности и финансовой устойчивости ОАО «Сбербанк России» представлены в Таблице 7.

Таблица 7. Показатели рентабельности и финансовой устойчивости ОАО «Сбербанк России», в%

|

Показатель |

2012 год |

2013 год |

2014 год |

|

Рентабельность капитала |

31,1 |

28,7 |

28,75 |

|

Рентабельность активов |

4,0 |

3,7 |

3,9 |

|

Коэффициент обеспеченности собственными источниками финансирования (рекомендовано 0,6-0,8) |

0,7 |

0,75 |

0,75 |