Рынок недвижимости – это механизм, обеспечивающий взаимодействие физических или юридических лиц с целью обмена имеющихся прав на недвижимость на деньги либо другие активы. Рынок недвижимости является составной частью рынка инвестиций и представляет его реальный сектор, функционирующий параллельно с сектором финансовых инвестиций.

В 2015 году отмечалось снижение спроса на рынке коммерческой недвижимости во всех сегментах рынка. К факторам, которые оказали влияние на это, относятся:

- ухудшением макроэкономической конъюнктуры;

- усложнение взаимоотношений с Западом;

- снижение объемов внешних инвестиций;

- падение цен на нефть;

- внутрирыночные факторы.

С другой стороны, на фоне снижения спроса, продолжился ввод новых объектов коммерческой недвижимости. Значительный даже для московского рынка объем новых коммерческих площадей объясняется тем, что эти проекты закладывались как раз после прохождения сразу нескольких «поворотных точек»: в момент начала подъема экономики после прошлого кризиса, а также после прихода новой столичной администрации и смены градостроительной политики.

Активность потенциальных покупателей недвижимости находится на крайне низком уровне: большинство из них заняло выжидательную позицию, причем одни ждут активно, рассматривая варианты и торгуясь, другие в принципе отказались от принятия решений до окончания периода нестабильности.

На рынке коммерческой недвижимости полным ходом идет «реформа ценообразования». Большинство собственников по-прежнему номинируют арендные ставки в долларах, в то время как потенциальные арендаторы диктуют свои условия, требуя перехода на национальную валюту. Пока массовой фиксации ставок в рублях нет: между участниками рынка идет процесс активных переговоров [30].

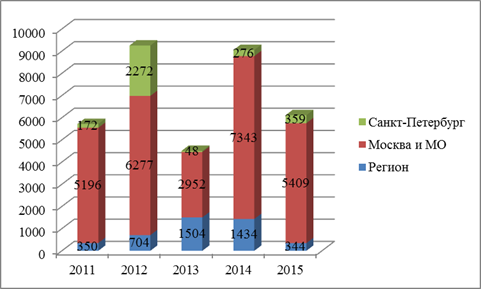

2015 год оказался пиковым с точки зрения девелоперской активности – отмечается снижение объема инвестиций в недвижимость России сна 35% относительно 2013 г. (9,0 млрд. долл.), но при этом оказался на 30% выше результата 2012 г. (4,5 млрд. долл.), составив по состоянию на декабрь 2015 г. 5,8 млрд. долл. Однако, данный результат не является положительным, так как в 2014 г. снижение объема сделок было обусловлено дефицитом предлагаемых на продажу высоколиквидных активов, тогда как спад в 2015 г. связан с реальным падением экономики страны ввиду как внутренних (падение спроса со стороны населения), так и внешних факторов (падение цен на нефть, политические и экономические санкции), к которому добавилась инертность рынка недвижимости: отсутствие желания у собственников к переоценке своих активов из-за постепенного роста вакантности и падения доходности [27].

Россия на мировом рынке инвестиций

... Скорее всего, ведь выходить на мировой рынок инвестиций не информированным очень рискованно, ... реакцию рынка на изменения результатов работы фирмы после завершения инвестиций. Ясно, ... пользующихся спросом товаров, захвата новых рынков, или поглощения конкурирующих фирм. Инвестиции, осуществляемые ... Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения ...

Источник: Colliers International

Рисунок 2.1 – Объем инвестиции в коммерческую недвижимость, млрд. долл. [30]

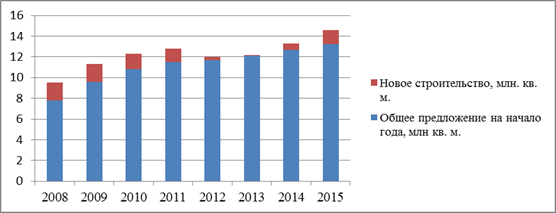

Таким образом, основной интерес инвесторов пришелся на рынок Московского региона, где традиционно сосредоточены высоколиквидные объекты (рис. 2.2).

Источник: Colliers International

Рисунок 2.2 –Новое строительство и общее предложение на рынке коммерческой недвижимости г. Москва, млн. кв. м. [31]

Объем ввода нового предложения на рынке коммерческой недвижимости в 2015 году г. Москва по сравнению с 2013 годом увеличился практически на 60% и составил 1,4 млн. кв. м. Общий объем качественного предложения на рынке офисной недвижимости г. Москвы приблизился к отметке 14,2 млн кв. м.

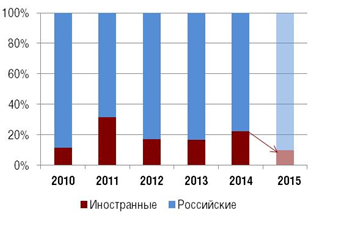

На рынке коммерческой недвижимости Российской Федерации отмечается рост доли иностранных инвестиций в 2015 г. до 22 % по сравнению с 17% в 2013 г. Однако, в абсолютном выражении объем сделок с участием зарубежного капитала снизился с 1,4 млрд. долл. в 2013 году до 1,3 млрд. долл. в 2015 году , т.е. более, чем на 10% (рис. 2.3).

Источник: Colliers International

Рисунок 2.3 –Доля иностранных инвестиций в коммерческую недвижимость Российской Федерации, % [31]

Принимая во внимание то, что средний срок сделки составляет порядка 6 месяцев, то доля иностранных инвестиций в коммерческую недвижимость Российской Федерации отражает ситуацию инвестиционной активности на начало года. Во второй половине 2015 года наблюдается значительное замедление роста доли иностранного капитала, что отразится и на итоговом показателе 2016г.

В абсолютном выражении наибольший объем иностранного капитала пришелся на офисный сегмент (рис. 2.4), что является следствием закрытия нескольких крупных сделок швейцарским фондом Eastern Property Holdings, который дополнил свой портфель такими бизнес-центрами, как «Северное сияние» (39,0 тыс.кв.м.), «Берлинский дом» (13,4 тыс.кв.м) и «Женевский дом» (16,5 тыс.кв.м).

Приобретение данных активов обошлось фонду не менее, чем в $300 млн. Всего иностранные компании вложили в офисный сектор более $544 млн. — около 40% от совокупного объема инвестиций в офисную недвижимость России.

Источник: Colliers International

Рисунок 2.4 –Иностранные инвестиции в недвижимость Российской Федерации, млн. долл. [31]

Рынок недвижимости как часть инвестиционного рынка

... рынка недвижимости как объекта инвестиционного рынка. 1.1 Основные признаки рынка недвижимости Рынок недвижимости неразрывно связан с инвестиционной деятельностью. Инвестиции осуществляются как на первичном (новое строительство), так и на вторичном рынках недвижимости (при переносе прав собственности на существующий объект недвижимость). Инвестиции ...

Наибольшее количество иностранного капитала привлек сегмент жилой недвижимости и апартаментов — 64% от общего объема вложенных в данный сегмент средств. Порядка 400 млн. долл. было инвестировано в покупку комплекса «Покровские холмы» катарским фондом QIA.

Западные компании не слишком активно интересовали в объекты многофункционального назначения – крупнейшей и единственной сделкой стало приобретение турецкой Renaissance Construction 50% проекта строительства башни «Россия» в деловом центре «Москва-Сити», стоимостью — 280 млн. долл., что в итоге составило 17% от общего объема инвестиций в сегмент. Лидером по объему иностранных инвестиций стал офисный сегмент.

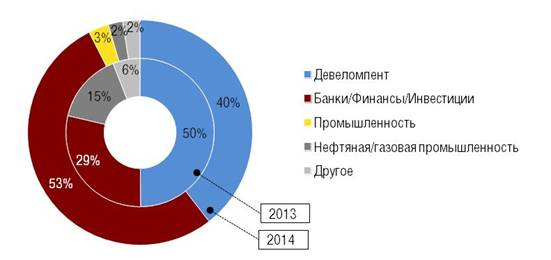

Рассматривая распределение спроса по профилям инвесторов, можно заметить увеличение активности финансового сектора и снижение доли девелоперских и нефтегазовых компаний в структуре инвестиционных сделок. В этом году на рынке доминировали банки и инвестиционные фонды, их доля превысила 50% по сравнению с 30% в 2013 г. Около 40% сделок совершалось девелоперскими компаниями. Наименее активными игроками стали нефтегазовая отрасль и промышленный сектор – совокупно они обеспечили немее 10% инвестиционного спроса.

Компании финансового сектора – наиболее активные инвесторы

Источник: Colliers International

Рисунок 2.5 – Распределение спроса по профилям инвесторов на рынке коммерческой недвижимости Российской Федерации в 2013-2015 гг., % [31]

В настоящее время рынок управления недвижимостью делится на несколько видов: Facility Management Property Management, Asset Management.

Facility Management — это управление инфраструктурой здания (инженерно-техническая эксплуатация, комплексная уборка, организация охранных и иных услуг, закупки)

Property Management — это услуги по обеспечению успешной работы объекта не только с технической точки зрения (сдача помещений в аренду, работу с арендаторами, ведение договоров аренды и т. д.).

Asset Managemen – это управление финансовыми потоками собственника недвижимости (услуги, направленные на достижение максимального увеличения стоимости объектов недвижимости: финансовый менеджмент и рефинансирование, перепроилирование и оптимизация использования объекта и т.д.).

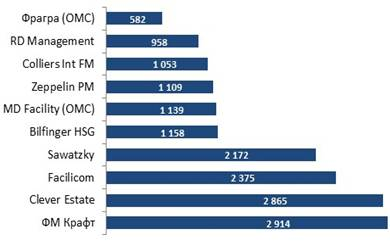

По состоянию на конец 2015 года на рынке Facility Management (FM) и рынке Property Management (PM) Московского региона представлены более 40 компаний.

Основную долю рынка занимают 10 компаний, под управлением которых находится свыше 500 000 кв.м (рис. 2.6).

Рисунок 2.6 — Портфель крупнейших игроков рынка FM&PM Московского региона [30]

Рекордные темпы ввода нового предложения на фоне снижения объемов сделок сказались на увеличении уровня вакантности, в особенности в сегменте А класса, где по итогам 2015 года пустует порядка 26% существующих офисных площадей — на 9 п.п. больше, чем в прошлом году. В классе В динамика прироста предложения была менее активна и среднее значение вакантности увеличилось на 3,5 п.п., составив 10,9%. Стоит отметить темпы заполняемости ряда новых объектов, которые активно реализовывались еще на стадии возведения, а к моменту ввода оказались с минимальным уровнем вакантных площадей: Comcity, фаза «Альфа», «Савеловский Сити», «Водный», «Интерьер» и другие. Наибольшим объемом свободного предложения — около 453 тыс. кв. м — располагают районы вблизи ТТК на Западе столицы, при этом уровень вакансии здесь соответствует 27,5%. Самая высокая доля пустующих офисных помещений сконцентрирована на территории ММДЦ «Москва-Сити» (43%) и в бизнес-центрах, расположенных вдоль МКАД в Юго-Запад- ном направлении (31%).

Дальнейшая динамика снижения спроса сохранится, принимая во внимание сильное ослабление платежеспособности потенциальных арендаторов и пересмотры бюджетов многих компаний в сторону уменьшения. Ввиду того, цены продаж в долларах продолжат существенно корректироваться, в 2016 году можно ожидать усиления тенденции приобретения в собственность офисных блоков как под собственное использование, так и в инвестиционных целях.

2.2 Организационно-экономическая и финансовая характеристика Управляющей компании «Sawatzky Property Management»

Управляющая компания «Sawatzky Property Management» на протяжении многих лет занимает лидирующие позиции на рынке управления коммерческой недвижимостью. Воплощая более чем полувековую традицию ведения бизнеса в Канаде, Sawatzky Property Management успешно развивается в России с 1991 года.

Целью деятельности УК «Sawatzky Property Management» является извлечение прибыли для дальнейшего развития и расширения организации.

На данный момент УК «Sawatzky Property Management» осуществляет один вид деятельности — управление объектами коммерческой недвижимости.

В табл. 2.1 приведены основные экономические показатели УК «Sawatzky Property Management» за 3 периода.

Таблица 2.1

Финансовые показатели УК «Sawatzky Property Management»

|

№ п/п |

Показатель |

Годы |

Отклоне-ние |

Отклоне-ние |

||

|

2013 |

2014 |

2015 |

2014 г. к 2013 г. |

2015 г. к 2014 г. |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Выручка от реализации (без НДС) |

3644 |

3618 |

4868 |

-26 |

1250 |

|

2 |

Себестоимость |

2460 |

2362 |

3878 |

-98 |

1516 |

|

3 |

Валовая прибыль |

1184 |

1256 |

990 |

72 |

-266 |

|

4 |

Коммерческие и управленческие расходы |

412 |

440 |

510 |

28 |

70 |

|

5 |

Прибыль (убыток) от основной деятельности |

772 |

816 |

480 |

44 |

-336 |

|

6 |

Прочие доходы (расходы) |

0 |

114 |

271 |

114 |

157 |

|

7 |

Балансовая прибыль (убыток) |

772 |

930 |

751 |

158 |

-179 |

|

8 |

Налог на прибыль |

154,4 |

186 |

150,2 |

31,6 |

-35,8 |

|

9 |

Чистая (распределяемая) прибыль (убыток) |

617,6 |

744 |

600,8 |

126,4 |

-143,2 |

Анализируя табл. 2.1 можно сделать вывод: выручка от реализации услуг является основным источником возмещения затраченных средств, формирования централизованных и децентрализованных фондов денежных средств.

По данным 2014 года выручка УК «Sawatzky Property Management» снизилась на 26 млн. руб. и составила 3618 млн. руб., по сравнению с показателем 2013 года, который составил 3644 млн. руб.. Это произошло из-за низкого спроса на предоставляемые услуги. Так же отмечается рост арендной платы . В 2015 году выручка возросла на 1250 млн. руб. и составила 4868 млн. руб. за счет повышенной деловой активности предприятия и спросу на предоставляемые услуги.

Исходя из табл. 2.1 валовая прибыль за 2015 год равна 990 млн. руб. Это для фирмы мало, и говорит о том, что себестоимость выше получаемой прибыли за предоставляемые услуги. Прибыль предприятия имеет тенденцию к снижению, что ставит его в сложное финансовое положение. .

Прибыль (убыток) от продаж в 2013 году составил 772 млн. руб. , в 2014 году 930 млн. руб. ,а в 2015 году 751 млн. руб.

Чистая прибыль представляет собой конечное сальдо по счету 99 «Прибыль убытки». В 2015 году, прибыль предприятия снизилась, что является негативной тенденцией.

2.3 Анализ эффективности управления коммерческой недвижимостью,на примере Управляющей компании «Sawatzky Property Management»

Управление объектами коммерческой недвижимости компанией «Sawatzky Property Management» направлено на максимизацию прибыли собственника от эксплуатации здания и увеличение стоимости его инвестиций/активов.

Маркетинг недвижимости включает в себя следующие этапы:

1. Анализ рынка

2. Оценка потенциала местоположения и наилучшего использования объекта

3. Позиционирование объекта

4. Разработка концепции/реконцепции объекта

5. Маркетинговая

6. Нейминг, брендинг объекта, разработка макета, производство и монтаж вывески.

7. Разработка программы лояльности, плана и бюджета рекламных мероприятий

8. Формирование пакета презентационных материалов, инструментария продаж, определение каналов сбыта

9. PR-поддержка проекта

10. Оценка эффективности рекламных мероприятий

11. Подготовка и проведение технического и торжественного открытия объекта

Работа с арендаторами (property management)

1. Составление плана аренды, зонирование с учетом архитектурных особенностей, формирование состава арендаторов.

2. Согласование и утверждение условий аренды. Разработка договоров аренды, правил и режима работы объекта.

3. Поиск потенциальных арендаторов.

4. Проведение переговоров по объекту, согласование условий договора с собственниками и арендаторами

5. Заключение договоров с арендаторами

6. Контроль выполнения договорных отношений

7. Перезаключение договоров при изменении условий, ротации арендаторов.

8. Взаимодействие с арендаторами обеспечение лояльности арендаторов.

Управление денежными потоками, бухгалтерский учет

1. Финансово-экономический анализ проекта

2. Формирование индивидуальной тарифной сетки объекта

3. Разработка и контроль бюджетов

4. Система учета арендных платежей (выставление счетов, контроль своевременности оплаты согласно договоров и т.д.)

5. Разработка и согласование с собственниками схемы оптимизации налогообложения

6. Система оперативной отчетности собственнику

Эксплуатационный менеджмент объекта

1. Участие в технической приемке здания

2. Разработка плана мероприятий по эксплуатации и обслуживанию объекта

3. Управление инженерными системами и техническим оборудованием

4. Создание и управление инфраструктурой объекта (административная служба, клининг, паркинг, благоустройство территории, система безопасности объекта, служба IT и пр.)

5. Контроль состояния инженерно-технических систем объекта, профилактическое техобслуживание согласно утвержденному плану.

Для расчета цены за аренду помещения УК «Sawatzky Property Management», воспользуемся методом прямых затрат

Ц = С * М * К, (2.1)

где Ц — цена за аренду, руб.; С – стоимость одного кв.м., руб.; М – метраж помещения, м.; К – количество дней, дн.

Цены на нежилые помещения (в пересчете за 1 м 2 ) зависят в первую очередь от следующих основных факторов:

- назначения нежилого помещения;

- месторасположения;

- технического состояния;

- площади.

Кроме того, на стоимость нежилых помещений влияют и такие факторы, как наличие телефонных линий, количество мест на автостоянке, наличие охраны и пр. К стоимостным факторам относятся условия заключения договора (прямая аренда, субаренда, договор о совместной деятельности).

Проведем анализ арендной стоимости 1 м 2 площади торговых помещений по г. Москва в табл. 2.2.

Таблица 2.2

Арендная стоимость 1 м 2 площади торговых помещений по г. Москва за 2015год

|

Вид объекта недвижимости |

Максимальное значение (руб.) |

Минимальное значение (руб) |

Среднее значение |

|

Стоимость 1 м 2 (руб) |

Стоимость 1 м 2 (руб) |

Стоимость 1 м 2 (руб) |

|

|

Торговые центры |

80000 |

30000 |

55000 |

|

Торговое помещение удаленное от центра от 5 км |

60000 |

25000 |

42500 |

Торговые помещения, представленные на рынке города, можно выделить в следующие группы:

1. Специализированные торговые учреждения использующие приватизированную или находящуюся в аренде муниципальную собственность для целей собственного бизнеса. К данному типу относится большинство крупных магазинов города. Часть площадей (при наличии избытка) предоставляется сторонним организациям в аренду или субаренду. Чрезвычайно трудно найти достоверную информацию о сделках по купли-продажи с данным типом недвижи ммости в связи с ее большими размерами и стоимостью, т.к. такая информация обычно, носит конфиденциальный характер и не разглашается.

2. Специализированные торговые учреждения, имеющие торговые площади в собственности на основе совершенных сделок купли-продажи. В основном к данному типу относятся небольшие магазины, расположенные в приспособленных помещениях, а так же торговые павильоны, выполненные в капитальных конструкциях. Используются торговыми учреждениями только для целей собственного бизнеса. С данным типом недвижимости совершается абсолютное большинство сделок купли-продажи.

3. Торговые площади, эксплуатируемые компаниям-операторам в торговых зонах и площадках (крытые и открытые сельскохозяйственные и вещевые рынки).

Данные компании не ведут торговой деятельности, а все площади сдают в аренду сторонним организациям, основную часть которых составляют частные предприниматели, так называемые «челноки».

В связи с отмеченной структурой торговых помещений г. Москва, сделки-купли продажи наблюдаются в основном только во второй группе недвижимости.

Ни в каком другом секторе рынка недвижимости местоположение объекта не имеет такого огромного значения, как на рынке торговых помещений. Если торговое помещение расположено в престижном и бойком месте, оно будет продано или арендовано в достаточно короткий срок. Средняя рыночная цена продажи для магазинов составляет 45000 — 75000; руб./кв.м. и колеблется в зависимости от площади торговых помещений. Покупатели отдают предпочтение небольшим (до 100 — 200 кв.м.) магазинам, расположенным в оживленных районах города. Предложения на рынке торговых помещений, в отдаленных районах города, лежат в диапазоне 20000 — 40000 руб./кв.м. Предложения на рынке торговых помещений, в центральных районах города, в местах большого людского потока, лежат в диапазоне 60000 — 100000 руб./кв.м.

В окраинных районах города арендная плата за торговые помещения составляет 5000-7000 руб. за 1 кв. м. в год. В районах рынков и мини — рынков арендная плата может достигать 10000 -15000 руб. за 1 кв. м. в год. В центральных районах города и в местах большого людского потока ее величина может увеличиваться до 35000 руб. за 1 кв. м. в год. Однако найти арендатора, готового платить за аренду такие деньги, весьма проблематично.

В управлении УК «Sawatzky Property Management» находятся объекты коммерческой недвижимости, общей плошадью 2500 м2 .

В табл. 2.3 собраны все виды затрат УК «Sawatzky Property Management», которые включают в себя: затраты на оплату труда, отчисления нa социальные нужды, телефон, коммунальные услуги, плата за аренду клиентам, которые отдали свои объекты в управление, охрана, уборка помещения.

Таблица 2.3

Затраты УК «Sawatzky Property Management»

|

Элементы затрат |

Фактическое значение |

|||||||

|

2013г. |

2014г. |

2015г. |

||||||

|

Абсолютная величина |

Удельный вес, % |

Абсолютная величина |

Удельный вес, % |

Абсолютная величина |

Удельный вес, % |

|||

|

Фонд оплаты труда (ФОТ) |

346 |

14,07 |

357 |

15,11 |

848 |

21,87 |

||

|

Страховые выплаты |

90 |

3,66 |

93 |

3,94 |

288 |

7,43 |

||

|

Услуги связи |

64 |

2,60 |

68 |

2,88 |

77 |

1,99 |

||

|

Электроэнергия |

310 |

12,60 |

330 |

13,97 |

360 |

9,28 |

||

|

Водоснабжение и водоотведение |

129 |

5,24 |

25 |

1,06 |

152 |

3,92 |

||

|

Аренда помещений |

771 |

31,34 |

851 |

36,03 |

965 |

24,88 |

||

|

Охрана помещений |

370 |

15,04 |

384 |

16,26 |

461 |

11,89 |

||

|

Уборка помещений |

357 |

14,51 |

17 |

0,72 |

452 |

11,66 |

||

|

Прочие расходы |

23 |

0,93 |

237 |

10,03 |

275 |

7,09 |

||

|

Итого |

2460 |

100,00 |

2362 |

100,00 |

3878 |

100,00 |

||

По данным табл.2.3 можно сделать вывод, что наибольший удельный вес в себестоимости занимают затраты на оплату труда и плата за аренду помещений. Следует отметить, что затраты УК с каждым годом повышаются, так в 2015 году они составили 3878 млн. руб., что на 64% больше, чем в 2014 году. На это влияют следующие факторы: хорошая работоспособности персонала, деловая активности организации. Большие затраты несет компания на коммунальные услуги, телефон, которые с каждым годом увеличиваются. Это происходит из-за повышения ставок за оплату электроэнергии, воды, услуг связи, плата за аренду помещений.

Одним из наиболее распространенных методов формирования ставки арендной платы за сдаваемое в аренду помещение, в числе прочих, является затратный метод определения базисной цены квадратного метра площади. Основными преимуществами рассматриваемого метода являются:

— способность недопущения убыточности операционной деятельности организации за счет установления эффективной ставки арендной платы;

— простота планирования результатов операционной деятельности и бизнес-плана развития компании на долгосрочную и среднесрочную перспективу;

— упрощенное налоговое администрирование и планирование, в том числе в рамках выбора системы налогообложения;

Среди ключевых недостатков выделим:

— отсутствие оценки спроса на предлагаемые к сдаче в аренду торговые площади;

— необходимость периодического внесения изменений в содержание договорных взаимоотношений по части ценовой составляющей договора в связи с ростом отдельных затрат арендодателя;

— сложные коммуникативные процессы с арендаторами при падении рентабельности у последних, ввиду возникновения диссонанса между рентабельностью основного бизнеса, осуществляемого арендатором, и вспомогательного, осуществляемого арендодателем.

При формировании стоимости арендной платы за сдаваемые в аренду площади фирма сталкивается с необходимостью определения подхода к определению размеров базовой нормы прибыли по договору за отчетный период. В числе наиболее распространенных методов формирования наценки выделим:

— метод фиксированной наценки в денежном выражении;

— метод установления нормы рентабельности основной деятельности;

— метод определения цены для получения так называемой предпринимательской прибыли, в рамках которой прибыль равна нулю, или метод достижения точки безубыточности;

— метод оценки рентабельности первоначальных инвестиций в формирование объекта или приобретение прав собственности на него в рамках действующего законодательства.

Таким образом, схематически процесс формирования стоимости сдаваемого в аренду торгового помещения можно представить следующим способом, рассмотренным в рамках рис. 2.7.

Рисунок 2.7 — Процесс формирования цены аренды

Рисунок 2.7 — Процесс формирования цены аренды

Рассмотрим подробнее указанные выше методы определения наценки на сдаваемое в аренду торговое помещение. В рамках первого метода менеджмент организации формирует базисный размер денежного дохода, получаемого предприятием в рамках исполнения договора аренды. Таким образом, стоимость квадратного метра сдаваемого в аренду помещения определяется по формуле

![]() , (2.2)

, (2.2)

где Р – цена квадратного метра сдаваемой в аренду площади, руб.; ТС – фактические затраты предприятия – коммерческие и управленческие расходы отчета о прибыли и убытках, руб.; М – устанавливаемая менеджментом организации норма прибыли в денежном выражении от функционирования предприятия, руб.; S – площадь сдаваемых в аренду помещений, м2 .

В рамках второго подхода, деятельность фирмы по извлечению прибыли фактически привязывается к динамике рынка торговой недвижимости, в рамках чего производится соотнесение стоимости аренды и конечной прибыли компании. Данный метод наиболее целесообразен в условиях динамичной внешней среды функционирования компании, где присутствует высокая волатильность не только характеристик спроса, но и, в том числе, затратных значений деятельности компании. При использовании данной модели фирма заинтересована во всех видах увеличения оборота по собственным площадям независимо от природы их происхождения. Для определения цены по данной модели используется формула:

![]() , (2.3)

, (2.3)

где Р – цена квадратного метра сдаваемой в аренду площади, руб.; ТС – фактические затраты предприятия, руб.; М – устанавливаемая менеджментом организации норма прибыли, коэф-т; S – площадь сдаваемых в аренду помещений, м2 .

При формировании наценки путем достижения точки безубыточности деятельность предприятия фактически направлена на приращение стоимости объекта основных средств с целью его дальнейшей продажи и фиксации собственной прибыли. Таким образом, для определения цены сдаваемых в аренду помещений используется следующая формула

![]() , (2.4)

, (2.4)

где Р – цена квадратного метра сдаваемой в аренду площади, руб.; ТС – фактические затраты предприятия, руб., S – площадь сдаваемых в аренду помещений, м2 .

Наиболее востребованным способом формирования цены сдаваемых в аренду торговых помещений является оценка стоимости на основании определения нормы рентабельности. В тоже время, нельзя не отметить, значительную сложность, трудоемкость и необходимость наличия высококвалифицированного персонала для проведения такой оценки. Данный подход предполагает наличие информации не только о текущих затратах предприятия, но и наличие следующей информации:

— первоначальные затраты на создание/получение в собственность объекта недвижимости;

— горизонт планирования для проекта – как условный срок участия бенефициара предприятия в данном проекте;

— прибыли/убытки от операционной деятельности предыдущих периодов.

В рамках данного аспекта производится обязательный учет стоимости денежных средств во времени – дисконтирование, использование которого необходимо для выявления современной стоимости будущих прибылей на момент инвестирования в проект.

Для данной модели расчет производится в два этапа:

— первый этап предполагает выявление положительного денежного потока к формированию в отчетном периоде;

— второй этап определение собственно ставки аренды.

Ключевым аспектом при формировании цены затратным способом является выявление, расчет и анализ затрат предприятия на ведения основной деятельности.

Компания использует схемы минимизации налогообложения по средствам завышения отдельных видов затрат, что обуславливает отсутствие динамики по отдельным драйверам таких затрат, как например, уборка помещений;

Функция планирования на предприятии находится на достаточно низком уровне.

Исходя из принципов расчета рентабельности деятельности, рассчитаем рентабельность и рентабельность предприятия в целом для каждого из рассматриваемых периодов, представленным в табл. 2.5.

Таблица 2.5

Расчет показателей рентабельности деятельности, %.

|

Показатель |

2013 |

2014 |

2015 |

|

Рентабельность продаж (прибыль от продаж/выручка от продаж * 100%), % |

21,19 |

22,55 |

9,86 |

|

Рентабельность деятельности (прибыль от продаж/себестоимость * 100%), % |

31,38 |

39,37 |

19,37 |

Таким образом, исходя из представленных выше данных, можно сделать следующие выводы:

— эффективность деятельность предприятия в рассматриваемом периоде снижается;

— в компании существует потенция к убыточности в случае неисправления ситуации.

В рамках данного исследования, путем двух независимых друг от друга процессов исследования цены аренды площадей предприятия для арендаторов выявлено, что предприятие недополучает собственные прибыли.

В противном случае, при сохранении действующих ставок деятельность фирмы под угрозой, подрывая текущую ликвидность и платежеспособность.

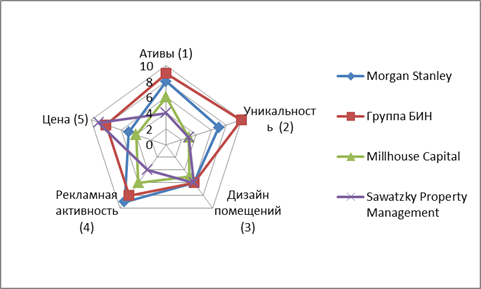

Российский рынок коммерческой недвижимости остается одним из наиболее привлекательных в Восточной Европе для инвесторов. Крупные управляющие компании, такие как Sawatzky Property Management, Millhouse Capital и Raven Russia, специализирующиеся на управлении коммерческой недвижимостью, смогли воспользоваться денежными потоками, генерируемыми их активами. Проведем анализ конкурентов предприятия и определим место «Sawatzky Property Management» среди других управляющих компаний, функционирующих на рынке коммерческой недвижимости и определим его основные конкурентные преимущества и недостатки.

Определим основные конкурентные характеристики «Sawatzky Property Management» и сравним их с наиболее «опасными» конкурентами.

— Morgan Stanley;

— «Группа БИН»;

— Millhouse Capital.

Все компании расположены в Московской области и оказывают услуги по сдаче в аренду торгово-офисных помещений.

Выделим факторы, влияющие на конкурентоспособность «Sawatzky Property Management»:

— стоимость активов;

— стоимость аренды;

— дизайн и назначение сдаваеммых помещений;

— рекламная активность;

— уникальность.

Все интересующие нас характеристики сведем в таблицу 2.6 и оценим по балльной шкале от 1 до 10 (1- «очень плохо», 10 – «очень хорошо»).

Таблица 2.6

Балльная оценка основных конкурентных характеристик компаний по сдаче в аренду торгово-офисных помещений

|

Критерий конкурентоспособности |

Morgan Stanley |

Группа БИН |

Millhouse Capital |

Sawatzky Property Management |

|

Ативы (1) |

8 |

9 |

6 |

4 |

|

Уникальность (2) |

7 |

10 |

3 |

3 |

|

Дизайн помещений (3) |

6 |

6 |

5 |

6 |

|

Рекламная активность (4) |

9 |

8 |

6 |

4 |

|

Цена (5) |

5 |

8 |

4 |

9 |

По этим баллам можем составить многоугольник конкурентоспособности для более наглядного понимания места «Sawatzky Property Management» среди конкурентов.

Рисунок 2.8 – Многоугольник конкурентоспособности

«Sawatzky Property Management»

Таким образом, из всех представленных характеристик «Sawatzky Property Management» выигрывает только по ценовой политике. Однако для выживания компании в современных условиях одного конкурентного преимущества недостаточно.

Выделим сильные стороны «Sawatzky Property Management»:

— значительная доля рынка;

— стоимость арендной платы ниже чем у конкурентов (стоимость арендной платы 1 м2 /мес. Morgan Stanley составляет около 7000 руб., в то время как у Sawatzky Property Management 5500 руб.)

— использование инноваций

К слабым сторонам «Sawatzky Property Management» можно отнести:

— слабая маркетинговая деятельность (компания не уделяет должного внимания маркетинговым исследованиям рынка);

— высокая текучесть кадров по данным годового отчета «Sawatzky Property Management» в 2015 году – 7,1%);

Выделим возможности компании:

— рост доли рынка за счет вытеснения конкурентов;

— финансовая поддержка государства

К угрозам компании можно отнести:

— снижение спроса на рынке коммерческой недвижимости;

— увеличение числа конкурентов;

— увеличение издержек.

Примечательностью ценовой политики в данном направлении является ее гибкость. С одними арендаторами существует договоренность и твердой арендной плате, с другими же – определенный процент от выручки. Это позволяет подобрать наиболее оптимальные условия сотрудничества с арендаторами и прогнозировать формирование прибыли в компании на основании постоянно и переменной ее части.

Глава 3. Пути совершенствования процесса управления коммерческой недвижимостью на примере УК «Sawatzky Property Management»

3.1 Рекомендации по совершенствованию системы управления коммерческой недвижимостью и экономическая оценка их эффективности на примере УК «Sawatzky Property Management»

Так как УК «Sawatzky Property Management» в момент исследования отмечается снижением финансовых результатов деятельности, определим какую цену наиболее выгодно установить, для клиентов, при какой цене будет рост прибыли.

Одним из наиболее распространенных методов формирования ставки арендной платы за сдаваемое в аренду помещение, в числе прочих, является затратный метод определения базисной цены квадратного метра площади. Основными преимуществами рассматриваемого метода являются:

— способность недопущения убыточности операционной деятельности организации за счет установления эффективной ставки арендной платы;

— простота планирования результатов операционной деятельности и бизнес-плана развития компании на долгосрочную и среднесрочную перспективу;

— упрощенное налоговое администрирование и планирование, в том числе в рамках выбора системы налогообложения;

Среди ключевых недостатков выделим:

— отсутствие оценки спроса на предлагаемые к сдаче в аренду торговые площади;

— необходимость периодического внесения изменений в содержание договорных взаимоотношений по части ценовой составляющей договора в связи с ростом отдельных затрат арендодателя;

— сложные коммуникативные процессы с арендаторами при падении рентабельности у последних ввиду возникновения диссонанса между рентабельностью основного бизнеса, осуществляемого арендатором.

Рассматривая проблему ценообразования услуг УК «Sawatzky Property Management» на рынке, можно выделить два основных подхода: затратное ценообразование, в основу которого заложены предстоящие затраты фирмы на производство и реализацию услуг и рыночное ценообразование, при котором цена формируется под влиянием спроса и предложения услуг на рынке.

Затратные методы ценообразования предполагают расчет цены услуги путем прибавления к издержкам производства некой определенной величины. Можно выделить четыре основных метода затратного ценообразования: на основе полных издержек; на основе прямых затрат; на базе рентабельности инвестиций; с учетом безубыточности и обеспечения целевой прибыли.

Издержки организации можно классифицировать следующим образом:

1. По отношению к выпускаемой услуге – прямые (могут быть непосредственно отнесены на конкретную услугу ) и косвенные (могут быть отнесены только на все услуги).

2. По отношению к объему предоставляемых услуг – постоянные (остаются неизменными при изменении объема предоставляемых услуг) и переменные (меняются в прямой зависимости от уровня предоставлчемых услуг).

Приведем классификацию затрат УК «Sawatzky Property Management» с указанием их плановых значений на 2016 год, учитывая, что площадь сдаваемых в аренду помещений составляет 2500 м2 .

Таблица 3.1

Классификация затрат УК «Sawatzky Property Management»

|

По отношению к объему предоставляемых услуг |

|||

|

Постоянные затраты, тыс.руб. |

Переменные тыс.руб./м 2 |

||

|

Услуги связи и Интернета |

850 |

Аренда |

4,25 |

|

Заработная плата управляющего персонала |

3750 |

Оплата труда персонала |

3,5 |

|

Охрана помещений |

5070 |

Материальные расходы |

2,25 |

|

Уборка помещений |

4970 |

||

|

Канцелярские товары |

3030 |

||

|

Итого |

17670 |

Итого |

10 |

Рассчитаем стоимость аренды одного м2 затратными методами.

Метод полных издержек

Таблица 3.2

Расчет стоимости аренды методом полных издержек

|

Показатели |

Единицы измерения |

Абсолютная величина |

|

Постоянные издержки |

руб. |

17670000 |

|

Переменные издержки |

руб./м 2 . |

10000 |

|

Площадь |

м 2 |

2500 |

|

Норма прибыли |

% |

5,0 |

|

ИТОГО |

Руб./м2 |

17921 |

Расчет производится по формуле:

![]()

где Р — продажная цена;

Q — объем продаж;

R — ожидаемая (нормативная) рентабельность;

Сv — переменные затраты;

Cc — доля постоянных затрат, приходящихся на данный товар.

Р=(10000+17670000/2500)* (1+5/100)=17921 руб.

Метод прямых затрат

При известном уровне постоянных и переменных затрат и желаемой прибыли рассчитаем стоимость одного м2 при заданном годовом объеме аренды.

Таблица 3.3

Расчет стоимости аренды 1 м2 методом прямых затрат

|

Показатель |

Обозначение |

Расчет |

Абсолютное значение, руб. |

|

Прибыль |

П |

— |

2500000 |

|

Постоянные затраты |

C c |

— |

17670000 |

|

Суммарная маржинальная прибыль |

СП |

П+C c |

20170000 |

|

Площадь помещения |

V |

— |

2500 |

|

Маржинальная прибыль на 1 м 2 |

П т |

СП/V |

80680 |

|

Переменные затраты |

C v |

— |

100000 |

|

Цена |

Ц |

П т +Cv |

18068 |

Метод рентабельности инвестиций –

Предположим, что обновление основных средств было произведено в текущем, а не следующем год. Для этого УК «Sawatzky Property Management» потребуется привлечь дополнительные источники финансирования, например, банковский кредит.

Таблица 3.4

Расчет стоимости аренды 1 м2 методом рентабельности инвестиций.

|

Показатель |

Значение, руб. |

|

Переменные затраты на единицу |

100000 |

|

Постоянные затраты на единицу |

70680 |

|

Полные затраты |

170680 |

|

Размер кредита |

2900000 |

|

Площадь сдаваемых в аренду помещений |

2500 |

|

Расчетная прибыль на единицу |

11600 |

|

Новая цена |

18228 |

Таким образом, при плановой площади, сдаваемых в аренду помещений равной 2500 м2 стоимость 1 м 2 должна быть не ниже 18228 руб., чтобы покрыть издержки, возникшие в результате привлечения банковского кредита.

Метод анализа безубыточности и обеспечения целевой прибыли.

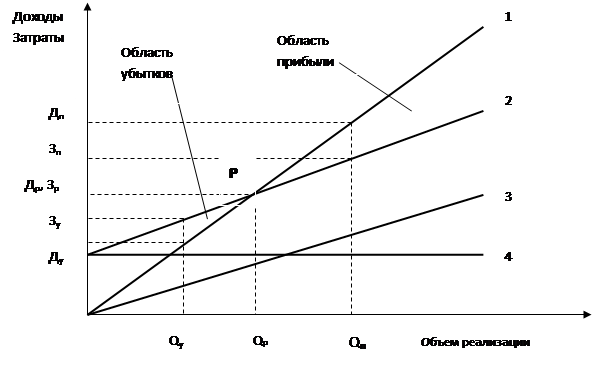

Рис. 3.1 — График безубыточности для определения стоимости аренды 1 м2

Рис. 3.1 — График безубыточности для определения стоимости аренды 1 м2

На графике приняты следующие обозначения:

1 — доходы (валовые поступления);

2 — затраты (валовые издержки);

3 — переменные издержки;

4 — постоянные издержки;

Р — точка безубыточности (равновесия);

Qy , Qп , Qp — объемы реализации в областях убытков, прибыли и в точке безубыточности (равновесия);

Ду , Дп , Др — доходы в областях убытков, прибыли и в точке равновесия;

Зу , 3п , Зр — затраты в областях убытков, прибыли и в точке равновесия

Постоянные издержки не зависят от объема реализации услуг, тогда как переменные издержки увеличиваются с ростом объема реализации. Валовые издержки равны их сумме. В точке безубыточности Р, которой отвечает объем реализации Qp , затраты и доходы равны Зр = Др . Если объем реализации меньше Qp (например, равен Qy ), то организация терпит убытки,

У = Зу — Ду ; если объем реализации больше Qp (например, равен Qп ), то предприятие получает прибыль П = Дп – 3п .

График безубыточности позволяет определить тот минимальный объем реализации Qp , при превышении которого предоставляемые услуги начнут приносить прибыль.

Графический метод нагляден, но не всегда удобен в использовании. В этих случаях точку безубыточности можно получить расчетным методом с использование следующей формулы:

где,

где,

Qp — объем реализации услуги, обеспечивающий безубыточность, ед.;

Зпост — постоянные издержки, руб.;

— стоимость 1 м2 , руб.;

Зпер.ул — удельные переменные затраты, руб./ед.

По приведенной формуле произведем расчет точки безубыточности для диапазона цен 18000 – 28000 руб. за 1 м2 .

Таблица 3.5

Расчет объема реализации услуги, обеспечивающий безубыточность

|

Показатель |

Абсолютное значение, руб. |

||||||||||

|

Стоимость 1 м2 |

18000 |

19000 |

20000 |

21000 |

22000 |

23000 |

24000 |

25000 |

26000 |

27000 |

28000 |

|

Переменные затраты |

10000 |

10000 |

10000 |

10000 |

10000 |

10000 |

10000 |

10000 |

10000 |

10000 |

10000 |

|

Постоянные затраты |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

17670000 |

|

Объем реализации услуг, м2 |

2210 |

1960 |

1770 |

1610 |

1470 |

1360 |

1260 |

1180 |

1100 |

1040 |

980 |

При цене более 23 тыс. руб. количество м2 , обеспечивающих безубыточность деятельности значительно ниже, однако данная цена может оказаться высокой для потребителя, и в результате объем предоставленных услуг может оказаться ниже рассчитанного минимума. Наиболее приемлемой является цена 23 тыс.руб., обеспечивающая безубыточность при реально достижимом объеме предоставляемых услуг.

Таким образом, при затратном методе ценообразования, проект не окупается в рамках оценки дисконтированного периода окупаемости на горизонте планирования. Сроком дисконтированной окупаемости проекта при формировании цены рыночным методом станет шестой год его реализации.

Таким образом, оценка эффективности проводимой ценовой политики, с точки зрения показателей коммерческой эффективности проекта диктует менеджменту компании необходимость в формировании цены на услуги УК «Sawatzky Property Management» рыночным методом. При формировании ценового предложения затратным методом, проект в рамках пятилетнего горизонта планирования не окупается и его чистая приведенная стоимость отрицательна, что говорит нам о нецелесообразности реализации проекта.

З аключение

Управление недвижимостью охватывает все виды деятельности и все операции с ней: строительные, инвестиционные, владения и пользования, залоговые, бартерные, посреднические (риэлторские) и другие. При этом опытный риэлтор дает своим клиентам возможность хорошо сориентироваться на большом и разнообразном рынке объектов недвижимости. Он может дать быстрый и достоверно объективную оценку тому или иному выставленном на продажу имуществу, определить положительные и отрицательные его стороны, рекомендовать его к покупке или посоветовать воздержаться от нее.

Субъектами такого управления являются все участники отношений этой недвижимости: владельцы, пользователи, арендаторы, инвесторы, профессиональные посредники (риелторы), уполномоченные государственные органы, организации инфраструктуры и т. п.

Объектами управления недвижимостью выступают как отдельные строения (офисные, складские, торговые), так и соответствующие их системы (например, фонд госимущества).

Управление недвижимостью реализуется путем формирования объекта управления, представляет комплекс технологически или функционально связанного имущества, к которому принадлежит земельный участок, здания, сооружения и их части и тому подобное.

В работе была представлена краткая характеристика и общие положения организации УК «Sawatzky Property Management», основным видом деятельности которой является управление коммерческой недвижимостью. Проведен анализ технико-экономических и финансовых показателей за три года, и сделаны выводы о состоянии организации. Финансовые показатели организации не соответствуют своим нормативным значениям, где они вообще отрицательны. Это говорит о том, что деятельность организации убыточна. В работе представлен расчет цены за предоставляемые услуги субаренды. Цена будет рассчитываться исходя из стоимости за 1 кв.м., прежде всего стоимость зависит от разных показателей: затрат организации, метраж помещения, количество дней за аренду. А так же произведен расчет коммерческой эффективности деятельности УК по двум выбранным ставкам арендной платы по рыночному и затратному методу.

Список литературы

1 Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 г. № 146-ФЗ (в редакции 01.11.2015г.)

2 Федеральный закон от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» (в редакции 07.03.2016 г.)

3 Федеральный Закон от 29.07.1998 г. № 135 – ФЗ «Об оценочной деятельности» ( в редакции 23.07.2013 г.)

4 Федеральный закон от 24.07.2007 N 221-ФЗ «О государственном кадастре недвижимости» (в редакции 23.07.2014 г.)

5 Федеральный стандарт оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО N 1)», утвержден приказом МЭРТ РФ от 20 июля 2007 года №256.

6 Федеральный стандарт оценки «Цель оценки и виды стоимости (ФСО N 2)», утвержден приказом МЭРТ РФ от 20 июля 2007 года №255.

7 Федеральный стандарт оценки «Требования к отчету об оценке (ФСО N 3)», утвержден приказом МЭРТ РФ от 20 июля 2007 года №254.

8 Федеральный стандарт оценки «Определение кадастровой стоимости (ФСО № 4)» утвержден приказом МЭРТ РФ от 20 октября 2010 года №508.

9 Федеральный стандарт оценки «Виды экспертизы, порядок ее проведения, требования к экспертному заключению и порядку его утверждения (ФСО № 5)» утвержден приказом МЭРТ РФ от 04 июля 2011 года №328.

10 Федеральный стандарт оценки «Требования к уровню знаний эксперта саморегулируемой организации оценщиков (ФСО № 6)» утвержден приказом МЭРТ РФ от 07 ноября 2011 года №628.

11 Балакин В.В., Григорьев В.В. Основы оценки бизнеса – М.: Дело АНХ, 2010 – 384 с.

12 Бойко Н.И. Транспортно-грузовые системы и склады. – М.: Феникс, 2012. – 400 с.

13 Горемыкин В.А. Экономика недвижимости. – М.: Филинъ, 2013.-592с.

14 Иваницкая И. П. Введение в экономику недвижимости. — М.:Инфра-М, 2012. – 368 с.

15 Мирзоян Н.В. Оценка стоимости недвижимости. –М.:МФПА, 2013. – 422 с.

16 Оценка недвижимости// Под ред. А.Г. Грязнова, М.А. Федотова. – М.: Финансы и статистика, 2012. – 486 с.

17 Песоцкий, Е. Реклама: учебно-практическое пособие / Е. Песоцкий. — М.: Инфра-М, 2009. – 356 с.

18 Пушкина М. Коммерческая недвижимость как объект инвестирования. — М.: Альпина Паблишерз, 2009. -244 с.

19 Райт Р. В2В-маркетинг. Пошаговое руководство . – Д. : Баланс Бизнес Букс, 2012. – 624 с.

20 Ронова Г.Н., Осоргин А.Н. Оценка недвижимости. – М.: ЕАОИ, 2011. – 356 с.

21 Теория и практика оценки бизнеса. Под ред. Щепотьева А.В. – М.: Инфра-М, 2011 – 576 с.

22 Черняк В.З. Финансовый анализ. Учебник для вузов – М.: Экзамен, 2011– 416 с.

23 Щербаков А.И. Основы экономики недвижимости – Новосибирск: НГАС, 2011. – 124 с.

24 Закревский А.А. Инвестиции в коммерческую недвижимость России // Имущественные отношения в Российской Федерации, 2014. — № 11. – С. 12-15

25 Ковалева Э.В. Прямые иностранные инвестиции в коммерческую недвижимость Российской Федерации // Вопросы экономики и права, 2015. – С. 42

26 Кувшинова О. Тень инвестиций// Ведомости, 2014. — № 36. – С. 18-19

27 Романова Н.А. Инвестиции в коммерческую недвижимость России: тенденции развития // Финансы, денежное обращение и кредит, 2014. — № 1. – С. 35-41

28 Романоцов А.С. Прямые иностранные инвестиции в коммерческую недвижимость // Известия ЮЗГУ, 2014. — № 4. – С. 44-50

29 Тырченков А.В. Об инвестициях в коммерческую недвижимость // Имущественные отношения в Российской Федерации, 2015. — № 4. – С. 32-33

30 Рынку коммерческой недвижимости предрекают пересмотр ценообразования // http://www.colliers.com/

Приложение 1

Построение денежного потока проекта при затратном методе ценообразования, 2012-2017, тыс. руб.

|

Показатель /Период |

2012г. |

2013г. |

2014г. |

2015г. |

2016пг. |

2017пг. |

||

|

Операционная деятельность |

||||||||

|

1. Денежные притоки |

0 |

2460 |

2362 |

3587 |

4357 |

4357 |

||

|

1.1. Выручка от реализации продукции |

0 |

2460 |

2362 |

3587 |

4357 |

4357 |

||

|

2. Денежные оттоки |

0 |

2460 |

2362 |

3878 |

3974 |

3974 |

||

|

ФОТ |

0 |

346 |

357 |

848 |

848 |

848 |

||

|

Страховые выплаты |

0 |

90 |

93 |

288 |

288 |

|||

|

Услуги связи |

0 |

64 |

68 |

77 |

77 |

77 |

||

|

Электроэнергия |

0 |

310 |

330 |

360 |

360 |

360 |

||

|

Водоснабжение и водоотведение |

0 |

129 |

25 |

152 |

152 |

152 |

||

|

Аренда помещений |

0 |

771 |

851 |

965 |

965 |

965 |

||

|

Охрана помещений |

0 |

370 |

384 |

461 |

461 |

461 |

||

|

Уборка помещений |

0 |

357 |

17 |

452 |

452 |

452 |

||

|

Прочие расходы |

0 |

23 |

237 |

275 |

275 |

275 |

||

|

Налог на прибыль |

0 |

0 |

0 |

0 |

96 |

96 |

||

|

3. Сальдо денежного потока от операционной деятельности |

0 |

0 |

0 |

-291 |

383 |

383 |

||

|

Инвестиционная деятельность |

||||||||

|

4. Денежные притоки |

0 |

0 |

00 |

0 |

0 |

0 |

||

|

5. Денежные оттоки |

300 |

0 |

00 |

0 |

0 |

0 |

||

|

5.1. Общие капиталовложения (инвестиции) |

300 |

0 |

00 |

0 |

0 |

0 |

||

|

6. Сальдо денежного потока от инвестиционной деятельности |

-300 |

0 |

00 |

0 |

0 |

0 |

||

|

7. Сальдо двух потоков (чистые денежные поступления проекта) |

-300 |

0 |

0 |

-291 |

383 |

383 |

||

Приложение 2, Построение денежного потока проекта при рыночном методе ценообразования, 2012-2017, тыс. руб.

|

Показатель /Период |

2012г. |

2013г. |

2014г. |

2015г. |

2016пг. |

2017пг. |

||

|

Операционная деятельность |

||||||||

|

1. Денежные притоки |

0 |

2460 |

2362 |

3587 |

4452 |

4452 |

||

|

1.1. Выручка от реализации продукции |

0 |

2 460 |

2 362 |

3 587 |

4 452 |

4 452 |

||

|

2. Денежные оттоки |

0 |

2460 |

2362 |

3878 |

3974 |

3993 |

||

|

ФОТ |

0 |

346 |

357 |

848 |

848 |

848 |

||

|

Страховые выплаты |

0 |

90 |

93 |

288 |

288 |

288 |

||

|

Услуги связи |

0 |

64 |

68 |

77 |

77 |

77 |

||

|

Электроэнергия |

0 |

310 |

330 |

360 |

360 |

360 |

||

|

Водоснабжение и водоотведение |

0 |

129 |

25 |

152 |

152 |

152 |

||

|

Аренда помещений |

0 |

771 |

851 |

965 |

965 |

965 |

||

|

Охрана помещений |

0 |

370 |

384 |

461 |

461 |

461 |

||

|

Уборка помещений |

0 |

357 |

17 |

452 |

452 |

452 |

||

|

Прочие расходы |

0 |

23 |

237 |

275 |

275 |

275 |

||

|

Налог на прибыль |

0 |

0 |

0 |

0 |

115 |

115 |

||

|

3. Сальдо денежного потока от операционной деятельности |

0 |

0 |

0 |

-291 |

459 |

459 |

||

|

Инвестиционная деятельность |

||||||||

|

4. Денежные притоки |

0 |

0 |

0 |

0 |

0 |

0 |

||

|

5. Денежные оттоки |

300 |

0 |

0 |

0 |

0 |

0 |

||

|

5.1. Общие капиталовложения (инвестиции) |

300 |

0 |

0 |

0 |

0 |

0 |

||

|

6. Сальдо денежного потока от инвестиционной деятельности |

-300 |

0 |

0 |

0 |

0 |

0 |

||

|

7. Сальдо двух потоков (чистые денежные поступления проекта) |

-300 |

0 |

0 |

-291 |

459 |

459 |

||