Страницы: 2 3

Глава 3. Направления повышения эффективности деятельности и обоснование перспектив развития лизинговых компаний

3.1 Эффективность лизинга по сравнению с другими схемами приобретения основных средств

Выбирая для себя те или иные способы приобретения имущества, компания реально должна себе представить экономические последствия такого выбора. Необходимо проанализировать денежные потоки при различных способах финансирования.

Прежде чем переходить к расчетной части сравнительного анализа, нужно выделить основные источники финансирования предприятий:

- собственный капитал;

- банковский заем;

- рынки ценных бумаг.

Однако в условиях России пока еще трудно говорить о достаточном развитии рынка ценных бумаг, а банки зачастую предпочитают работать с крупными предприятиями, имеющими хорошую стабильную кредитную историю. Малые и средние предприятия или недавно образованные компании чаще всего не имеют доступа к банковскому финансированию. Часто единственным источником внешнего финансирования для таких предприятий финансовая аренда (лизинг) либо кредиты поставщиков [12].

Множество компаний после анализа эффективности лизинга, кредита и покупки выбирают лизинг. Эффективность лизинга доказана многолетней практикой и точными расчетами. Когда необходимо провести сравнение кредита, лизинга и покупки, чаще всего специалисты обращают внимание на налоговые льготы, предусмотренные российским законодательством при финансовой аренде и другие факторы.

Очень часто предприятия, выбирая между лизингом и кредитом, за основу берут сумму лизинговых платежей и сравнивают ее с суммой кредита и процентов. При этом не учитывается сокращение налоговых отчислений, которое возникает при использовании, как схемы лизинга, так и кредитной схемы финансирования. Льготное налогообложение лизинга является одним из его существенных преимуществ и ведет в результате к сокращению реальных затрат по обслуживанию лизинговой сделки. Кроме того, следует учитывать все расходы, которые предприятие будет нести при каждом способе финансирования, но при лизинге лизинговая компания может их уже учесть в лизинговых платежах. Кроме того, часто не учитывается, что лизинговые платежи содержат в себе НДС, который в дальнейшем предприятие сможет зачесть из бюджета. Возможность предприятия возмещать уплаченный НДС в разной сумме (при лизинге возмещение НДС больше, чем при кредите и покупке), оказывает важное влияние на результаты сравнения источников финансирования [26].

Сравнительная оценка эффективности использования финансового ...

... лизинга и банковского кредита при приобретении основных фондов на примере одной лизинговой сделки ООО «АФТ-Лизинг». Основными задачами, которые предполагается решить в процессе выполнения настоящей работы является следующие: изучение лизинга как источника финансирования предприятий и ...

Если за критерий сравнения взять просто сумму платежей, не учитывая налоговые выгоды, возникающие вследствие использования той или иной схемы финансирования, а также возможные дополнительные затраты, сравнение будет некорректным.

Два важных фактора при сравнении: расходы и налоговая оптимизации.

Расходы . Для того, чтобы определить сумму расходов на приобретение основных средств, необходимо четко понять суть этих расходов. Неверно считать, что расходы предприятия ограничиваются стоимостью этого основного средства:

- при прямой покупке расходы представляют собой выплату полной стоимости при приобретении имущества и налога на имущество. Кроме этого, поскольку покупка имущества происходит за счет чистой прибыли организации или предприятия, то это означает, что уплаченный ранее налог на прибыль также удорожает сделку;

- при получении кредита на покупку имущества расходы представляют собой выплату основной суммы долга процентов по кредиту, налога на имущество, страховка залога, оценка залога, комиссия за открытия счетов, обслуживание, рассмотрение заявки;

- при лизинге расходы состоят из ряда лизинговых платежей (в т.ч. авансовый платеж), выплачиваемых в течение нескольких лет, выплаты выкупной стоимости по окончанию договора лизинга.

Также в расчетах по каждому варианту должны быть учтены следующие возможные затраты организации:

- транспортный налог;

- страхование имущества;

- налог на имущество (при лизинге меньше почти в 3 раза за счет ускоренной амортизации);

- таможенные платежи;

- расходы на доставку и т.д.

При лизинге указанные расходы, как правило, входят в состав лизинговых платежей или оплачиваются самостоятельно, при выборе лизингополучателя [26].

Налоговая оптимизация . Действующим Российским законодательством предусмотрены особенности налогообложения при лизинге, позволяющие оптимизировать налоговые выплаты. Поэтому при расчете денежных потоков, связанных с обслуживанием лизинговой сделки, необходимо учитывать и экономию по налогам.

Прямая покупка:

- при приобретении имущества в собственность за счет собственных средств расходами, уменьшающими налогооблагаемую прибыль по налогу на прибыль, являются амортизационные отчисления, налог на имущество, транспортный налог, страхование и дополнительные расходы, относимые на себестоимость;

- в этом случае Налоговым кодексом РФ не предусмотрены льготы для компаний, приобретающих основные средства. Амортизация начисляется на общих условиях;

- НДС возмещается в размере, рассчитанном от стоимости имущества.

Приобретение в кредит:

- при приобретении имущества в собственность за счет кредитных средств, законодательством предусмотрена стандартная процедура начисления амортизации;

- как и в любом другом случае возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде или в условиях повышенной сменности (максимальный коэффициент не выше 2).

Таким образом, в большинстве случаев возможность ускоренной амортизации собственного имущества законодательством не предусмотрена;

- в этом случае Налоговым кодексом РФ не предусмотрены льготы для компаний, приобретающих основные средства. Амортизация, как и в случае прямой покупки, начисляется на общих условиях;

- при приобретении имущества в собственность за счет кредитных средств расходами, уменьшающими налогооблагаемую прибыль по налогу на прибыль, являются амортизационные отчисления, налог на имущество, транспортный налог, страхование и дополнительные расходы, относимые на себестоимость, а также часть процентов по кредиту;

- НДС возмещается также в размере, рассчитанном от стоимости имущества [25].

Приобретение в лизинг:

- важнейшим преимуществом приобретения оборудования в лизинг является право сторон лизингового договора применять механизм ускоренной амортизации с коэффициентом не выше 3, как при линейном, так и при нелинейном методе начисления амортизации для целей налогообложения (согласно п. 7 ст. 259 НК РФ) [2];

- применение механизма ускоренной амортизации позволяет лизингополучателю существенно уменьшить выплаты по налогу на прибыль в первые годы после приобретения основных средств;

- также за счет ускоренной амортизации уменьшается размер налога на имущество, подлежащего к уплате Лизингодателем (или Лизингополучателем, если имущество числится на его балансе), что ведет к уменьшению затрат Лизингополучателя;

- возможность отнесения лизинговых платежей Клиента в полном объеме на себестоимость продукции . Что значительно снизит налог на прибыль. И при выборе расчета «все включено» (страховка, транспортный налог, налог на имущество) еще больше снизит налог на прибыль;

- НДС возмещается в размере, рассчитанном от общего размера лизинговых платежей и соответственно больше, чем при кредите и покупке;

- приобретение оборудования в лизинг позволяет организации или предприятию долгосрочно планировать свои затраты.

Сравнение процесса и срока оформления сделки. При приобретении имущества за счет собственных средств технология реализации сделки представляется наиболее простой. В данном случае покупатель оплачивает продавцу технику напрямую и в течение оговоренного времени получает ее. Срок реализации сделки зависит в основном от наличия техники у продавца и наличия денег у покупателя [26].

При приобретении имущества за счет кредитных средств ситуация заметно осложняется:

- во-первых, при обращении в банк необходимо подготовить внушительный комплект документов;

- во-вторых, деньги банк выдаст только при наличии твердого залогового обеспечения (составляющего до 150 – 200% от запрашиваемого кредита);

- в-третьих, если банк и примет положительное решение о кредитовании, срок со дня обращения в банк до момента выдачи денег может составить 2 – 3 месяца, а иногда и до полугода.

При лизинге процесс оформления происходит немногим дольше, чем при прямой покупке, но значительно проще и быстрее, чем при кредите.

Для заключения лизинговой сделки требуется меньше гарантий, чем для получения банковского кредита, так как собственность на имущество в период действия договора лизинга остается за лизингодателем [11].

Одновременно лизинг решает дополнительно ряд задач, которые при прочих вариантах приобретений также занимают изрядное количество времени – страхование, постановка на учет, ТО и т. д.

Для того чтобы корректно сравнить кредит и лизинг, необходимо рассчитать совокупные расходы и льготы при каждом источнике финансирования, учитывая вышеизложенные факторы.

Таблица 6., Основные отличия между лизингом, кредитом и покупкой

| Наименования статьи | Лизинг | Кредит | Покупка |

| Удорожание в год | 5 – 14% | 12 – 18% | 0% |

| Страховка | Включено в удорожание (льготная ставка 5 – 7%) | 7 – 10% | 7 – 10% |

| Оплачивает страховку | Лизинговая компания | Своими силами | Своими силами |

| Налог на имущество | Включено в удорожание, (льготная ставка 1,1%) уменьшение за счет ускоренной амортизации | 2,2% | 2,2% |

| Оплачивает налог на имущество | Лизинговая компания | Своими силами | Своими силами |

| Срок амортизации имущества | 25 – 30 месяцев | 74 – 90 месяцев | 74 – 90 месяцев |

| Коэффициент ускоренной амортизации | 1,1 – 3 | Нет | Нет |

| Срок оформления сделки | 3 – 14 дней | 1 – 3 месяца | 1 – 3 дня |

| НДС уплаченный, возмещаемый из бюджета | НДС от общей суммы договора лизинг | НДС от стоимости оборудования, НДС с уплаченных процентов по кредиту не возмещаются | НДС от стоимости оборудования |

Окончание таблицы 6.

Если предприятию необходимо приобрести имущество стоимостью 1000000 рублей с НДС и есть возможность приобрести его за счет собственных средств (чистой прибыли), за счет получения кредита в банке в размере стоимости имущества. А также есть возможность получить имущество в лизинг, заключив договор финансовой аренды с лизинговой компанией ООО «Ти-трейд», условия договора лизинга следующие:

- коэффициент ускорения – 3,0;

- периодичность платежей – ежемесячно;

- авансовый платеж – 200000 руб.;

- кредитная ставка – 16%;

- срок договора лизинга – 24 мес.;

- лизинговая комиссия – 2%.

В таблице 7 показаны затраты клиента в течение срока лизинга.

Таблица 7., Затраты клиента в течение срока лизинга (24 мес.), руб.

| Наименование | Лизинг | Кредит | Покупка |

| Платежи поставщику (аванс) | 200000 | 200000 | 1000000 |

| Лизинговые платежи | 1029864 | — | — |

| Налог на имущество | 2347 | 29985 | 29985 |

| Транспортный налог | — | — | — |

| Погашение кредита | — | 800000 | — |

| Погашение процентов | — | 135194 | — |

| Страхование | — | — | — |

| Дополнительные расходы | — | — | — |

| Возмещение НДС | 187606 | 152542 | 152542 |

| Снижение налога на прибыль | 250140 | 107440 | 74993 |

| Затраты за срок лизинга | 792117 | 905198 | 802450 |

Итоговые значения отражают сальдо денежных потоков лизингодателя на время окончания договора лизинга по каждому из рассматриваемых вариантов. Как видно из расчета, затраты в течение 24 месяцев при лизинге вызывают наименьший отток денежных средств. За этот же период затраты по кредиту составят 905198 руб. Их увеличение объясняется необходимостью гашения кредита и процентов по кредиту.

Возмещаемый НДС из бюджета при лизинге рассчитывается от общей суммы договора, и поэтому составляет наибольший размер в отличие от кредита и покупки своими силами. При двух других вариантах НДС рассчитывается от стоимости оборудования.

Налоговая экономия при расчетах получилась за счет возможности отнесения на себестоимость затрат на уплату налога на имущество. При лизинге налог на имущество уменьшается за счет ускоренной амортизации, льготная ставка равна 1,1%. В остальных же случаях налог на имущество равен 2,2%

При сравнении возможных вариантов приобретения основного средства необходимо учитывать не только налоговую составляющую расчета, но и другие положительные и отрицательные факторы разного вида сделок. Именно они позволят выбрать наиболее оптимальный вариант приобретения основного средства, сократить расходы и возможные риски.

Данный пример показывает, что лизинг является перспективным инструментом при реализации инвестиционных проектов и, конечно же, в будущем будет продолжать свое развитие на фирмах России. Особенно это касается реализации крупных инвестиционных проектов, когда требуются единовременное отвлечение средств компании на покупку дорогостоящих активов. Именно в силу своих преимуществ лизинг позволяет сбалансировать интересы и риски, как лизингодателя, так и лизингополучателя.

3.2 Риски в лизинговой деятельности и перспективы развития лизинга в России

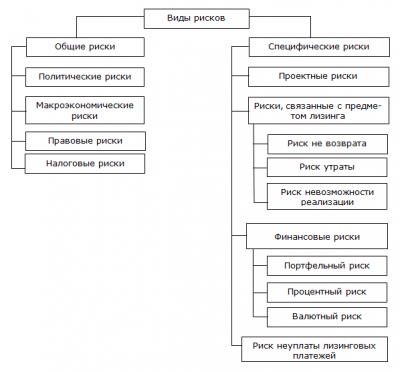

Все риски, с которыми сталкиваются лизинговые компании в процессе своей деятельности, можно разделить на две большие группы:

- общие – риски, с которыми сталкиваются все предприятия;

- специфические – риски, связанные только с лизинговой деятельностью.

Под общие попадают следующие категории рисков: политические, макроэкономические, юридические и налоговые. К специфическим рискам лизинговой деятельности можно отнести проектные риски, риски, связанные с предметом лизинга, финансовые риски и риски неуплаты лизинговых платежей.

Проектные риски связаны с состоятельностью лизингового проекта с финансовой точки зрения, с точки зрения сбытовой стратегии лизингополучателя.

К рискам, связанным с предметом лизинга относят риск не возврата, риск утраты и риск невозможности реализации имущества на вторичном рынке [16].

Финансовые риски:

- портфельные риск – риск неадекватного распределения портфеля лизинговых договоров между лизингополучателями;

- процентные риск – возникает из соотношения процентов по банковскому кредиту, взятому для финансирования лизинговой сделки, и процентов по договору лизинга;

- валютные риск – риск вероятности изменения реальной стоимости суммы лизинговых платежей по договору лизинга за определенный период времени. Риск неуплаты лизинговых платежей – самый серьезный риск, с которым сталкивается лизинговая компания в процессе совей деятельности.

Более подробно виды рисков представлены на рисунке 2.

риски в лизинговой деятельности и перспективы развития лизинга в россии 1" width="598" height="557">

риски в лизинговой деятельности и перспективы развития лизинга в россии 1" width="598" height="557">

Рисунок 2. Виды рисков [16]

Существуют определенные способы уменьшения рисков в лизинговой деятельности. Особое внимание необходимо уделять стратегии формирования портфеля лизинговых проектов.

Выделяется несколько подходов при формировании данного портфеля: отраслевой подход, подход «по типу имущества», территориальный подход, подходы по типу предприятий и по объему финансирования. [40]

Касаясь российского рынка лизинговых услуг можно отметить достаточно динамичное развитие в последние годы.

Развитию лизингового рынка в российской экономике способствует множество факторов, среди которых следует отметить:

- ускорение темпов обновления техники и технологии, потребность в более совершенном оборудовании, необходимость замены старого производственного оборудования на более современные образцы;

- физический и моральный износ основных средств, не удовлетворяющих современным стандартам качества и безопасности;

- усложнение и удорожание сервисного обслуживания новой техники, ограничивающие его осуществление самими пользователями;

- увеличение дифференциации выпускаемой продукции и расширение потребности не постоянного, а временного использования дорогостоящей специализированной техники;

- недостаток собственного капитала и распространенная недоступность традиционных источников инвестирования для малого и среднего бизнеса.

Однако, несмотря на положительные факторы развития, российский рынок лизинга имеет ряд характерных проблем. На данный момент существует практическая невозможность использования лизинга в некоторых отраслях российской экономики. Данная тенденция наиболее ярко проявляется в судостроении, доля сегмента в лизинговом портфеле которого на 01.01.2015 г. составила всего 2,0%. Эксперты отмечают, что лизинг в российском судостроении практически не работает, что является одной из основных причин упадка всей отрасли.

Чтобы сдвинуть дело с мёртвой точки, сейчас разрабатывается проект правительственного постановления, согласно которому государственное субсидирование ставок по лизинговым платежам должно увеличится с двух третей до 90% от ставки рефинансирования ЦБ, а его сроки с 3 до 8 лет. Однако, главной проблемой тормозящей развитие лизинга, является ограничение по сумме лизингового контракта, которая должна составлять не менее 2 млрд. руб. Поднять такую сумму смогут только крупные судовладельцы, лизинг же жизненно необходим компаниям меньшего масштаба, которые не способны привлекать достаточные кредитные средства [17].

Государственное вмешательство и регулирование рынка лизинговых услуг может сыграть стабилизирующую роль. Есть два пути такого регулирования. Первый – связан общей поддержкой рынка, с предоставлением льгот и привилегий всем его участникам. Здесь могут использоваться разнообразные формы и методы, они включают и налоговые, и финансовые, и административные рычаги. К этой же группе следует отнести и общие меры стимулирования инвестиционной активности, которые опосредованно повлияют и на лизинговую деятельность. Второй путь предполагает прямое бюджетное финансирование полностью государственных или государственно ориентированных лизинговых компаний, то есть он связан с селективной поддержкой отдельных участников рынка. Именно этот вариант по существу и реализуется.

Такая форма поддержки со стороны государства представляется оправданной и объяснимой в сложившихся обстоятельствах, она во многом соответствует существующим традициям. Однако она не может оказать существенного стимулирующего воздействия на рынок в перспективе. Компании с участием государства очень зависимы от условий предоставления и размеров бюджетного финансирования. Их деятельность не всегда является эффективной, такие фирмы не могут быть названы полностью рыночно ориентированными. Их присутствие оказывает определенное влияние на структуру рынка, но не способствует формированию и развитию конкуренции на нем. Оживляющую и стимулирующую роль могли бы сыграть меры, направленные на поддержку более широкого круга фирм (независимо от формы собственности и структуры капитала) или отдельных видов лизинговых операций.

Государственное регулирование и поддержка отдельных экономических отраслей это не единственный способ решить проблемы российского лизингового рынка. Мировой финансовый кризис и его последствия в 2008 – 2013 годах проверил лизингодателей на прочность, которые столкнулись с массой новых трудностей, которых раньше не испытывали в силу молодости отечественного лизингового рынка [17].

Кумулятивный эффект от кризиса ликвидности в банках и ограничений с финансированием, резкого ухудшения платёжной дисциплины лизингополучателей, реализация масштабных валютных рисков привёл к сокращению рынка на 68% за два года. Возникшие проблемы заставили компании переключить внимание с наращивания объёмов бизнеса на управление рисками уже имеющегося лизингового портфеля. Резко увеличилось число компаний, организовавших в своей структуре отдельное подразделение по управлению рисками, компании, у которых подразделение риск-менеджмента в начале кризиса уже существовало, вводили дополнительные процедуры управления рисками и разрабатывали новые регламентирующие документы. Именно внимательное отношение к риск-менеджменту позволит российским лизинговым компаниям выйти на новый уровень развития, сохранив и преумножив собственные активы.

Лизинг становится гибким и многообещающим экономическим рычагом способным привлечь инвестиции, способствовать подъему отечественного производства, привлечь капитал в жизненно важные отрасли экономики страны, обеспечить реальную поддержку малому бизнесу, обеспечить долгосрочный и надежный доход для коммерческих банков. Потребности экономики в обновлении основных фондов остаются огромными, поэтому лизинговое финансирование и в последующие годы будет пользоваться устойчивым спросом. По существу, лизинг является наиболее выгодной и рациональной формой финансирования капитальных вложений, максимально удобной для предприятия, как с точки зрения налогообложения, так и в смысле организационно-управленческой эффективности [24].

Прогнозируют, что лизинговой отрасли в ближайшие несколько лет будут свойственны следующие основные черты:

- – укрепление позиций компаний с государственным участием (напрямую, любо через материнский банк);

- – уход с рынка части мелких лизинговых компаний;

- – появление новых участников лизингового рынка, в том числе с иностранным участием (например, стран Азии);

- – замедление роста рынка лизинга из-за негативных ожиданий лизингодателей в отношении законодательной базы, а именно возможной отмены ускоренной амортизации;

- – обострятся проблемы с возмещением НДС;

- – в структуре сделок возрастет роль государственных учреждений и крупных компаний.

3.3 Рекомендации и предложения по улучшению развития финансового лизинга в ООО «Ти-трейд»

Основным источником дохода для лизинговой компании являются поступающие от лизингополучателей платежи по договорам лизинга. С 2015 года в ООО «Ти-трейд» не было заключено ни одного договора лизинга, что негативно влияет на само существование компании. На данный момент ООО «Ти-трейд» осуществляет финансовую деятельность за счет ранее заключенных договоров. Для того, что бы в дальнейшем компания могла полноценно существовать, я предлагаю следующие действия:

Осуществить стратегию развития дочерних финансовых компаний группы ООО «Ти-трейд» на 2016–2018 годы. Данная стратегия предполагает построение прибыльного конкурентоспособного бизнеса, достижение и укрепление компаниями позиций в соответствующих сегментах за счет развития продуктового предложения, диверсификации отраслевых и клиентских сегментов, развития региональной сети и других каналов продаж. В части международного развития основной задачей определить эффективность деятельности на рынках, где ООО «Ти-трейд» уже имеет присутствие. Ключевым регионом для группы компаний будет являться СНГ, где цель – укрепление позиций, повышение эффективности сети и бизнес-процессов.

На 2016–2018 годы определить следующие приоритетные направления:

- 1) развитие в сегменте крупного бизнеса: вернуться к прежним позициям в области железнодорожного транспорта, энергетического, промышленного оборудования, недвижимости и морских судов, развитие лизинга в области авиатехники;

- 2) достижение лидирующих позиций в сегменте среднего бизнеса, в том числе в автотранспорте и недвижимости;

- 3) диверсификация каналов продаж: партнерство с производителями, поставщиками и дилерами, активизация продаж в банках, интенсивное региональное развитие;

- 4) диверсификация портфеля по видам имущества.

Для того, что бы ООО «Ти-трейд» могла конкурировать на рынке лизинговых услуг, она должна обладать следующими свойствами:

- – надежность и стабильность;

- – реализация проектов любого масштаба на всей территории Российской Федерации с подключением филиальной сети;

- – возможность реализации лизинговых сделок с зарубежными контрагентами (международный лизинг);

- – реализация долгосрочных проектов на выгодных условиях;

- – открытость и прозрачность бизнеса по оказанию лизинговых услуг;

- – максимальная приближенность к потребностям клиентов;

- – профессиональный кадровый состав.

Важнейшей целью развития лизингового направления ООО «Ти-трейд» должен являться рост бизнеса и его диверсификация с точки зрения клиентской, отраслевой и региональной структуры.

Реорганизация в ООО «Ти-трейд» должна коснуться и оценки рисков. Необходимо скорректировать и учесть в технологии работы практический опыт урегулирования проблемных ситуаций, арбитражную практику прошлых лет. При оценке рисков необходимо преобладание консервативного подхода, все процедуры взаимодействия с лизингополучателями должны быть более регламентированными и жесткими

Необходимо тщательнее проверять потенциального клиента и постоянно отслеживать его финансовое состояние, ситуацию в отрасли; в приоритете должны быть качественные характеристики портфеля, а не количественные. Основной упор делается на возможность дальнейшего роста, оценку тех проектов, за счет которых рост будет происходить.

Что касается изъятого имущества, скопившегося на складе лизинговой компании ООО «Ти-трейд», то большую его часть придется реализовывать именно в этом году и далеко не всегда по приемлемым ценам. Сейчас можно говорить о росте интереса бизнеса к такой технике, так как на фоне доступных цен в этом сегменте есть весьма неплохие варианты. Но спрос на новую технику четко обозначится только тогда, когда будет распродано все изъятое имущество.

Если компания намерена наращивать объемы нового бизнеса, акценты должны сместиться в более массовый сегмент. На рынок должны вернуться массовые продукты, где просчитаны риски и условия под среднего клиента.

Необходимо налаживать новые связи с поставщиками – производителями оборудования, дилерами техники, автосалонами – так как их рекомендации в адрес лизинговой компании позволят рассчитывать на поток клиентов.

Не менее важно для ООО «Ти-трейд» показать себя с лучшей стороны перед банками, которые более скрупулезно подходят к решению о кредитовании Лизинговых компаний.

После того, как компания оправится от сложившейся на данный момент ситуации и начнет работать в полном объеме, хочется предложить руководству организации ООО «Ти-трейд» следующие действия:

- снизить долю заемных средств и увеличить долю собственных средств путем аккумуляции поступающих платежей и своевременного погашения дебиторской задолженности;

- увеличить размер денежной выручки путем привлечения новых лизингополучателей;

- при составлении контракта к каждому клиенту подходить индивидуально, так как типовой договор финансовой аренды (лизинга) не всегда удачен;

- для платежеспособных и надежных клиентов лизинговые платежи рекомендуется сделать ежегодными;

- для наибольшей эффективности при реализации инвестиционных проектов с использованием лизинга рекомендуется работать в рамках инвестиционно-банковской группы. Это достигается посредством доступа к источникам финансирования на более приемлемых условиях;

- применять механизмы погашения дебиторской задолженности путем вексельных расчетов, уступки лизинговой компании прав требования (факторинга).

Итак, в целом, по третьей главе можно сделать вывод, что лизинг для большинства организаций зачастую выгоднее, чем кредит или покупка собственными силами. В основном это связано с тем, что затраты при лизинге вызывают наименьший отток денежных средств. При этом при сравнении различных форм приобретения имущества необходимо учитывать ряд положительных и отрицательных факторов, которые в конечном итоге позволят выбрать оптимальный вариант приобретения имущества.

Необходимо помнить, что лизинговая деятельность, как и любой другой вид предпринимательской деятельности, подвержена целому ряду рисков. Существуют различные способы снижения рисков лизинговых сделок, которые могут приниматься в расчет при принятии решения об инвестировании лизингового проекта. В их число входят задаток, аванс, залог, гарантия. Все они связаны с дополнительными затратами и отвлечением средств лизингополучателя на авансы, оценку, нотариальное оформление, проценты и т. п.

ЗАКЛЮЧЕНИЕ

Подводя итоги проведенной работы, обобщим выше изложенный материал. Термин «лизинг» означает аренду, сдачу в наем. Предметами (объектами) лизинга может являться практически любой объект, если он не уничтожается в производственном цикле и может быть использован в производственных или профессиональных целях.

В качестве объектов лизинга наибольшей популярностью пользуются сельхозтехника, строительная, дорожная и авиационная техника, автотранспортные средства, телекоммуникационное оборудование; специальное оборудование для горнодобывающей, нефтяной и газовой промышленности.

Рассмотрены основные понятия, типы, виды и формы лизинга. Было выявлено, что обязательными субъектами лизинга являются: лизингодатель, лизингополучатель и продавец; а в определенных схемах лизинга привлекаются и другие участники: страховая и кредитная организации. Так же были рассмотрены преимущества и недостатки лизинга. Выяснилось, что лизинг становится гибким и многообещающим экономическим рычагом, способным привлечь инвестиции, способствовать подъему отечественного производства, привлечь капитал в жизненно важные отрасли экономики страны, обеспечить реальную поддержку малому бизнесу.

В бакалаврской работе была дана характеристика организации ООО «Ти-трейд» и ее основным финансовым показателям. Проведя небольшой анализ, было выявлено, что организация в 2013 – 2014 гг. находилась в состоянии близком к банкротству. За счет сокращения персонала, выплат по зарплате, а так же продаж изъятого имущества компания сумела выйти из кризисного состояния, и, на конец 2015 года появилась чистая прибыль. Так же в 2015 году компания ООО «Ти-трейд» претерпела реорганизацию в виде выделения из состава одного юридического лица, к которому перешли некоторые права и обязанности ООО «Ти-трейд» (без его прекращения) в соответствии с разделительным балансом. С начала 2015 года банки отказали в кредитах и организации приходится рассчитывать только на свои силы. ООО «Ти-трейд» пришлось закрыть несколько филиалов, так как их содержание стало невыгодно для кампании.

В бакалаврской работе были представлены три метода расчета лизинговых платежей. Для наглядности был произведен расчет этими методами на определенных условиях для организации ООО «Ти-трейд». Полученные результаты были сведены в таблицу для дальнейшего анализа. В ходе их сравнительного анализа было выявлено, что наиболее приемлемым и популярным является метод расчета лизинговых платежей основанный на методических рекомендациях Министерства финансов РФ. Данный метод равномерно распределяет нагрузку лизингополучателя по оплате в течение всего срока действия договора. Его плюсами является то, что он имеет высокий уровень наглядности, а так же достаточно прост в ведении бухгалтерского учета как у лизингодателя, так и у лизингополучателя. Так же немаловажным является то, что лизингополучатель может являться новой организацией и не иметь опыта проведения лизинговых операций. Не смотря на все плюсы данного метода, лизинговые компании используют и другие методы, и от того, насколько правильно был выбран метод расчета и оплаты платежей, зависит как сам факт заключения договора, так и дальнейшее выполнение его условий, и успешное завершение сделки.

Проведя анализ факторов, влияющих на расчет лизинговых платежей, была выявлена необходимость разделения графика платежей и графика оказания лизинговой услуги. Выяснилось, что момент начала оказания лизинговой услуги определяется датой подписания акта ввода в эксплуатацию. А для того, что бы подписать график оказания лизинговой услуги, необходимо чтобы он базироваться на амортизации предмета лизинга и иных расходах. График же перечисления денежных средств по договору лизинга должен соответствовать экономике сделки и не иметь существенных неравномерностей. А отражать авансы по договору можно или отдельно с фиксацией графика зачета авансов или в виде двух графиков (платежей и начислений) в договоре лизинга.

Рассмотрены все плюсы и минусы лизинга, кредита и приобретения имущества за счет чистой прибыли. Так же были рассчитаны затраты клиента на приобретение имущества тремя способами. В ходе расчетов удалось выяснить, что затраты понесенные при лизинге вызывают наименьший отток денежных средств. А затраты при использовании кредита увеличиваются за счет необходимости гашения кредита и процентов по нему.

Возмещаемый НДС из бюджета при лизинге рассчитывается от общей суммы договора, при оформлении кредита или покупки своими силами НДС рассчитывается от стоимости оборудования.

При уплате налога на имущество налоговая экономия получилась за счет возможности отнесения затрат на себестоимость при его расчетах. При лизинге налог на имущество уменьшается за счет ускоренной амортизации, льготная ставка равна 1,1%. В остальных же случаях налог на имущество равен 2,2%.

При наличии у предприятия альтернативы – взять кредит на покупку оборудования или приобрести его по договору лизинга – ее выбор необходимо осуществлять на основе результатов финансового анализа. Но, во всяком случае, лизинг становится практически безальтернативным вариантом, когда:

- поставщик испытывает трудности со сбытом своей продукции, а будущий лизингополучатель не имеет в достаточном объеме собственных средств и не может взять кредит для приобретения нужного ему оборудования;

- предприниматель только начинает собственное дело.

Тем самым лизинг для большинства организаций становится выгоднее, чем другие формы приобретения имущества. Однако при сравнении различных схем приобретения имущества необходимо учитывать ряд положительных и отрицательных факторов, которые в конечном итоге позволят выбрать оптимальный вариант приобретения имущества.

Так же в ходе бакалаврской работы удалось выяснить, что лизинговая деятельность подвержена целому ряду рисков. Все эти риски делятся на две общие группы: общие и специфические. Существуют определенные способы снижения рисков в лизинговой деятельности. В их число входят: стратегия формирования портфеля лизинговых проектов, задаток, аванс, залог, гарантия. Все они связаны с дополнительными затратами и отвлечением средств лизингополучателя на авансы, оценку, нотариальное оформление, проценты и т. п.

В заключении можно сказать о том, что на данный момент лизинг является перспективным инструментом при реализации инвестиционных проектов и, конечно же, в будущем будет продолжать свое развитие на территории РФ. Особенно это касается реализации крупных инвестиционных проектов, когда требуются единовременное отвлечение средств компании на покупку дорогостоящих активов. Именно в силу своих преимуществ лизинг позволяет сбалансировать интересы и риски, как лизингодателя, так и лизингополучателя.

Финансовая стабильность лизинговых компаний России ставится в зависимость от банков-учредителей, и это является их большой слабостью. Банки, как правило, используют лизинговые компании как одну из форм кредитования предприятий, что сказывается на проведении самостоятельных стратегий развития лизинговой компании и большой зависимости учредителя.

Именно поэтому лизинг стал эффективным инструментом обслуживания инвестиционных проектов «своих» клиентов банка. Но потенциал лизинга в России очень велик и государством и лизинговыми компаниями проделана огромная работа.

Стране не хватает комплексной программы, в рамках которой был бы один из следующих элементов:

- – была бы продуманна и создана более развитая инфраструктура рынка лизинговых услуг, которая включала бы: подготовку квалифицированных кадров, информационное освещение предоставляемых услуг;

- – предоставление банкам более широкого спектра льгот при долгосрочном кредитовании лизинговых сделок (более 3-х лет);

- – наряду с уже принятыми мерами (отсутствие валютного контроля при контрактах международного лизинга), усиление комплекса мер по привлечению иностранных инвестиций в рамках лизинга.

Такая программа смогла бы подтолкнуть коммерческие банки вместо получения сомнительных, рисковых прибылей в краткосрочном периоде переориентироваться на долгосрочное инвестирование средств в российскую экономику для получения уверенной прибыли.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Гражданский кодекс РФ // КонсультантПлюс. ВерсияПроф [Электронный ресурс].

- Налоговый кодекс РФ. // КонсультантПлюс. ВерсияПроф [Электронный ресурс].

- О развитии финансового лизинга в инвестиционной деятельности: указ Президента РФ от 17 сентября 1994 г. № 1929 // КонсультантПлюс. ВерсияПроф [Электронный ресурс].

- О финансовой аренде (лизинге): федеральный закон от 29 января 2002 № 10-ФЗ // КонсультантПлюс. ВерсияПроф [Электронный ресурс].

- О финансовой аренде (лизинге): федеральный закон от 29 октября 1998 г. N 164-ФЗ (с изменениями от 29 января, 24 декабря 2002 г., 23 декабря 2003 г., 22 августа 2004 г., 18 июля 2005 г., 26 июля 2006 г., 8 мая 2014 г.) // КонсультантПлюс. ВерсияПроф [Электронный ресурс].

- Бочаров, В.В. Инвестиции / В. В. Бочаров. – 2-е изд. – СПб.: Питер, 2013. – 384 с.: ил.

- BKR-Интерком-Аудит. Лизинговые операции. Документальное оформление и организация учета / Под общ. Ред. В. В. Семенихина. – М.: Exsmo Education, 2014. – 384 с.

- Головнина, Л. А. Лизинг как метод инвестирования /Л. А. Головнина, Т. Б. Эстрада. – М.: МГИУ, 2012. – 82 с.

- Горемыкин, В. А. Лизинг / В. А. Горемыкин. – 2-е изд., исправ. и доп.– М.: Филин, 2013. – 944 с.

- Грузинов, В. П. Экономика предприятия / В. П. Грузинов и друб. – М.: КноРус, 2014. – 416 с.

- Егоров, А. Ю. Лизинг в инвестиционной деятельности предприятий /А. Ю. Егоров, А. Н. Крючкова: учебное пособие. – М.: Изд-во: Палеотип, 2014. – 2007 с.

- Идрисов, Н. Д. Эффективность лизинговых операций для лизингополучателя по сравнению с кредитованием после принятия Гл. 25 НК РФ / Н. Д. Идрисов // «ЛР». – 2012. – № 1. – С. 36-38.

- Киркоров, А. Н. Управление финансами лизинговой компании / А. Н. Киркоров – М.: Альфа-Пресс, 2014. – 155с

- Лещенко, М. И. Основы лизинга: учеб. Пособие – М. И. Лещенко. – М.: Финансы и статистика, 2013. – 336 с.

- Международная практика лизинга / М. И. Лещенко и друб. – М.: Издательство МГИУ, 2014. – 342 с.

- Просветов, Г. И. Лизинг: задачи и решения: учебно-практическое пособие / Г. И. Просветов. – М.: Альфа-Пресс, 2013. – 160 с.

- Романовский, РУБ. Обгоняя прогнозы. – Эксперт, 2015, № 15 (749).

– С. 106-107.

- Серегин, В. П. Лизинг как форма инвестиционной деятельности /В. П. Серегин, Е. Д. Халевинская. – М.: Галанис, 2012. – 127 с.

- Шабашев, В. А. Лизинг: основы теории и практики: учебное пособие / В.А. Шабашев, Е.А. Федулова, А.В. Кошкин; под ред. проф. Г.П. Подшиваленко. – 3-е изд. – М.: КноРус, 2013. – 192 с.

- Шуклин, Б. С. Правовые и экономические основы лизинга / Б. С. Шуклин.- М.: ГроссМедиа, 2012. – 144 с.

- Экономическая теория: учебник / В.П. Бардовский, О.В. Рудакова, Е.М. Самородова. – М.: Форум, 2015. – 672с.

- Экономическая теория: учеб. пособие для вузов / Л. А. Исаева, и друб. – Владивосток: Моруб. гос. ун-т, 2015. – 138 с.

- Википедия свободная энциклопедия [Электронный ресурс] – режим доступа: http://ru.wikipedia.org/wiki. – Загл. с экрана.

- Горизинтов, Д. В. Правовые и налоговые аспекты лизинга в России и проблемы, связанные с изменениями в налоговом законодательстве [Электронный ресурс] / Д. В. Горизинтов – режим доступа: http://leasinginfo.ru.

- Деловой мир [Электронный ресурс] – режим доступа: – Загл. с экрана.

- Единая лизинговая справочная [Электронный ресурс] – режим доступа: http://www.edinleasing.ru/index.php. – Загл. с экрана.

- РОСЛИЗИНГ – ассоциация лизинговых компаний [Электронный ресурс] – режим доступа: . – Загл. с экрана.

- Сайт компании ООО «АлянсРегионЛизинг» [Электронный ресурс] – режим доступа: . – Загл. с экрана.

- Экономика труда [Электронный ресурс] – режим доступа: . – Загл. с экрана.

- Экономический словарь [Электронный ресурс] – режим доступа: – Загл. с экрана.

- ЭКСПЕРТ РА рейтинговое агентство [Электронный ресурс] – режим доступа: . – Загл. с экрана.

Приложение